何佳:A 股为什么是另类投资产品?

作者:何佳,中国第一个FMBA项目创始人。美国宾夕法尼亚大学沃顿商学院金融学博士,上海交通大学计算机与数学双硕士;现任浙江大学求是讲座教授,上海北外滩金融研究院院长、信熹资本董事长;曾任中国证监会规划发展委员、深交所综合研究所所长,香港中文大学、清华大学双聘教授,南方科技大学领军教授,先后担任中投证券、中信证券、东英金融、同方集团、天津银行等境内外多家上市公司独立董事;曾作为知识青年到北大荒屯垦戍边,并被推荐进入黑龙江大学数学系学习,毕业后分配到地质部工作。

这几天中概股股票以及 A 股市场大跌,导火索是“关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见”, 这份被称为“双减政策的文件是经中办和国办发放的。当然近期政策的变化也可追索到 2020 年底推迟蚂蚁上市,中央倡导的反对资本无序扩张、反对平台经济垄断,以及一系列调控措施陆续出台。所有这些举措都有其深刻的背景,资本市场 的投资者应该努力去理解。

在金融的范畴中,人们一般会考虑两个层面的问题。

其一,是考虑国际资本市场的资产定价问题。在国际资本市场,投资者对包括中概股在内的不同国家的股票通常要考虑国别风险(Country risk),这个专题在学术界有不少研究。在资本市场中考虑国别风险主要是考虑在国际金融中国别风险如何被测量,以及这个风险如何或是否被定价?

其二, 是考虑新兴资本市场本身的问题。从公认的国际投资角度看,资产投资类别大致可被划分为股票、债券和另类投资产品。一般来讲,金融衍生品,对冲基金等都属于另类投资产品那一类。尤其值得注意的是,新兴市场的股票市场一般也是被放在另类投资产品这个类别,也就是说此股票非彼股票, 新兴市场的股票有股票之名,但是没有股票之实。

在目前的情况下国际资本市场,对国别风险,尤其是中国的国别风险可能要重新定价,从而拉低中概股整体的股价。对于国别风险我们以后会专门论述。本文主要讨论 A 股市场作为另类投资产品的相关问题。

一. 对 A 股是另类投资产品的初步理解

我第一次意识到 A 股是另类投资产品是在 2002 年,那时我还在中国证监会工作。

那一年中国证监会借鉴我国台湾的经验,启动了引进合格的境外机构投资者(QFIIs)工作。建立 QFIIs 机制是在中国加入世贸组织(WTO)时的承诺之外,是中国的主动对外开放的一个举措。引进 QFIIs 是希望通过境外机构投资者的理性投资理念,能够在我国上市公司治理结构的改善、 资本市场的发育成熟等方面发挥积极的作用。同时希望这项工作也能发挥对中国资本市场的中、小投资者的价值投资理念和长期持有方式的引领作用。

在理论上,由于机构投资者拥有较大的可投资金,因此也有比较强的意愿去获取信息;另外机构投资者也具备比较强的投资研究能力,也有较强的能力去挖掘信息。因此,机构投资者一般认为在投资的策略和模式方面是更具有理性的, 而且对上市公司的管理层也能发挥一定的监督作用。中、小投资者一般而言不能对上市公司的管理层进行有效地监督主要是由于他们投资的资金偏少,因此没有太多的监督意愿。

发展机构投资者和保护小投资者权益被认为是现代证券市场发展的两个支柱,这也是中国证监会一直专注的工作。我们当时希望引进的 QFIIs,一般应该是长期投资者,最好是境外的养老基金、保险基金等。可惜我们那时引进的 QFIIs 好像都是投资银行之类的。原因是在于养老基金和保险基金在那时一般是要规避金融衍生品和其他另类投资产品的, 而我们的股票市场因为是新兴市场也是属于另类投资产品的,正好也是这些基金需要规避的。

这几年,我们也注意到,也有境外的养老基金和保险基金以 QFIIs 的形式进入中国的 A 股市场, 这也许是由于 A 股市场有了一些改善,A 股市场也有 30 年的历史了, 人们对 A 股市场也有了更多的了解。但更重要的是这些境外的养老基金和保险基金已经开始在所在国的资产配置上适量地包含了另类投资产品,例如对冲基金。应该说我们市场的新兴加转轨特性并没有发生根本性的变化, 我们的股票市场是另类投资产品的特性也没有发生根本性的变化,也就是说我们股票市场的风险收益特性并不是一般教科书里所描述的那样。

大家都会说我们的资本市场是一个新兴加转轨的市场,但是碰到具体问题可能就忘了。比如 监管部门总是号召我国的社保基金和保险基金的资金要进入股市,问题是这些金融机构能搞明白我们股票市场的风险吗? 能够搞明白股票和债券等其他资产的相关关系吗?如果这些搞不明白, 金融机构如何配置资产?难道我们的社保基金和保险基金就不需要规避另类投资产品吗?当我问监管部门的人为啥要这么做, 通常的回答就是美国也是怎么做的, 我们为啥不能。

理解我们股票市场的特点对股票市场的中小投资者也是重要的。因为监管层老是告诉投资者要长期持有股票, 长期持有对真正意义上的股票应该是对的,但是谁听说过投资者应该长期持有另类投资产品。当然对冲基金一般是有较长的锁定期的, 那是因为其他原因所致。投资界对金融产品类别的划分, 一个重要的标准就是风险和收益之间的关系和特征。我们股票市场的高波动率和相对低收益率,以及相对长的熊市周期和相对短的牛市周期,等等都不符合人们对股票市场的一般界定。

对于另类投资产品的风险收益之间的关系, 我引用一个教科书的例子来加以说明。

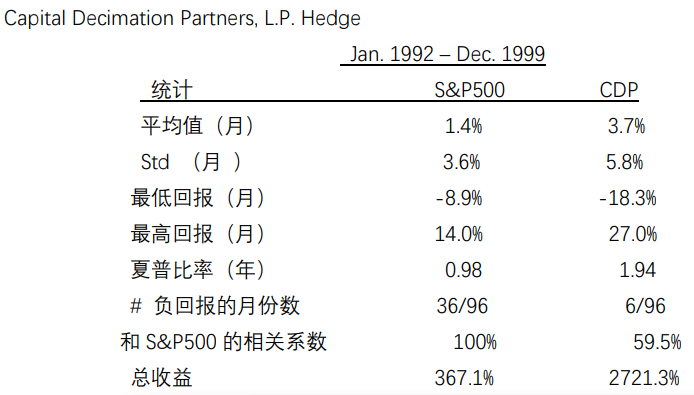

在这个 8 年的样本区间,按照通常的股票市场风险收益评估来看这个产品似乎是有超额收益的。产品的夏普比率按年度是 1.94, 远高于 S&P500 的 0.94。另外,初略地看,这个产品负回报的月份数只是 S&P500 的六分之一,而总收益是 S&P500 的 7.4 倍,按照股票市场 评估标准其表现视乎也不错。要知道,这是一个另类投资产品, 用通常的股票市场评估是不合适的。

要做出真正有意义的评估我们需要进一步了解这个产品,尤其是 CDP 的交易策 略,才有可能做出正确的评估。CDP 的交易策略其实很简单:卖出 S&P 500 (SPX) 的卖权 ( put options )。这些卖权在卖出当日行权是不赚钱的(out-of-the-money),还要求行权价低于股价 7%,卖权之卖出日起算最多三个月到期;公司用一千万美元作为初始风险资本, 而合约数的确定取决于芝加哥期权交易所保证金( margin)的设定。也就是说, 这个对冲 基金的产品就是一个衍生品, 其风险收益关系是和股票的风险收益关系是完全不一样的。从这个例子可以看出,每一个另类投资产品的风险-收益关系都是特殊的, 必须清楚地了解其特殊的结构和交易策略才能搞明白其风险-收益关系。

通常对冲基金的投资策略是公司的秘密武器,不会对投资者披露,因而市场也是很难对这些投资产品做出分析的, 谈什么α超额收益是毫无意义的,唯一可以说的就是绝对收益。这也可以解释为什么在 A 股市场,大家基本上只关注绝对收益,甚至对公募基金产品也是如此, 这也从另一个角度说明 A 股市场就是一个另类投资产品市场。影响 A 股市场的因素很多, 例如,很多政策包括很多中央和地方出台的改革政策,投资者一般也难以掌握。

二.对 A 股是另类投资产品的进一步理解

现代金融理论和实践告诉我们,所有金融问题都具有全局性的本质,这也是理解金融的关键所在。现代金融学研究的对象是整个定价体系,其研究方法是套利分析。这两者构成了现代金融学的核心,自然地就把所有的金融问题都连在了一起, 其背景是资金流的高速和低成本的流动,资本市场的纽带作用, 以及基于金融体系参与者的信息披露和资本的监管。资本市场投资分析和公司金融决策都是建立在现代金融学理论之上,并且含在整个金 融体系之内,自然也就有了全局性的特征。

1949 年以来在中国发生了两场经济体制的伟大变革。第一场大变革是从私有制到公有制的大变革仅仅用了不到 4 年时间, 1953-1956, 而这第二次大变革已经花了 40 多年的时间, 1978-至今。第一次大变革看成是一次疾风暴雨式的改革, 而第二次大变革可以被看成是“渐进性改革”。第一次变革是以所有制变革为目的, 第二场变革是以发展模式变革为目标,但是发展模式的变革又常常会触碰到所有制的痛点。

渐进性改革策略是我们在各种限制条件下必然的选择。改革要在中国共产党的领导下,要牢记执政党的初心和使命,要在对社会主义制度自信和坚持社会主义制度的基础上做全面和重大的市场化改革,所以这只能是一个循序渐进的过程,一个摸着石头过河的过程。我们的渐进性改革凸显局部性的特点。依据这两个特点,我提出了中国金融体系的主要矛盾,即金融问题全局性与渐进性改革局部性的矛盾, 这个矛盾将长期存在。金融问题的全局性永远不会变, 而我们的渐进性改革也是一个长期的任务, 其局部性也很难避免。无论是金融体系内部还是金融体系外部的渐进性改革都会影响到金融定价体系的相容性,不相容就会产生结构性套利机会,造成金融不稳定和进一步的贫富差距。

从中国金融体系的主要矛盾出发, 我们可以更好地去理解 A 股作为另类投资产品的本质及其风险和收益之间的关系。除了通常提及的风险,政策风险在 A股市场应该是一个主要的考虑。由于中国金融体系的主要矛盾,就会导致定价体系的确实或者严重扭曲,进而产生各种渐进性改革的结构性套利机会, 而这种套利机会就自然地就会导致资本无序扩张。这种资本无序扩张具体体现在房地产、教育补习、金融、白酒等等各个方面。而这种资本的无序扩张依靠市场力量是无法纠正的,只能依靠政策来纠正。而这种政策出台会极大地影响投资者的投资逻辑,造成 A 股价的大幅调整,因而被称之为政策风险。当然也会有不少政策出台会 使得股价向另外的方向调整, 这也是政策风险。而政策风险在 A 股市场应该是最重要的风险,这也是 A 股市场是另类投资产品市场的最主要原因,从而不同于一般股票市场。对于这个风险,很多中介机构是不太理解的。好几次在一些证券公司的董事会审计委员会会议上, 我常常和外部审计师沟通这个问题。这些审计师经常是一脸茫然,完全回避讨论政策风险, 继续照本宣地讲市场风险、信用风险、操作风险、…。

总之,通过最近的政策变化,投资者应该重新理解 A 股市场,理解政策风险,理解此股票市 场非彼股票市场。监管者也应该更好地理解这个市场,理解中国金融体系的主要矛盾,理解 A 股市场的本质。我们有理由认为, 中国金融体系的主要矛盾会长期存在, 从而资本无序 扩张的源头也会长期存在,从而 A 股市场的政策风险也会长期存在,当然 A 股市场的另类 投资产品特征也将长期存在。

由FMBA历届校友推荐的文章集锦,版权属于原作者

(本文转载自清华大学-香港中文大学FMBA ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会