美联储缩表将殃及新兴市场

来源:李迅雷投资与金融(id:lixunlei0722)

美联储12月议息会议纪要显示,与会者不仅讨论了加息进程,甚至提及了可能在首次加息不久后启动缩表。那么,究竟何为缩表?这一进程又会带来怎样的影响?本报告对此进行展开分析。

概要

-

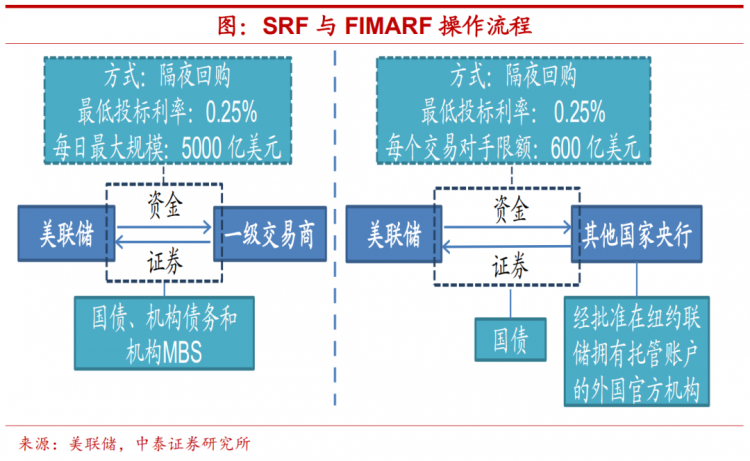

缩债还在放水,缩表才是收紧。缩减购债是指美联储逐步缩减其每月购买的债券资产规模,向市场投放流动性总量的逐步减少,而缩表则是指美联储降低其总资产规模,由过去的向市场“放水”转为“收水”。美联储宽松政策退出的“三步走”,即先缩债(Taper),之后加息,最后启动缩表。在经历上一轮缩表后,美联储能够更加具体地预估缩表对金融市场产生的影响。比如美联储通过设立新的常设回购工具SRF与FIMARF,旨在平抑货币政策转向可能给市场带来的波动。我们预计,本次美联储缩表速度可能会有加快。美联储实施缩表存在两方面考虑,一是期限利差已经较低。目前可能仅有5次左右的加息空间。为了争取未来的潜在加息空间,加息后提前缩表是可行的。二是市场流动性尤为充裕。近期,隔夜逆回购规模维持1.5万亿美元水平,指向市场流动性十分充裕。美联储博斯蒂克表示,美联储可以轻松地从金融体系中撤出“过剩流动性”。

-

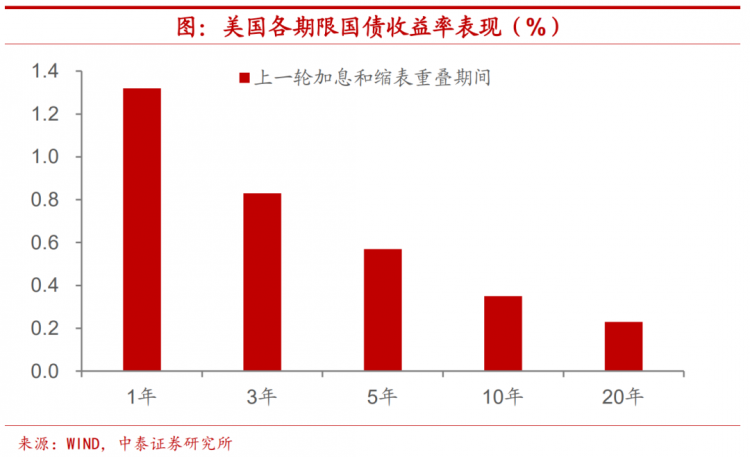

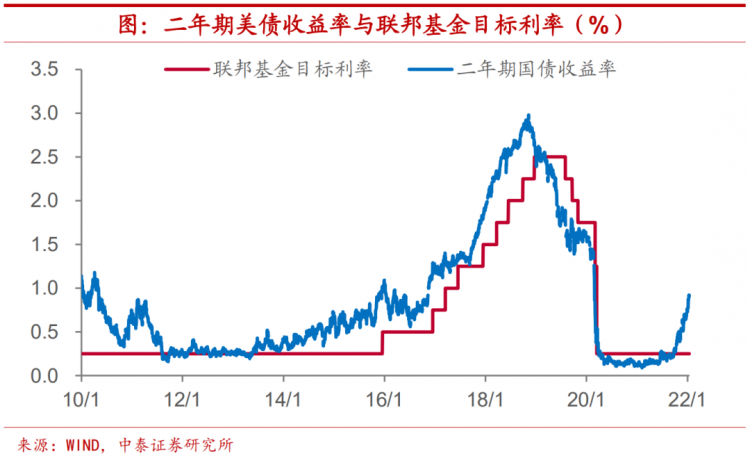

警惕利率上行,美债由谁来买?无论进行主动缩表还是被动缩表,美联储对美债的需求都将有所下降。我们预计,本次缩表每月最大规模或达到900亿美元。从现有的Taper情况来看,国债市场需求已经有所趋弱,而缩表或将使得这一情况继续加剧。从国债拍卖倍数来看,近几个月以来普遍稳中有降。本次如果进行缩表,从海外机构对美债持有情况的变化来看,参与购债意愿可能不强,或许仍由美国国内金融机构作为主要承接者。美国债务上限规模已经上调了2.5万亿美元。拜登政府很可能将债务额度用足,以推进建设项目赢得民众支持。美国国债供给压力并不算小,需要警惕美债收益率的走高。加息对短端利率影响较大,而缩表或将推升长端利率水平。从历史经验来看,长端美债收益率走势从根本上来说,还是取决于经济增长情况和全球流动性的总体变化。从我国国债收益率的历史表现上来看,多数情况下和美债收益率走势一致,但在两国货币政策相向而行时,也偶有背离。

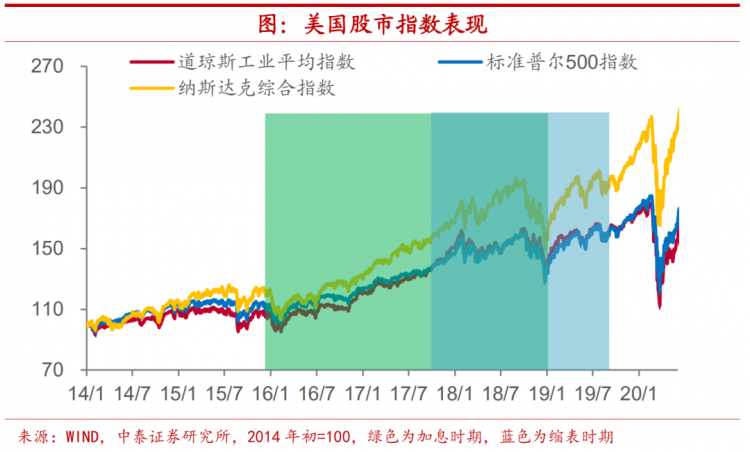

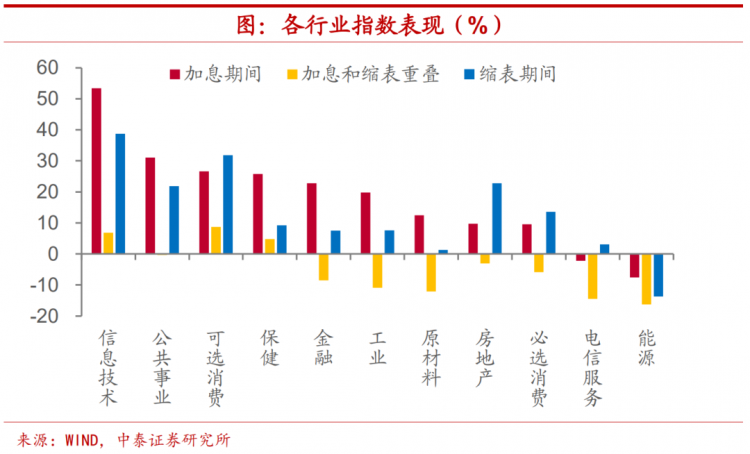

美股未必调整,新兴市场受创。通过把上一轮货币政策收紧过程划分为加息期(时长约三年)、加息缩表重叠期(时长约14个月)和缩表期(时长约两年),并分别计算各类资产的收益表现。我们发现,缩表对于新兴市场的冲击可能比加息更大。在加息期间,铜、铝等工业金属价格涨幅靠前,MSCI新兴市场也有不错的表现,但随着缩表的开启,新兴市场需求占比更高的工业金属价格明显回落,MSCI新兴市场指数也有调整。然而,发达经济体需求占比更高的原油和MSCI发达经济体仍有较好表现。美股在上轮货币政策收紧期间呈现出震荡上行的态势,其中以纳斯达克表现最优。美股在整个货币政策收紧期间表现较好,一方面,源于其强劲的经济基本面支撑;另一方面,或源于其“优胜劣汰”的淘汰机制。而从行业表现上来看,信息技术板块涨幅明显,可选消费好于必选。

缩债还在放水,缩表才是收紧

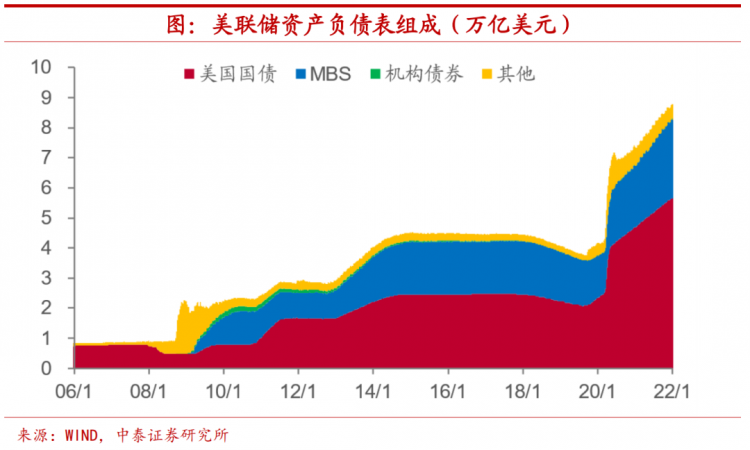

缩表意味着实质性的货币政策收紧,而缩债(Taper)其实还是在“放水”。缩减购债是指美联储逐步缩减其每月购买的债券资产规模,意味着向市场投放流动性总量的逐步减少,而缩表则是指美联储降低其总资产规模,由过去的向市场“放水”转为“收水”。目前,美联储总资产约8.8万亿美元,是2020年初的4.1万亿美元总资产的两倍以上。其中,国债占总资产的64.7%,约为5.7万亿美元,MBS占总资产的29.8%,约为2.6万亿美元。

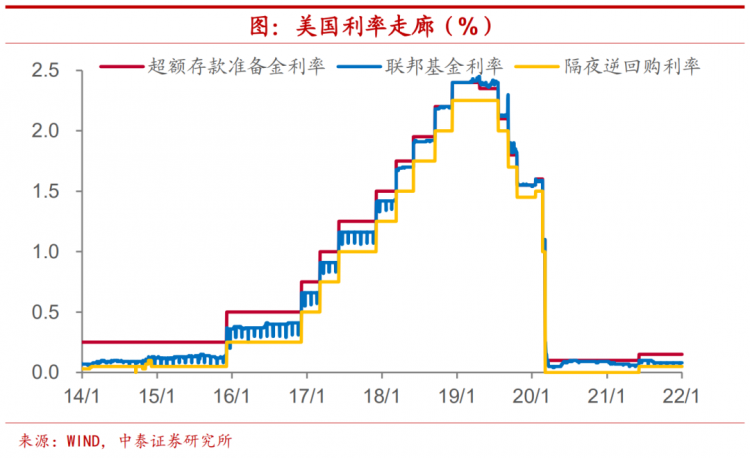

美联储宽松政策退出的“三步走”,即先缩债(Taper),之后加息,最后启动缩表。回顾上一次美联储宽松货币政策的退出,其经历了三步走的过程。自2014年1月起至10月底美联储逐步缩减资产购买规模。其后经过近一年时间,美联储在2015年12月首次加息,逐渐提升利率水平。缩表的时间则更晚,直到2017年10月,美联储才开始缩减国债持有规模,通过被动(不再续作)而非主动卖出的方式每月缩减60亿美元国债和40亿美元的MBS资产,并每三个月分别增加60亿和40亿美元的缩减额,直到一年后每月缩减规模达到300亿和200亿美元为止。美联储于2019年8月正式停止缩表并实施降息。

本次缩表或将提速。在2017年开始的上一轮缩表后,美联储积累了一定的经验,使其能够更加具体地预估缩表对金融市场产生的影响。比如美联储通过设立新的常设回购工具SRF与FIMARF,旨在平抑货币政策转向可能给市场带来的波动。我们预计,本次缩表美联储不会像上一次一样“如履薄冰”,缩表速度可能会有加快。

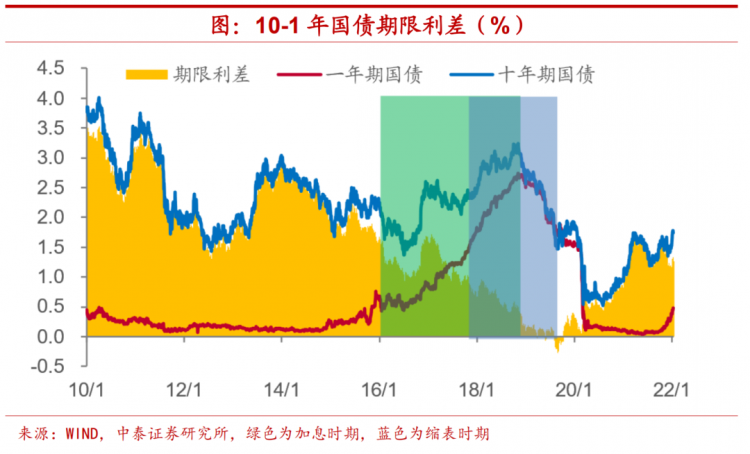

美联储实施缩表存在两方面考虑,一是期限利差已经较低。美国十年期国债与一年期国债的期限利差已经降到约1.3%,这意味着若美联储按照每次25BP的加息节奏,可能仅有5次左右的加息空间。为了争取未来的潜在加息空间,加息后提前缩表是可行的。

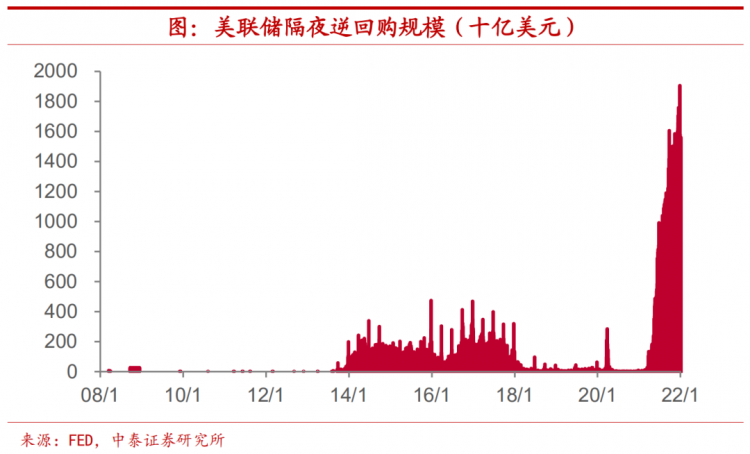

二是市场流动性尤为充裕。近期,美联储隔夜逆回购规模长期保持在1.5万亿美元左右的水平,指向市场流动性十分充裕。美联储博斯蒂克表示,应该在利率正常化后立即开始缩减美联储的资产负债表规模,美联储可以轻松地从金融体系中撤出“过剩流动性”,然后观察市场对进一步削减资产负债表的反应。

警惕利率上行,美债由谁来买?

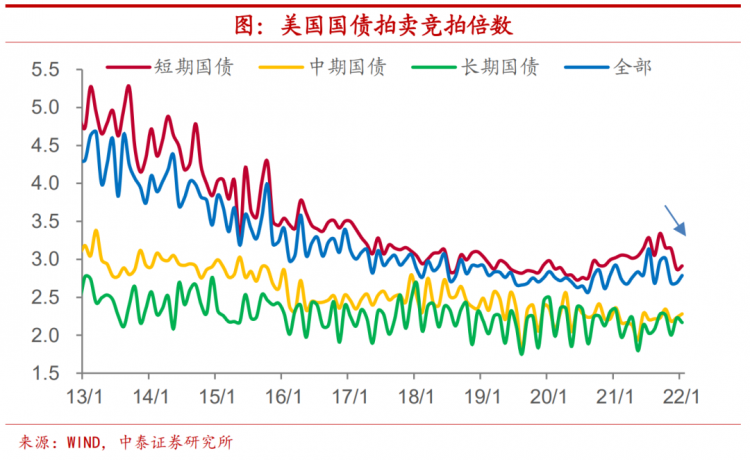

缩债缩表均意味着美债需求减弱。无论进行主动缩表还是被动缩表,美联储对美债的需求都将有所下降。参考上一轮缩表时期经验,我们预计,本次缩表每月最大规模或达到现有美联储资产负债表规模的1%,即约900亿美元。从现有的Taper情况来看,国债市场需求已经有所趋弱,而缩表或将使得这一情况继续加剧。从国债拍卖倍数来看,近几个月以来普遍稳中有降。

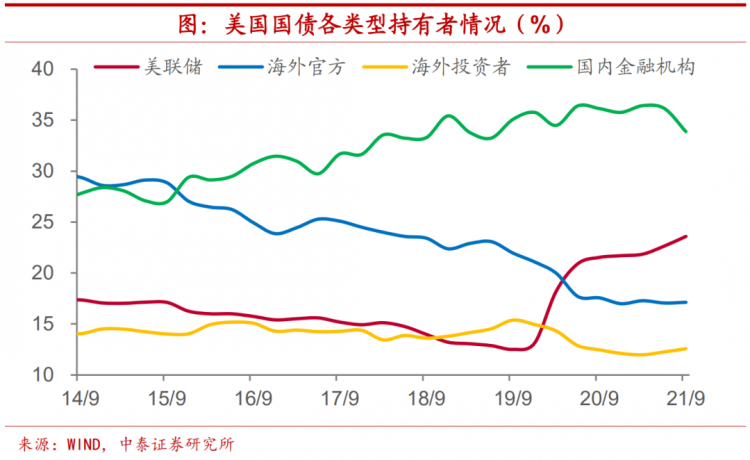

美国国内机构承接更多。从持有者类型上来看,上次缩表期间,美联储持债比例由约15%下降至12%,海外官方机构持有比例由25%下降至22%,国内投资机构和海外投资者持有比例有所上升。而本次如果进行缩表,从海外机构对美债持有情况的变化来看,参与购债意愿可能不强,或许仍由美国国内金融机构作为主要承接者。

国债供给压力不小。美国债务上限规模已经上调了2.5万亿美元。考虑到中期选举结果的不确定性,拜登政府很可能将债务额度用足以推进建设项目赢得民众支持。2021年全年国债总额较2020年增长也仅有不到2万亿美元,因此今年美国国债供给压力并不算小,需要警惕美债收益率的走高。

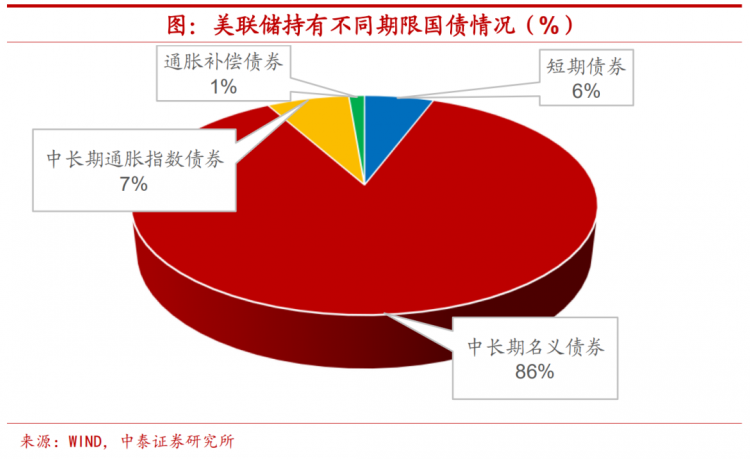

缩表或将推升长端利率水平。而从美联储持有美国国债的期限结构上来看,中长期国债所占比例较高,如美联储资产负债表中资产端来看,中长期名义国债占比超过86%,即便从所持债券的到期时间上来看,5年期以上债券占比也要超过40%。

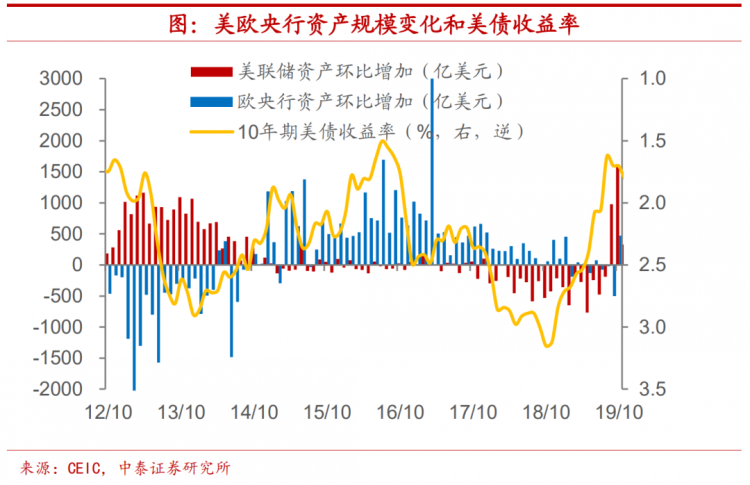

从历史经验来看,长端美债收益率走势从根本上来说,还是取决于经济增长情况和全球流动性的总体变化。当经济增长较为稳定时,美联储与欧洲央行资产规模环比增加,使得全球金融市场流动性增加,对美债需求增多,从而压降美债收益率。反之,全球市场流动性收紧时,美债收益率上升。美债收益率与全球流动性整体呈现负相关关系。而从我国国债收益率的历史表现上来看,多数情况下和美债收益率走势一致,但在两国货币政策相向而行时,也偶有背离。

美股未必调整,新兴市场受创

美联储加息乃至缩表对于资产走势会有何影响?我们不妨从上一轮加息周期的经验来看。通过把上一轮货币政策收紧过程划分为加息期(时长约三年)、加息缩表重叠期(时长约14个月)和缩表期(时长约两年),并分别计算各类资产的收益表现。我们发现,缩表对于新兴市场的冲击可能比加息更大。在加息期间,铜、铝等工业金属价格涨幅靠前,MSCI新兴市场也有不错的表现,但随着缩表的开启,新兴市场需求占比更高的工业金属价格明显回落,MSCI新兴市场指数也有调整,但发达经济体需求占比更高的原油和MSCI发达经济体仍有较好表现。

从行业表现上来看,信息技术涨幅明显,可选消费好于必选。加息乃至缩表对于美股各行业表现的影响,整体来看,以信息技术行业涨幅最为突出,这也是纳斯达克大幅上涨的原因所在,不论在加息还是缩表期间,信息技术板块均在行业中处于领导位置。而消费板块存在显著分化,可选消费表现突出,但必选消费相对较差。

风险提示:政策变动,经济恢复不及预期。

陈兴(宏观首席分析师)

执业证书编号:S0740521020001

金融学博士,浙江大学工学学士,中泰证券研究所宏观首席分析师。荣获第三届新浪财经金麒麟最佳分析师·未来之星、CEIC与EMIS2021年杰出成就分析师等奖项。此前曾供职于海通证券宏观固收研究团队,作为团队宏观经济方向负责人获得2020年新财富宏观最佳分析师第3名,所在团队亦曾获得2017-2019年新财富宏观最佳分析师前5名。

马骏(研究助理)

中国人民大学世界经济学博士、纽约州立大学访问学者,负责海外经济与政策研究。

百万读者都在读

由FMBA历届校友推荐的文章集锦,版权属于原作者

(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会