公募基金业务的核心理念就是两个字,透明

作者:何佳@来源:何佳唠嗑

公募基金业务的核心理念就是两个字,透明预测未来是人类的天性,股票市场也提供了这种场所。虽然人人都想成为一个股神,但是预测股票价格走势的能力是稀缺的。有时似乎是预测准了,也许就是靠运气。2022年元旦后,似乎众多投资者预期的股市开年红消失了,很多人看好的央行宽松货币政策的表态也不被市场领情。21世纪经济报道2022年1月10日的一篇题为“仅仅4天,从冠军基金到倒数第三!‘被重锤’的新能源基金还能买吗?”的文章,以调侃的方式写道:从基金冠军到最后一名,需要多长时间?2022年的答案是4天。

接下来该文又提到“2022年1月7日,新年第四个工作日,去年基金收益冠亚军得主崔宸龙管理的两只基金——前海开源沪港深非周期A、前海开源公用事业(去年冠军基金)——分别大跌12.10%、11.65%,位列基金收益榜倒数第一、第三名。”随着基金业绩的切换,基民的情绪切换更快,被该文描述为:

来源于网络,如有版权问题请联系作者删除

当然媒体只是描述了开年几天的情况,过几天情况肯定会不一样,到那时媒体还是会用吸引眼球的笔法来描述。记得多年前有人说过,媒体是可以今天说这个,明天说那个,不需要把今天的说法和明天的说法联系起来。也就是说媒体是跟着现象走,跟着现象去描述。可是研究者必须要前后一致,要用所谓的逻辑把今天的描述和明天的描述连起来,即使连不起来也要硬连,打肿了脸也要充胖子。天天做空头,总有一天是对的。不同的行业有不同的玩法也有不同的难堪,就看谁能坚持到最后,也就是看谁的脸皮厚。一般来讲,教授尤其是老教授的脸皮都是很厚的,因为他们无论是职务还是本事早就涨停了,也就无所顾忌了。在学术界,一个比较有出息的学者,从博士毕业到正教授大概是要用10年时间。也就是说你毕业10年后就在教职上涨停了。当然你还可以继续做研究,但是随着年龄的增长,你的创新能力一般会越来越低。虽然你也许也做出了不少东西,但是一个科学家的贡献不是靠数量的积累,人家对你的评价是基于你曾经做过的一个最有影响力的研究成果,在这个以下的成果都是可以被忽略的。因此你在研究能力上的涨停也许就是在你写完博士论文的那一刻,甚至是在你博士论文开题的那一刻,真的很残酷。总之,一个明智的学者就应该天天吃吃喝喝外加锻炼身体,脸皮厚厚的享受涨停,不要在意别人说你什么,其实也没有人在意你。好了,咱们言归正传, 唠叨唠叨基金业。

一、

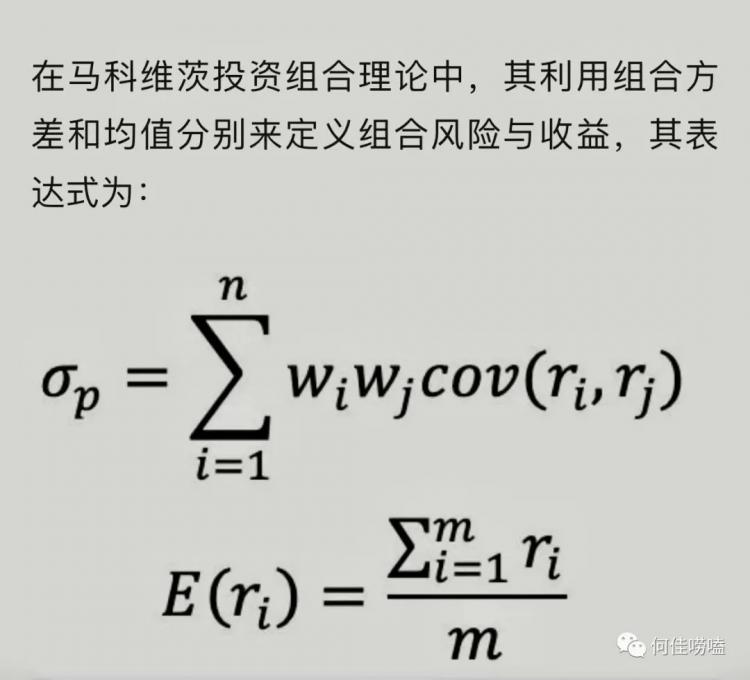

公募基金赖以存在的基本理论公募基金首先是向公众募集的二级市场投资基金,因此信息公开透明,接受监管是基本的要求。其次公募基金源于投资者分散风险的需求,这是公募基金赖以存在的基本条件和理论。马科维茨教授在1952年初创立了资产组合理论,主要观点就是:通过给定收益的期望值,通过资产组合可以降低资产的波动率;在一定的条件下,投资者只要持有无风险资产和市场组合资产就行,至于在无风险资产和市场组合之间的配比取决于投资者的风险偏好。显然让投资者每个人自己购买一个市场组合,由于市场结构,需要比较高的金额和较高的交易成本,于是人们就推出了共同基金。以后市场又推出了股指期货,进一步降低了购买市场组合的成本,具备了实现马科维茨教授投资建议的条件。再后来,市场又推出了ETF指数基金,结合了封闭式和开放式基金的优势。

图片来源于网络,如有版权问题请联系作者删除

这里我简单唠唠我所见到的马科维茨教授。1988年我从沃顿毕业,去了纽约巴鲁克学院工作,最大的收获,就是和马科维茨教授做同事。他是一个真正的绅士,高高瘦瘦,讲话声音不大,总是面带微笑。在读书期间就知道了马科维茨教授是现代金融学的鼻祖,创立了现代资产组合理论,这个工作使得他在1990年获得了经济学诺贝尔奖。到了巴鲁克学院我才知道马科维茨教授兴趣极其广泛,他除了在博士生阶段创造了资产组合理论,后来又搞出了一套二次规划的算法,在稀疏矩阵计算以及模拟程序涉及语言(SIMSCRIPT)领域做出了开创性的工作,他对金融实业界也介入很深,管理一个很大的基金,他确实也没有发表几篇学术论文。从他那里我学到了什么是兴趣引导工作,兴趣创造奇迹,兴趣创造财富,这对我的职业生涯影响很大。另外,1995年我在休斯顿大学申请终身教职时,马科维茨教授还是评委,但是我没有看到他写的具体内容。

在实践中,一个基金公司可以把市场组合切割成很多块,每一块可以组成一个基金以满足投资者的需求。把每一个基金公司的所有基金加在一起,大体上就是一个股票市场的组合,或者再加上一个债券市场的组合。应该说马科维茨教授的理论奠定了公募基金存在的基础,或者说公募基金的主要任务就是帮助投资者通过持有资产组合和无风险资产在降低风险的同时获取一定的收益。这也就是为什么即使有了各种投资策略和各种算法的情况下,被动式管理公募基金还是占有很大的市场份额的原因。

权益投资风格分类以及各类别适应市场环境,

来源:中金财富2022-01-19 “公募基金年度策略:从“冰火两重天”,到“策略再平衡”“

二、

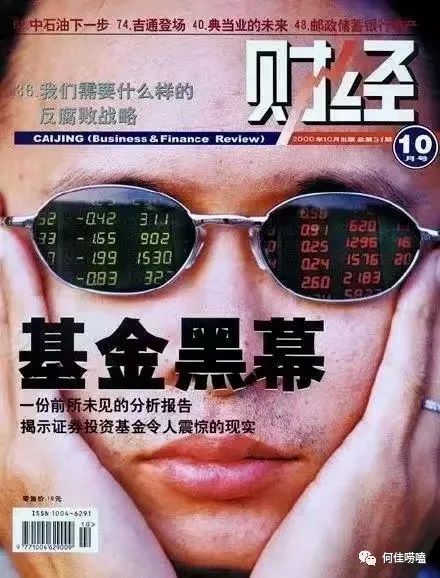

我国2000年的基金黑幕我们国家的公募基金是从1998年开始的,先是封闭式基金,2001年开始有了开放式基金,2004年底又推出了ETF基金,综合了封闭和开放式基金的优点。推出基金的初衷是基金要为稳定市场服务,把基金看成是中国市场理性机构投资者的生力军。在此期间,2000年的基金黑幕事件影响深远。2000年6月,嘉实基金管理公司内部“地震”。6月12日,根据总经理洪磊的提议,嘉实基金管理公司以公司的名义,提请中国证监会审查公司董事王少华的任职资格。过了三天,嘉实基金管理公司召开董事会,王少华获董事长马庆泉授权主持会议,通过了罢免总经理洪磊的决议。这起风波在有关新闻媒体的披露揭示了嘉实基金内部关于投资理念的长期争论。争论的焦点,就是证券投资基金究竟应当进行长期分散化投资,还是进行重仓短期炒作。由于此次“内斗”,洪磊受到证券业内的诸多抨击,被认为坏了“行规”。然而,就在洪磊备受指责颇显孤立之时,12月23日时任中国证监会基金部主任张景华发表致全国基金经理的一封言辞激烈的信,批评了部分基金在深圳高速新股认购时的做法,老张在信中说“在深高速增发A股的申购过程中,有八只证券投资基金申购该股的数量超过了10亿股,由此计算的这些基金申报认购新股金额超过了基金资产规模。该事件再次暴露出有关公司对于“取信于社会,取信于市场”的宗旨根本没有真正的理解,我对此感到十分震惊和愤怒,作为还算有良心的职业工作者。” 这在业内引起了很大的风波。

上图转载自《财经》 2000年10月封面

这场基金黑幕实际上就是关于公募基金定位和作用的争论,应该说这对我们在目前的环境下考虑我国公募基金的定位也是有意义的。在理论上公募基金的主要功能是明确的,公募基金源于投资者分散风险的需求,这是公募基金赖以存在的基本条件。公募基金就是为普通老百姓服务的,让广大人民可以分享中国经济增长的好处。基金的架构要尽可能的简单,减少中间成本。从监管层面上讲,公募基金要接受全面的监管,要遵守对投资者的诚信职责,例如,不能偏离事先约定的投资方向,基金的风险管理要透明,要让普通投资者理解基金的构成和作用,为普通老百姓服务。2004年我和我的朋友在《Journal of Business》上发表的一篇论文讨论了这一类问题。

基金黑幕事件后,洪磊先生来到证监会担任基金部副主任,后来担任基金业协会主任,我第一次见到他,是在2001年的一次证监会主席办公会上。张景华先生后来去了证监会规划委,再后来去了中央汇金公司。他在汇金公司期间被派驻中投证券公司担任外部董事,我在中投证券担任独立董事,我们又常常见面了。我从他们两位那里学了很多。

三、

金融理论的发展与公募基金产品的发展理论在持续发展,马科维茨教授的理论是静态的,后来Merton教授(他和马科维茨教授分享了1990年的诺奖)又推出了动态理论模型,其结果就是投资者需要分散风险,也需要对冲由于环境变化导致的风险, 也就是说投资者要持有无风险资产、股票市场组合、外加一个对冲环境变化的组合,这是动态模型导致的结果。例如,某个投资者特别喜欢喝茅台酒,需要每周喝一瓶茅台酒,由于环境的变化,茅台酒的价格也会变化。为了对冲茅台酒价格的变化,假定茅台酒股票价格的变化与茅台酒的变化是正向的,那么这个投资者除了要持有市场组合,还会持有一定份额的茅台酒股票。当茅台酒价格上升,茅台股票价格也会上升,同样当茅台酒价格下跌,茅台股票也会下跌,这样就能满足这个投资者每周喝一瓶茅台酒的需求,并且这个需求不受茅台酒价格变化的影响。当然每个投资者面对的环境既有相同之处,也有不同之处,取决于他的消费构成。公募基金可以考虑一些投资者共同关心的消费需求以及环境变化导致的消费影响,从而提供一些对冲组合,满足投资者的需求。这种对冲组合一般是针对宏观变量尤其是经济周期的变化。但是把这种对冲组合专门设计成基金是有一定难度的,因为这个组合应该会有股票卖空的成分。那么基金的板块轮动是否可以纳入这个范畴?在我们的基金行业,板块轮动是一个很热的话题,也是很多基金经理经常在做的事情,但是也是很难讲清楚其依据。从公募基金透明的角度来讲,也许可以进一步要求基金投资范围按照行业和板块细分,也就说在细分的赛道上,例如新材料、新能源、消费等等,分别设立基金。可以在基金公司和公募基金投顾机构的指导下让投资者们自己在板块之间做转换,投资者的最佳选择也许就是不做板块轮动。

我们的市场还有一个重要的特征就是政策风险。2021年教育双减政策对教培行业的股票影响很大,2021年房地产业的断崖式下滑导致房地产业的股票和债券业大幅波动以及中概股大幅下滑也都是和政策风险相关。除此以外,我们每年都会看到各地新的政策频繁出台,这是由渐进性改革的局部性导致的,都会影响股价,这些也是投资环境的变化。如何提供对冲政策风险的产品,也是公募基金应该考虑的问题,基金投资者有需求。

近年来,不少公募基金公司还推出了量化基金。在透明理念下,量化基金的算法应该是公开的,而且应该尽可能的简单,从而使得监管部门看的懂,投资者看的懂。如果算法只是那些清北复交毕业的基金经理能明白,那是不满足公募基金透明化理念的。公募基金主要就是为普通老百姓服务的,透明化的要求,就是为了更好地为人民服务。

四、

公募基金投顾的重点由于基金行业是整个资产管理的一部分,公募基金投顾的重点是要从投资者整个资产管理的角度考虑问题。要弄清楚一个基金的回报和其他基金回报的相关关系,一个基金和其他资管产品的相关关系,包括一个基金和宏观变量对冲基金的关系,以及一个基金和政策风险对冲变量的关系。这显然是一个在目前几乎不可完成的工作,但是又必须是一个从现在起必须努力做的工作。另外,公募基金投顾要尽一切可能让投资者真正看明白基金的一切。

五、

小结公募基金的核心理念是透明,透明的要求就是意味着条条框框。为了摆脱条条框框的限制,私募基金就应运而生了,私募基金也通常被称为对冲基金。在一般情况下,公募基金被要求是持有股票或债券,不允许有卖空仓位。对冲基金是可以同时有买入和卖空仓位的,这也是对冲这个名字的来源。前面我们说了公募基金是为人民服务的,私募基金一般就是为有钱人服务的,当然也为机构服务。如美国的桥水基金只为机构服务。

公募基金的服务对象就是普通老百姓,要让老百姓能够分享经济增长的好处。公募基金赖以存在的理念是简单清晰的,被动管理基金最符合公募基金发展的初心。公募基金公司结构越简单,成本就越低。如果一个基金公司所有的基金就是整个市场按照事先确定的原则切割而成,那么这个基金公司就可以是一个皮包公司,不需要人员,也不需要场地。其必要的会计工作以及清算、托管工作都是程序性的,完全可以外包。成本很低,收益基本归普通老百姓。

何佳,中国第一个FMBA项目创始人,南方科技大学金融系创始人。美国宾夕法尼亚大学沃顿商学院金融学博士,上海交通大学计算机与数学双硕士;现任山东大学讲席教授,浙江大学求是讲座教授,上海北外滩金融研究院院长;曾任中国证监会规划发展委员、深交所综合研究所所长,香港中文大学、清华大学双聘教授,南方科技大学领军教授,信熹资本董事长。先后担任中投证券、中信证券、东英金融、同方集团、天津银行、君实生物、每日优鲜等境内外多家上市公司独立董事;曾作为知识青年到北大荒屯垦戍边,并被推荐进入黑龙江大学数学系学习,毕业后分配到地质部工作。

百万读者都在读

由FMBA历届校友推荐的文章集锦,版权属于原作者

(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会