提升“睡后收入”,从把工资装进这“四个口袋”开始

点击“播放”,和萌Sir一起学基金理财心法

每个人终其一生,都在对幸福孜孜以求。作为创造幸福的重要手段,提升财商关系到一个人未来几十年甚至一生的幸福。在本期《萌Sir聊基金》的收官之作中,中欧金融与会计学教授芮萌与大家聊一聊资产配置那些事。在他看来,管理财富的能力并非与生俱来,可以通过学习和积累得以提升,掌握财富的主动权,聚沙成塔、积少成多,让财富创造幸福。感谢大家对节目的持续关注,文末留言将有机会获得萌Sir亲笔签名书哦。

全球配置之父加里·布林森(Gary Brinson)曾说过,从长远来看,大约90%的投资收益都来自于成功的资产配置。而中国投资者所热衷的“择时”和“择股”,在美国资本市场只能解释5%-7%左右的资产收益。

我的三位学生Michael、Amy、Nicole身处不同的人生阶段,有着各自的投资计划。

Michael计划将手头不用的10万闲钱做个合理配置,为3-5年后创业积攒启动资金。身为家庭顶梁柱的Nicole希望为家庭资产做一份恰当的配置方案,抵御风险,稳健增值。Amy则希望在复利和时间的加持之下,为25年后的退休计划做准备。他们应该如何分配自己的资产呢?我们稍后会给大家详细解答。

资产配置绝不是

“把鸡蛋放在不同的篮子里”那么简单

很多人都听过“要把鸡蛋放在不同的篮子里”这句话,这是资产配置的核心点,但资产配置绝不仅仅那么简单。只有充分地分散投资、降低风险,才能实现财富的保值增值。

通过对国内个人投资者的投资实践梳理之后我们发现,随着资产类别的增加,大多数投资者只是盲目地跟随市场热点,在不同的篮子之间对资产做加减运算和排列组合,而对于每个篮子的具体投资表现、篮子之间的相关性和投资的持续性却不那么重视,这其实是一种思维上的懒惰。

家庭资产配置经典模型:

标准普尔象限

对于家庭资产配置的主要思路,我们可以参照经典的“标准普尔象限图”。按照资金的用途,家庭资产可以分为四个类别:要花的钱、保命的钱、生钱的钱和保本升值的钱,占比分别为10%、20%、30%和40%。我们要做的就是用不同的资产类别填满这四个“口袋”。

要花的钱,一般指日常的生活费开销,属于固定的必要支出,大概要储备3-6个月的生活费,注重灵活性。这部分资金可以通过活期存款、货币基金、短债基金等现金类产品进行打理。

保命的钱,主要是保障开支,专款专用,以小博大,可以考虑配置重疾险、意外险、医疗险、寿险等。保险的意义更多地体现在对家人的关爱与责任上,作为家庭资产中的杠杆账户,保险最重要的职能是对冲风险和不确定性,避免因为未来的不确定而使得家庭资产遭受巨幅缩水。

生钱的钱,指用于投资的钱,通过承担风险获取较高的收益。比如在股票、股票型基金、房产、黄金等方面的投资。

保本升值的钱,主要是追求稳健回报,这类投资因为有明确的长期资金用途,比如孩子的教育金、养老金,容错率较低,有保本升值需求。这部分资金可以主要投向债券、定期存款、分红保险、债券型基金、指数基金等资产类别。

标准普尔象限图中,除了对于保险的配置的“硬核”需求,其他三个象限都完全可以通过基金配置得以实现,从而为投资者省去了单独购买各类资产的专业难度和资金压力。上有老、下有小,身为家庭中坚力量的Nicole,就非常适合参照“标普象限图”配置自己的资产。

“懒人版”资产配置模型:FOF

目前市场上有7000余只公募基金,选择合适的基金品类以及恰当的入场和退场时机对投资者提出了较高的能力要求。

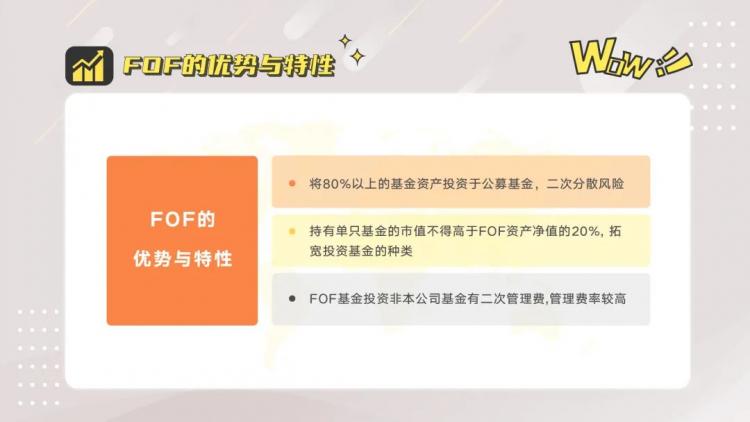

有没有一种专注资产配置的基金组合产品呢?答案是FOF(Fund of Funds)。FOF中文直译为“基金的基金”,是一种专门投资于其他投资基金的基金。通过专业机构的基金经理筛选市场上的优质基金构建基金组合,并进行动态调整,平滑业绩波动,实现资产的稳健增值。

FOF选择基金的范围非常广泛,除了股票型基金、混合型基金、债券型基金之外,还可以配置商品类资产和境外资产。它的主要优势在通过持有就可以实现大类资产的配置,用较低的成本把鸡蛋放在几个相关度不高的篮子里,从而有效地分散投资风险。

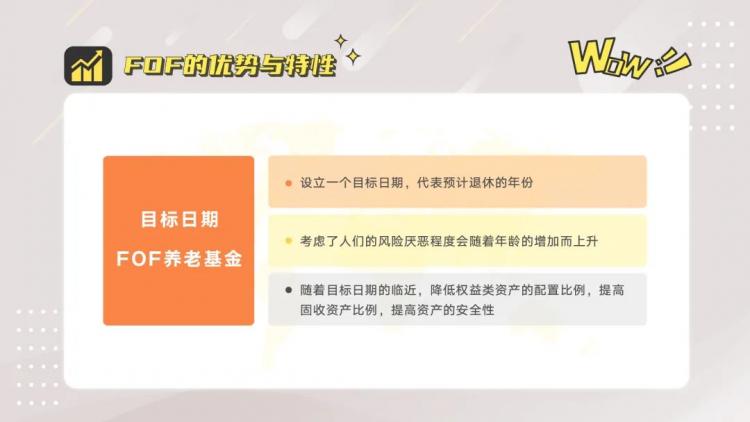

Amy注意到目前市面上已经出现了一些以养老为目标的FOF,比如“**养老2045三年”、“**养老2050五年”等,投资者可以通过选择相应的目标退休年份来进行投资配置。在三年或五年期锁定期后,可以进一步持有或者赎回。

这种基金还在设计中充分考虑了人们的风险厌恶程度将随着年龄的增加而上升的因素,随着持有时间的推移,FOF在权益类资产的配置比例会逐渐下降,固收资产比例随之提升,以提高资产的稳健性。

FOF作为一种新生事物,业绩表现十分亮眼。从近一年排名来看,养老类FOF的收益比较可观,回撤风险也相对较大。

养老FOF的出现,为计划在几十年后退休的投资者提供了一种简便的“懒人”养老金储蓄方案。当然,相较于一般的基金,FOF还会多收一层管理费,每年平均费率约在0.8%至1%,此外还有0.2%的托管费,整体费率相对较高。

对于那些已经掌握我们在前几期所涉及到的选基技巧的朋友们,在积累了一定的投资经验后,完全可以根据自己经验进行个性化的基金组合配置,省下一大笔可观的费用。

智能型资产配置模型:

基金智能投顾

相较于自己构建基金组合,还有一些投资者选择将资产交给“AI”打理。我国智能投顾市场虽然起步晚但发展迅速,其方便灵活、量身定制的投资属性深受年轻人的喜欢。

目前各大第三方基金销售平台和银行、基金公司等都推出了相应的智能工具。Michael对比了市面上几家常用的基金投顾平台,发现它们基本都可以按照个人的预期收益、风险偏好等进行个性化匹配,但背后的投资策略和基金池各不相同。

比如,A平台就表示自己使用的是全球某知名公募机构研发的“全球资本市场”模型,对标用户定制各类资产配比的策略,并根据市场变动、交易成本进行调仓。系统首先会要求投资者做一个风险偏好调查问卷,并就此推荐一个最为匹配的投资模型,用户可以一键托管资金。

当然,投资者也可以在系统定制的10种投资策略中任意挑选。我们对比发现,10项投资策略随着风险不同,预期收益率也处于2.5%至11%之间。值得注意的是,预期收益率仅为预估收益,而非承诺收益。A平台上,每项投资策略中具体对应的是哪些基金,也是非公开信息。

T平台主要依托合作基金公司的基金组合能力,以“标普象限图”为依据,将“求稳的钱” “生钱的钱”和“要花的钱”三个象限分别对应了某一基金公司的一揽子基金组合。以Michael为例,他决定把3-5年内不用的10万元闲钱托管给T平台,计划预留10%的1万元作为日常使用费用后,在填写了期望年化收益目标10%之后,他就拿到了系统为自己定制的配置方案。每个象限都对应了一种既定的基金组合。

还有一些基金销售平台提供了基金组合“抄作业”功能,通过邀请专业机构或者行业大V作为基金主理人,根据风险偏好制定相应的基金组合,投资者则可以“一键跟投”。

AI投顾的出现,为大众投资者提供了更加简单、便捷、多元化的投资模式,但它们往往会征收一定比例的投顾或管理费用,大家可以按需配置。

2-3年,做一次基金资产配置

策略的阶段性再平衡

资产配置是一种投资策略,它的目标并不是追求绝对收益,而是为家庭寻找风险与回报的最佳平衡点。构建好家庭的基金组合并不是一劳永逸的,由于市场形势和投资者年龄、风险的偏好变化等的不同,需要定期对基金投资组合进行相应的调整。一般我们建议2-3年做一次资产再平衡的审视,主要可通过“买低卖高”来实现。比如,定期卖出一部分“表现优异”的资产,并买入一些“表现落后”的资产,最终使投资组合回归恰当的资产配置比例及风险特性。

我们一共用六期节目和大家探讨了“基金理财那些事儿”,作为商学院的金融学教授,我还有几句话想送给大家:理财一定是人生最重要的事情之一,永远不要小瞧它。对于普通人来说,提升财商关系到一个人未来几十年甚至一生的幸福。

也许你暂时还不拥有丰厚的投资资本,那就充分利用自己所掌握的理财能力,发挥时间复利的魅力,聚沙成塔、积少成多。“种一棵树,最好的时间是十年前,再次就是现在。”让财富创造幸福,从今天开始,就开启你的财富管理之路吧。

编辑| 梁赛楠、刘心洁

欢迎在下方给我们留言,点赞量最高的读者可以获得教授亲笔签名《财富管理,从改变认知开始》一册。

点击回顾《萌Sir聊基金》系列

闲钱打理、长期教育、个人养老……这种 “资产稳定器”人人都需要

点击咨询中欧课程

(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会