长江商学院 | 一文看懂新三板改革措施

【MBA中国网讯】2019年的最后两个月,新三板重磅改革措施不断轰炸市场;2019的最后一周,新三板的业务规则文件正式颁布。

如何解读新三板的最新改革措施?这是否意味着新三板的“春天”真要到来?

长江商学院金融学教授欧阳辉、中央国债登记结算有限公司博士后刘一楠,针对新三板改革之路为你进行深入解读。

欧阳辉

美国加州大学伯克利分校博士

美国杜兰大学博士

长江商学院金融学教授

杰出院长讲席教授

EMBA项目副院长

2019年11月18日,全国中小企业股份转让系统发布了《关于就深化新三板改革相关业务规则公开征求意见的通知》。

新三板将在创新层的基础上设置精选层,完善转板机制,并允许挂牌公司向不特定合格投资者公开发行,同时适当降低投资者门槛,引入公募基金等机构投资者。

新三板改革之路的职能定位在于培育中小规模的科技创新型企业,同时理顺转版机制,发挥承上启下的职能,与科创板形成优势互补,共同构建中国多层次资本市场。

新三板改革:基础层、创新层与精选层

新三板是中国多层次资本市场的重要组成部分。

2016年5月,新三板将所有挂牌公司分为创新层与基础层,旨在对不同企业实施不同服务与管理。截至2019年11月27日,新三板共有9122家挂牌企业,其中创新层672家,基础层8450家。

笔者曾于2017年研究发现,新三板创新层公司异质性较强,尽管整体质量弱于创业板企业,但新三板创新层前50位企业在资产规模、盈利能力等各方面均优于创业板,因此笔者建议新三板参照纳斯达克分为三层,将新三板中质量较优、盈利较强的企业单独分为“精选层”。

此次新三板改革:

一方面:能更高效地为盈利能力更强的企业提供管理与服务,提升精选层的流动性与交易活跃度,为主板输送优秀企业;

另一方面:科创板蓬勃发展,也激励新三板进行改革,在流动性、估值、吸引力等方面进行自我提升。

2019年11月,新三板在创新层的基础上划分出精选层,并在精选层中向不特定合格投资者公开发行。

未进入创新层与精选层的新挂牌与已挂牌公司进入基础层。

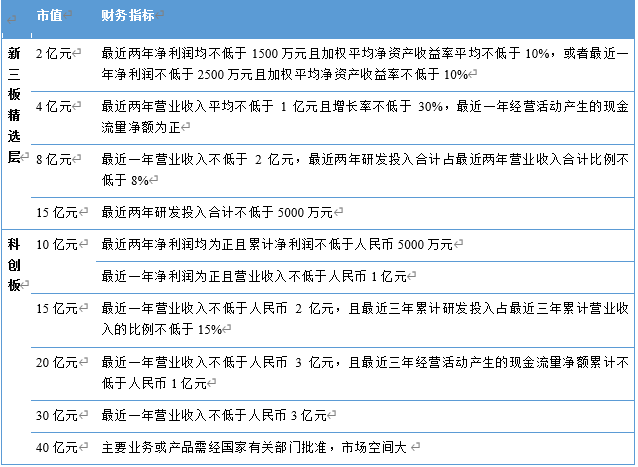

图表1 新三板创新层与精选层标准梳理

图表1对新三板创新层与基础层的进入条件进行梳理。

新三板创新层在财务指标上设置了净利润、营业收入、交易标准等三方面维度,而新设置的精选层则有新挂牌公司与创新层公司转入两种方式:申请进入新三板精选层的新挂牌公司采用“市值+财务指标”的标准,该构架方式与科创板一致,门槛低于科创板(后文将做详细对比)。

其中市值是指以挂牌公司向公开发行价格计算的股票市值。

在创新层挂牌满12个月的公司可申请转入精选层,转入条件包括净资产、股权融资、股本总额等。

新三板精选层与科创板均采用“市值+财务指标”模式,而新三板精选层的标准整体上低于科创板。

新三板精选层规定的市值分别为(不低于)2亿元、4亿元、8亿元、15亿元,而科创板则要求市值为10亿元以上;

新三板精选层对应的净利润与营业收入也均低于科创板,净利润标准(2500万元)也相对较低。说明新三板精选层与科创板定位不同,主要为规模较小的科创型企业提供挂牌与交易机会。

图表2 新三板精选层与科创板的准入标准对比

在新三板精选层挂牌的企业能够面向不特定合格投资者公开发行股票,被业内称为“小IPO”。

首先:精选层“小IPO”的发行对象为已开通精选层合格投资者,若按照目前的投资者准入门槛,要求投资资者个人证券类资产市值500万元人民币以上,且具备两年以上证券投资经验。

满足上述条件的投资者人数有限(截至2018年年底,新三板机构投资者仅为5.63万户,个人投资者为37.75万户,合计43.38万户)。

因此,市场期待新三板构建差异化的投资者准入门槛,即精选层投资者标准低于创新层与基础层,同时适时引入公募基金投资,丰富投资者结构,提升市场流动性。

其次:发行过程是“保荐+承销”,主办(督导)券商是保荐券商,承销券商可以是1家或多家共同承销;企业进入精选层并公开发行股票需要证监会最终同意。

第三:精选层涨跌幅30%,持股10%以上股东限售期12个月,战略配售限售期12个月。

第四:在定向增发方面,取消单次发行新增股东不得超过35人的限制,定增后股东累计不超过200人的,由全国中小企业股份转让系统有限责任公司进行自律审查,超过200人的需要向证监会申请批准。

新三板公司质量:创新层前50企业不弱于科创板

创新层前50位企业并不弱于科创板,但交易活跃度差距较大!

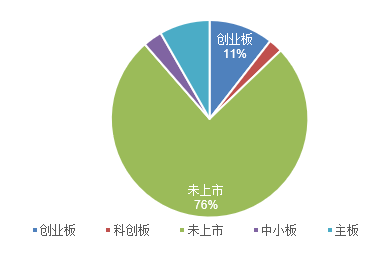

在分析新三板定位与前景之前,我们需要分析新三板公司目前的平均质量。截至2019年11月27日,新三板共有9122家挂牌企业,其中创新层672家、基础层8750家。

首先:从整体上看,新三板公司规模较小,净资产、营业收入、净利润等指标都显著低于科创板与创业板。

但新三板公司呈现出较强的异质性,新三板创新层公司总资产、净资产与营业收入等指标已显著高于新三板整体。

其次:目前新三板改革与分层相关文件目前尚处于征求意见阶段,精选层公司的具体标准与数量也尚未确定。

因此本研究选择规模前50位的创新层公司作为精选层的代表进行估算(其中齐鲁银行规模显著大于其他新三板创新层企业,故将其剔除并顺延一位)。

从总资产上看,新三板前50位企业总资产中值为23.27亿元,高于科创板(15.97亿元)与创业板(20.85亿元);净资产中值为11.43亿元,略低于科创板(12.15亿元)与创业板(13.10亿元)。

从收入利润上看,2019年前三季度新三板前50位企业营业收入中值为10.10亿元,高于科创板(4.14亿元)与创业板(6.75亿元);净利润(0.70亿元)略低于科创板(0.93亿元),与创业板企业净利润中值(0.63亿元)相当。

从盈利能力上看,新三板前50位企业ROE中值为6.61,高于创业板(5.26),略低于科创板ROE(9.65)。

第三:新三板整体交易活跃程度显著弱于科创板与创业板。

从成交额上看,科创板与创业板成交额显著高于新三板,科创板区间日均成交额(2019年1月1日至11月27日)均值是新三板创新层的509倍,是新三板前50位企业的75倍。

换手率衡量了市场交易的活跃度,科创板区间日均换手率均值为新三板创新层的84.3倍。市盈率衡量市场估值水平,科创板市盈率中值为56.01,显著高于创业板(33.80)、新三板整体(7.9)、新三板创新层(12.17)、新三板前50位企业(11.62)。

新三板创新层中较为优秀的企业虽然在规模、收入、盈利等维度上不显著弱于科创板,但成交量、交易活跃程度、市盈率却与科创板、创业板企业存在巨大差异。

研究说明:新三板创新层中较为优秀的企业并未获得与其企业质量与盈利能力相适应的估值水平。

究其原因:

一方面由于新三板整体投资者准入门槛较高,流动性水平远低于创业板,抑制了创新层中优秀企业的估值水平;

另一方面也体现出“基础层+创新层”的两分法不能有效涵盖不同企业的异质性特征,新三板创新层中的优秀企业未能获得相应的流动性与估值水平,证明新三板设置精选层具有内在合理性。

图表3 新三板与科创板、创业板的对比

图3数据来源:WIND;资产、收入、利润等指标来源于2019年三季报;区间成交额与区间换手率的研究区间为2019年1月1日至11月27日;由于新三板市盈率存在部分异常值,因此未汇报均值指标,主要分析中值。

新三板精选层改革方向:培育企业、承上启下

科创板与新三板都是中国构建多层次资本市场的重要组成部分,是金融市场改革深化的重要探索,二者承担不同的职能与定位。

科创板的定位主要在于“探索”:

一方面作为资本市场重要的“试验田”探索注册制改革,以及退市制度、信息披露、行业自律、监管模式等配套制度,并将探索经验“反哺”主板市场;

另一方面为科技创新、战略新兴企业提供融资机会。

而新三板精选层改革主要定位于“培育”:

一方面为规模较小的科创型企业提供公开发行股票的机会,新三板精选层挂牌标准在市值上低于科创板,与之形成优势互补;

另一方面为主板市场培育和输送优秀企业,构建资本市场的良性循环。

基于承上启下、培育企业的定位,新三板合理高效的转板功能尤为重要。

在改革之前,新三板公司要实现转入主板,必须先摘牌再IPO,路径相对复杂。

从转板历史来看,在进行转板的351家企业中,只有85家企业成功上市,其余266家已经递交上市申请、尚正在进程中。在成功转板上市的85家企业中,主板上市29家,中小板上市11家,创业板上市37家,科创板上市8家(分别为长阳科技、久日新材、杰普特、安博通、南微医学、西部超导、天准科技、嘉元科技)。

可见改革之前新三板转板上市的难度较大。而 “转板难”阻碍了新三板企业的上升通道,直接影响了投资者参与、退出、交易活跃度,也影响了优质企业的挂牌需求,失去了源头活水,也直接削弱了新三板的市场活力。

图表4 新三板转板情况分析

数据来源:WIND

证监会表示:新三板将建立直接转板上市机制,也是新三板改革创新、提升市场活力的重要举措。

在精选层挂牌满一年的公司可直接向交易所申请转板上市,只需交易所进行审核,而无需证监会审核。理顺转板机制是拓宽新三板企业上市渠道、鼓励投资者参与、提升市场流动性的关键,将提升资本市场服务实体经济的能力,深化金融供给侧结构性改革。

同时,前文研究已经证明新三板部分优秀公司质量与科创板公司质量基本相当,决定了投资风险差异不大。

因此应在新三板精选层设置与科创板类似的投资者门槛:

一是放松对个人投资者的准入,个人投资者参与科创板的条件为前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元、参与证券交易24个月以上;

二是允许公募基金投资新三板精选层。

作者 | 欧阳辉 刘一楠

来源 | FT中文网

(本文转载自长江商学院 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会