北大汇丰智库 | 低基数叠加高增长,一季度GDP同比或超20%

摘要

2021年一季度中国经济出现高速增长。工业生产继续快速增长,服务业生产也快速恢复。从支出角度看,投资有所放缓,尤其是政府对基建投资的意愿下降,但房地产投资依然保持韧性,制造业利润较高也支撑制造业投资恢复;消费仍有较大缺口,餐饮业尚未恢复至2019年同期;海外经济快速恢复则继续拉动出口高增长,进口增长虽低于出口,但也维持了较快增速。消费者价格指数和生产者价格指数则呈现分化趋势,CPI维持低位,而PPI则快速攀升。由于去年同季增速为负,基数较低,今年第一季度的快速增长使得增长率更高。据测算,2021年一季度GDP增长率有望达到20.1%。但与2019年一季度比,两年平均增长率为5.8%,显示整体经济运行已经基本恢复。但整体恢复的进程依然不平衡,工业生产已经恢复至趋势值以上,服务业虽也快速恢复,但距离趋势值仍有缺口。目前实体经济遇到的主要问题一是大宗商品价格持续上涨,挤压企业利润;二是居民收入差距扩大,长期不利于消费。建议通过相关措施增加大宗商品供给,减缓企业成本上升压力,并扩大对低收入群体的转移支付,缩小收入差距。

01

经济运行持续恢复

2021年一季度中国宏观经济延续了去年二季度后快速复苏的趋势,经济运行持续恢复。去年二季度以来,在海外疫情严峻,并且形势不断反复的情况下,国内的疫情防控举措卓有成效,除了有零星境外输入或个别反弹病例,基本没有出现大规模扩散的情形。良好的疫情防控效果保障了经济可以持续复苏。已经公布的前二月数据显示经济仍在快速恢复。2021年1-2月,全国规模以上工业增加值同比增长35.1%,服务业生产指数同比增长31.1%,固定资产投资(不含农户)同比增长35.0%,社会消费品零售总额同比增长33.8%,以美元计的货物出口增长60.6%,进口增长22.1%。

由于去年一季度实体经济受到巨大冲击,基数非常低,因此今年一季度的各项经济指标基本都呈现两位数的增长率,难以判断这一增长率下经济所处的位置和恢复速度。可以通过与2019年同期比较,计算两年平均年化增长率,以及与去年四季度比较,计算环比增长率,来判断经济指标是否已经恢复至趋势值,以及本季度恢复的速度。

根据测算,今年一季度GDP增长率有望达到20.1%,与2019年一季度比,两年平均增长率为5.8%,接近2019年全年的GDP增长率6.1%,显示整体经济运行已经基本恢复。其中,第二产业同比增长率为21.6%,与2019年一季度比,两年平均增长率为4.8%,接近2019年全年的第二产业增长率4.9%;第三产业同比增长率为19.9%,两年平均增长率为6.6%,低于2019年全年的第三产业增长率7.2%,显示第三产业恢复尚有缺口。

我们认为,经济快速恢复的趋势仍将持续。原因在于:(1)中国的疫情防控非常有效,未来疫情对经济的负面影响将进一步消除。目前的服务业尤其是线下服务业依然部分受到疫情影响,未来这些行业将继续恢复。(2)实体经济的修复和企业利润的好转将带动投资增加。去年二季度以来,内外需的拉动使得企业状况不断改善,去年四季度工业企业利润同比增长超过20%,今年前二月利润与2019年同期比,两年平均增长率为31.2%。利润高增长有望推动企业投资增加。(3)海外经济将持续恢复,外需仍将不断回升。虽然海外疫情依然严峻,但各国应对疫情的经验也不断成熟,并已经在大规模推广疫苗。海外经济在逐步回升,拉动中国出口快速增长,这一趋势仍将延续。

02

工业生产依然强劲,服务业生产快速恢复

在全球经济继续恢复,出口持续高增长的情形下,今年一季度工业生产延续了上个季度的强劲趋势。1-2月规模以上工业增加值增长35.1%,比2019年1-2月增长16.9%,两年平均增长率为每年8.1%。这一增长率大幅高于2019年全年的工业增加值增长率5.7%,显示目前的工业生产已经大幅超过了按2019年增长率所达到的水平。

环比来看,工业生产与去年四季度相比依然高增长。今年1-2月工业增加值平均值与去年四季度的月平均值之比为1.19,2019年1-2月平均值与2018年四季度月平均值之比为1.16,表示今年1-2月环比去年四季度的增长仍然好于2019年同期。

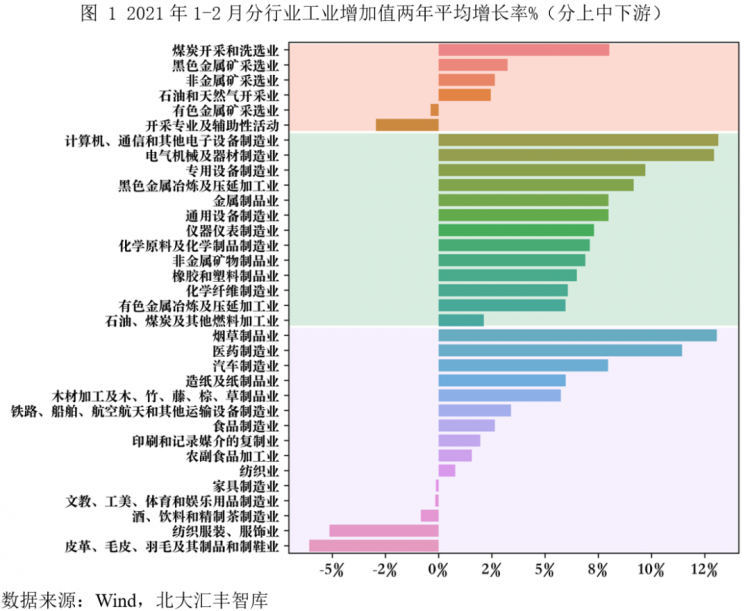

分行业看,中游产品的工业增加值两年平均增长率均为正,上游也基本为正,下游部分行业两年平均增长率仍为负值。计算机、通信和其他电子设备制造业、电气机械和器材制造业、烟草制品业和医药制造业两年平均增长率超过了10%,但开采专业及辅助活动、纺织服装、服饰业、皮革、毛皮、羽毛及其制品和制鞋业两年平均增长率仍低于-2%。

服务业生产也在快速修复。从服务业生产指数看,今年1-2月扣除价格因素后的服务业生产指数累计同比上升31.1%,比2019年同期上涨14.1%,两年平均增长率为6.8%,基本接近2019年全年6.9%的增速。服务业快速恢复主要得益于国内疫情防控取得积极成效,居民出行、购物、旅游等生活需要得以保障。经济快速恢复和服务业企业经营模式创新也推动了服务业快速发展。但服务业的恢复非常不平衡,房地产、金融、信息产业等行业恢复较快,但吸纳大量就业的传统服务业却恢复较慢。

03

投资仍有缺口,且环比增长放缓

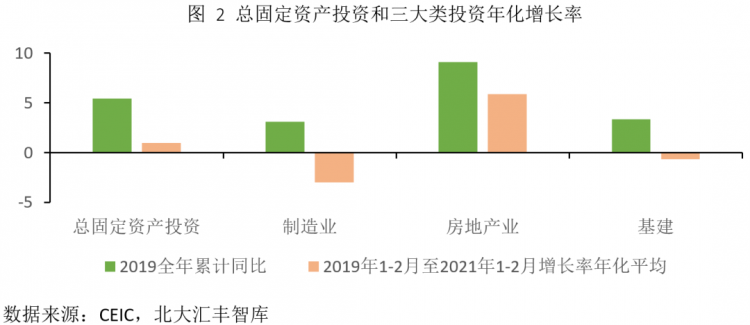

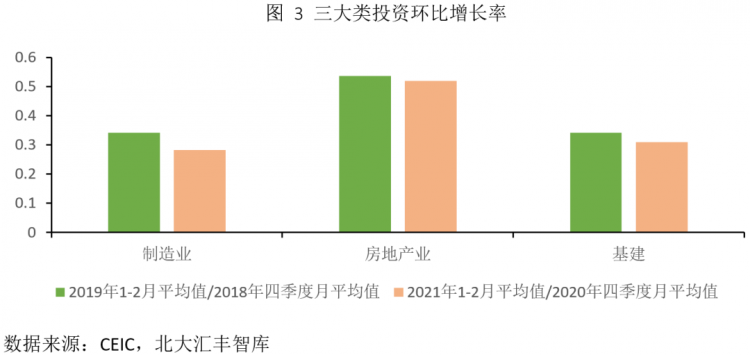

虽然工业生产已经恢复并超过了按2019年增速增长的水平,但投资则距离按2019年增速推算的水平有较大缺口,并且数据显示今年1-2月相对于去年四季度的环比增长放缓,其中制造业投资增速放缓最多。从下图可以看出,今年1-2月固定资产投资累计值与2019年1-2月累计值的平均年化增长率仅1%,远低于2019年全年累计同比5.4%,显示投资尚未恢复至趋势水平。而从三大类投资制造业、房地产和基建来看,制造业投资的两年平均增长率为-3%,表示今年1-2月的制造业投资还大幅低于2019年同期水平。房地产两年平均增长率5.8%,是三大类中表现最好的,但也低于2019年全年9.1%的水平。基建投资两年的平均增长率为-0.7%,表示基建投资也未能恢复至2019年同期水平,且也低于2019年全年3.3%的增速。

从下图可以看出,今年1-2月三大类投资与去年四季度的环比增长率也低于2019年同期。其中制造业增速最低且差距最大,房地产与2019年同期水平差距最小,基建的差距居中。

利润快速增长有望推动制造业投资继续恢复。自去年二季度以后,工业企业盈利情况持续好转,利润增速不断上升,去年四季度同比达到21.2%,今年1-2月利润与2019年同期比的两年平均增长率达到31.2%。从历史数据看,企业利润增长领先投资增长。前两个月制造业投资放缓有可能是因为今年一月疫情反弹,也可能是春节较晚导致投资延后。在利润高增长的情形下,制造业投资有望继续攀升。

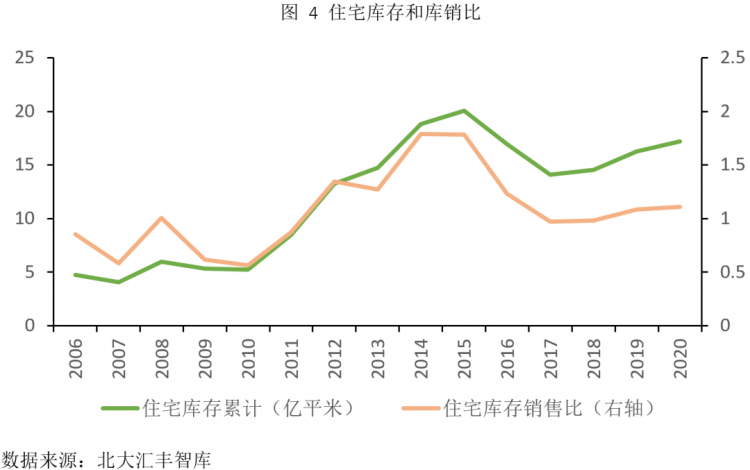

购房需求旺盛以及当前房地产库存较低支撑房地产投资。去年二季度以来,房地产销售一直较好,今年1-2月累计住宅销售面积比2019年同期增长了26.7%,两年平均年化增长12.6%。从住宅库销比看,当前的库销比处于过去十年里较低位置,对当前和未来一段时期内的房地产投资构成支撑。

基建投资增速则可能下降。在经济已经基本恢复,工业生产和出口高增长的情形下,当前并不需要大规模基建投资来保持经济增速。今年的政府工作报告提出赤字率拟按3.2%左右安排,比去年的3.6%有所下调。拟安排地方政府专项债券3.65万亿元,比去年3.75万亿元减少 0.1万亿元。3月15日召开的国务院常务会议提出要保持宏观杠杆率基本稳定,政府杠杆率要有所降低。因此,基建的资金来源和政府推动意愿均有所下降。预计基建投资增速将放缓。

04

消费有较大缺口,餐饮尚未恢复至2019年水平

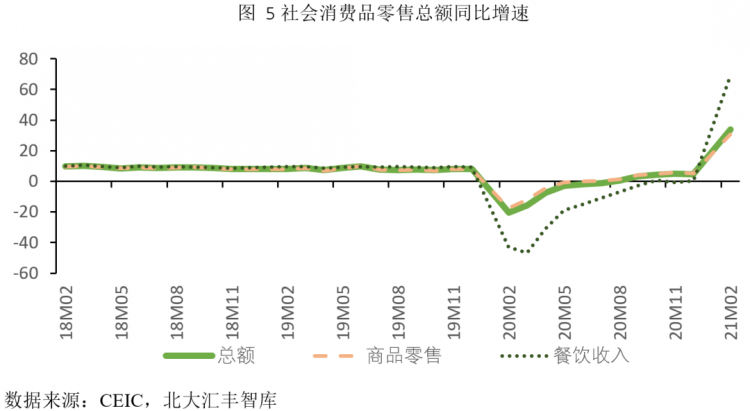

去年一季度疫情下消费受到巨大冲击,在低基数情形下,今年1-2月全社会消费品零售总额同比增长了33.8%,其中商品零售同比增长30.7%,餐饮零售同比增长68.9%。虽然增速很高,但通过与2019年同期,以及与2020年四季度月平均值的比例,与合理增速比较,发现全社会消费品零售总额仍然远未恢复至正常水平,其中餐饮零售的恢复尤其缓慢,目前还未达到2019年同期的水平。

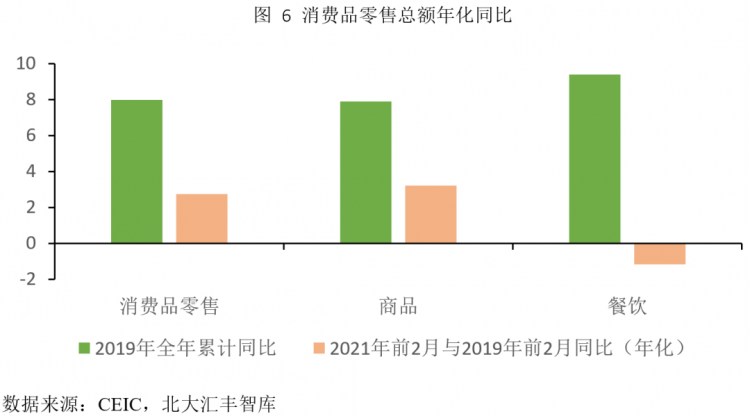

从下图可以看出,2021年1-2月消费品零售总额与2019年1-2月消费品零售总额的年化同比为2.7%,远低于2019年全年累计同比8%的增速,表示当前消费品零售依然远低于正常水平。分商品和餐饮零售来看,商品恢复程度好于餐饮。今年1-2月商品零售总额与2019年1-2月的商品零售总额年化同比为3.2%,而2019年全年商品零售总额累计同比为7.9%。今年1-2月餐饮零售总额与2019年1-2月餐饮零售总额的同比年化增长率为-1.1%,表示当前的餐饮零售还未恢复至2019年同期水平,而正常情况下,同比年化增长率应该接近2019年累计同比9.4%的增速。

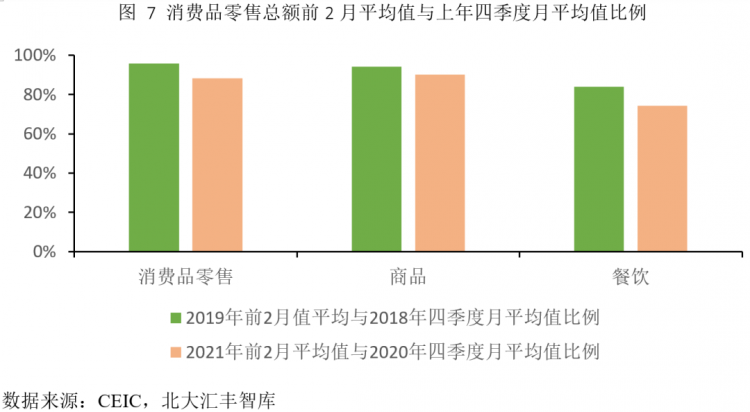

下图是今年1-2月消费品零售总额的平均值与上年四季度月平均值的比例,跟2019年1-2月平均值与2018年四季度月平均值的比例进行比较,可以看出当前环比恢复情况与正常水平的差距。今年1-2月消费品零售总额平均值与去年四季度月平均值的比例为88%,而2019年1-2月与2018年四季度平均值的比例为96%。分商品和餐饮看,商品的这两个比例分别为90%和94%,餐饮的这两个比例则分别为74%和84%,餐饮的环比恢复速度也慢于商品。

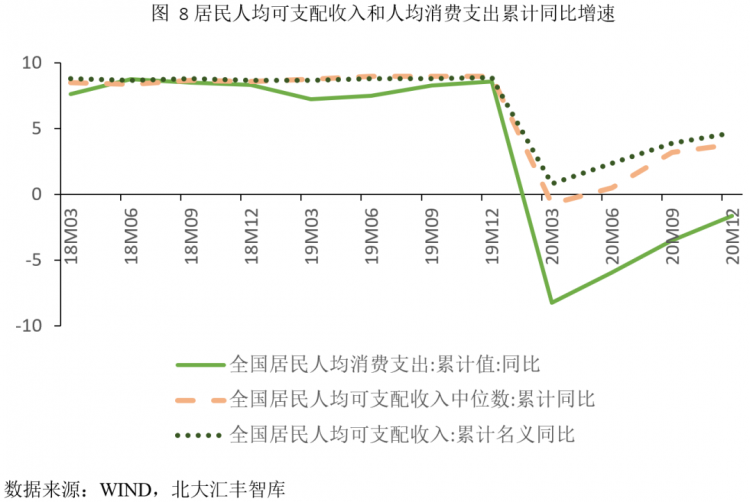

除了局部疫情反弹和潜在风险抑制消费以外,居民收入情况恶化,尤其是中低收入群体受疫情冲击更大,又给消费回升带来了长期压力。从居民可支配收入和人均消费支出累计同比数据来看,人均消费支出增长速度低于人均可支配收入增长速度,均大幅低于疫情前的增速。从人均可支配收入平均值和中位数的增速来看,平均值增速高于中位数增速,意味着大量中低收入群体的可支配收入增长速度是低于平均增长速度的,收入状况在进一步恶化。

05

海外经济恢复继续拉动出口高增长

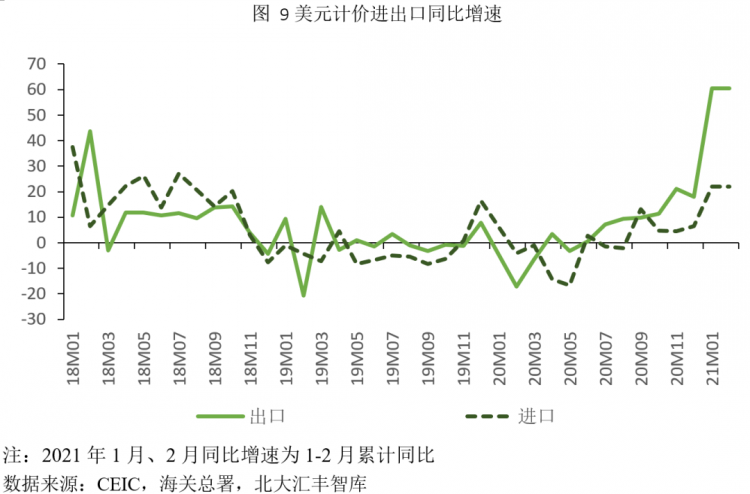

2021年1-2月出口依然强劲。由于去年年初新冠肺炎疫情导致大量企业停工停产,港口装运和海外物流也受到影响,去年一季度出口处于低位。今年1-2月以美元计价的出口额累计同比增速高达60.6%,同比2019年同期增长32.7%,两年平均年化增长率为15.2%,大幅高于2019年全年的增速0.5%,也高于2012年以后的最高年增速9.9%,显示出口表现强劲。出口环比依然高增长。今年1-2月出口平均值与去年四季度月平均值的比例为90%,而2015-2019年这五年1-2月出口平均值与过去一年四季度月平均值的比例平均为80%,显示今年1-2月的出口环比增长率依然处于高位。分国别来看,1-2月对美出口与2019年同期比的年化平均增长率为16.6%,对欧盟为6.8%,日本为5.7%,东盟为20%。对美国及东盟的出口高速增长。

进口相比于出口较为缓和,但也维持了快速增长。以美元计,1-2月进口累计同比增长率为22.1%,与2019年同期比,两年平均年化增长率为7%,高于2019年全年进口增速-2.3%。进口环比依然高增长。今年1-2月进口平均值与去年四季度月平均值的比例为96%,而2015-2019年同期的该比例平均值为84%,显示进口环比依然快速增长。分国别看,1-2月从美国进口与2019年同期比的年化平均增长率为30.5%,位居各大主要经济体之首,也反映出我国对中美第一阶段经贸协议的稳步执行。从日本进口的年化平均增长率为6.9%,欧盟为3.5%,东盟为18.2%,从东盟的进口也保持了快速增长。

年内进出口贸易仍有较大的增长潜力。随着疫苗的逐渐推广和防控手段日益成熟,新冠疫情在全球范围内渐成缓和之势,更大规模的经济复苏势在必行,对于中间品和最终产品的需求呈现增加态势。美国拜登政府上台以后,短期工作重心主要集中于国内疫情防控、恢复经济和调整国际关系,并且中国从美国进口在高速增长,中美关系短期不会对我国进出口贸易有大幅冲击。

06

CPI维持低位,PPI快速上行

CPI同比在去年三季度以来持续下行,今年前两个月同比下降0.3%。CPI同比持续下降既有基期高的原因,也有新涨价因素下行的原因。今年1-2月,食品烟酒指数环比分别上涨2.8%和1.2%,属于春节因素导致的正常价格上涨,涨幅低于去年同期的3.1%和3.3%。食品烟酒中的粮食价格基本未受国际粮价大涨影响,并且由于生猪养殖利润高企,生猪供给持续恢复(参见2021年1月20日北大汇丰智库报告《国际食品价格大涨会传导至国内吗?》)。从高频数据看,猪肉和蔬菜价格在春节后快速下降,预计未来仍将维持下降趋势。二季度CPI同比仍将维持低位。

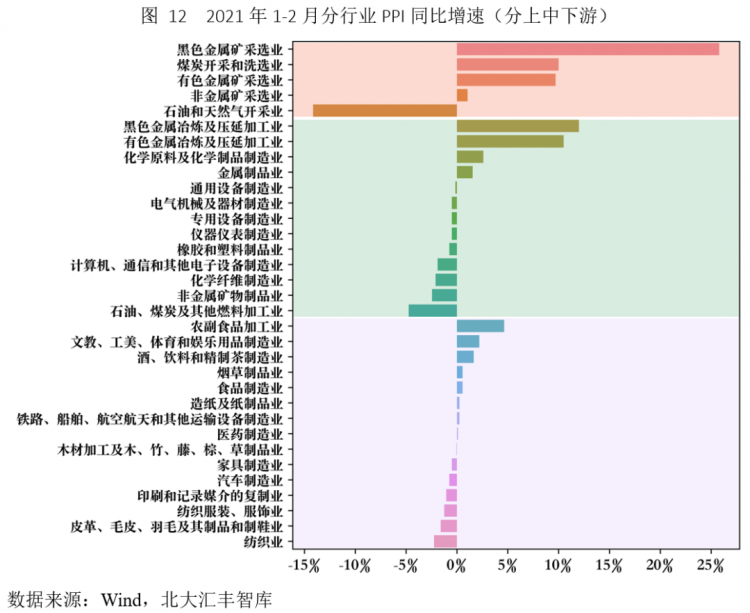

与CPI不同的是,在全球经济复苏的背景下,大宗商品需求大幅攀升,但供给和物流仍未完全恢复,大宗商品价格大幅上涨,推动PPI快速上行。从PPI分项中可以看出,近期PPI上涨主要源自生产资料上涨,今年前两个月,生产资料PPI环比分别上涨1.2%和1.1%,而生活资料则分别上涨0.2%和0。从3月高频数据来看,黑色金属、有色金属、化工原料、石油、天然气等价格继续快速上涨。我们的高频实时预测(Nowcasting)模型显示,3月PPI将环比超过1%,同比为3.9%,PPI同比的年内高点将在5月达到,预计将超过6%。

07

财政和货币政策逐步回归常态

今年的财政扩张力度将小于去年。2020年的一般公共预算和政府性基金账户合计广义赤字8.72万亿元,尽管该广义赤字占GDP比重从2019年的5.6%升至2020年的8.6%,但由于去年下半年经济复苏形势较好,2020年实际赤字特别是政府性基金超支额明显低于预算。今年的预算赤字率为3.2%,比去年低0.4个百分点,全年一般公共预算支出的增速仅1.8%。此外,3月15日召开的国常会提出,“今年要保持宏观杠杆率基本稳定,政府杠杆率要有所降低”,也显示政府希望降低财政力度的意愿。

从今年1-2月的财政收支数据看,全国一般公共预算收入两年平均增长3.4%,较去年四季度同比增速5.5%回落,全国一般公共预算支出两年平均增长3.6%,均较去年四季度增速16.8%大幅回落。考虑广义收支的情况下,1-2月政府广义收入的两年平均增长率为5.8%,而广义支出的两年平均增长率为-1%。广义收入增长率较去年增加,而广义支出增长率则大幅放缓。

货币政策保持稳健,未来可能适度收紧。当前实体经济已经基本恢复,但结构上很不平衡,工业已经恢复至趋势以上,但服务业尤其是线下传统服务业仍有较大缺口。价格方面,CPI维持在较低水平,但PPI快速上升。经济结构的不平衡对货币政策构成了很大挑战。当前的货币政策既要继续帮助实体经济恢复,要保持流动性的合理充裕,又要防止部分部门过热和PPI大幅上涨,以及资产泡沫的风险。因此,货币政策将坚持稳字当头、不急转弯,同时把握好政策时度效,处理好恢复经济和防范风险的关系。

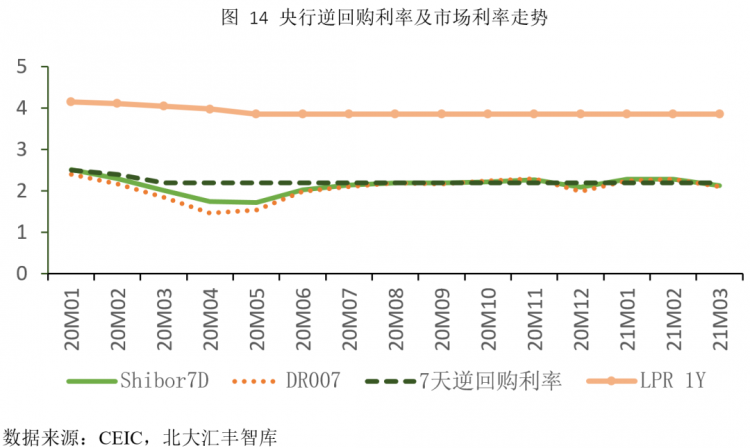

从央行逆回购利率和市场利率走势来看,7天逆回购利率在去年3月以后一直维持在2.2%,LPR利率在去年5月后一直维持在3.85%,DR007和7天Shibor利率也维持在较低位置,波动较小,显示货币政策依然维持稳健。在服务业部门也逐渐恢复,以及价格上涨压力增大时,货币政策可能会适度收紧,以防止整体经济过热和资产泡沫的风险。

08

当前宏观经济的主要问题及建议

1.大宗商品价格持续上涨。去年四季度后,部分大宗商品价格快速提升。铜、铁矿石、大豆、玉米等商品价格已经升至六年来高点,挤压下游企业利润。随着全球经济的恢复,大宗商品的需求进一步攀升,但供给则恢复相对缓慢,预计短期价格将维持高位。大宗商品价格的上涨大部分是由基本面因素驱动的,要平抑价格,政府需努力提升商品供给,包括开发新矿,投放库存等措施,同时尽量消除物流受阻等阻碍因素。在中长期,政府可以考虑推动国内企业在价格低点时买入国外一些矿山的股份,以平抑价格上涨造成的损失。

2.收入差距扩大。受疫情冲击最为严重的是中低收入和无收入群体,虽然经济在持续恢复,但从居民收入的调查中可以看出,居民的平均收入恢复速度低于中位数恢复速度,显示低收入群体恢复缓慢,收入差距进一步扩大。建议继续增加对低收入群体的补贴,并加大对吸纳大量就业的传统服务业企业的政策优惠。

3.评估“碳中和”对宏观经济的结构性影响。实现“碳中和”是一个长期目标,中国宣布在2030年前碳达峰(排放达到峰值)、2060年碳中和(净零排放),所关注和评价的主要指标是单位GDP碳排放量,面临的调整压力实际不低。一方面,需要将现有的以化石能源为主体的能源体系转变为以可再生能源为主导的体系,另一方面需要加紧完善与碳中和相关的技术,部分技术甚至尚待开发。我国要实现“碳中和”的目标,一方面需要评估在各个工业领域、不同区域实现这一目标所需要的技术与时间,另一方面也要评估其对经济增长与结构可能带来的扰动。

本报告撰稿人:海闻、梁润、欧阳良宜、喻奇。(成稿时间:2021年3月30日)

联系人:程云(0755-26032270,chengyun@phbs.pku.edu.cn)

微信编辑:吴佳璇

延伸阅读

(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会