从长期角度看黄金作为战略性资产的配置价值

作者:李迅雷@来源:李迅雷金融与投资(ID:lixunlei0722)

美国5月份的CPI达到5%,创出了13年来的新高。

近期美联储议息会议公布的点阵图显示,美联储可能在2023年底前加息两次。

最近黄金、白银等出现大幅下跌,应该与加息预期有关。

那么,黄金是否不再有投资价值了,黄金价格与通胀及美联储货币政策的关系究竟如何?针对大家普遍困惑的问题,本文试作回答。拉长时间——吹尽狂沙始到金

记得在2016年初,我写了一篇文章,标题是《换美元不如买黄金》,结果引来很多质疑。因为当时市场对本币贬值的预期非常强烈,一是因为美联储进入加息周期,助推美元升值,二是人民币汇率经历了长达11年的上行期,在国际化加速的背景下,将步入下行期。从短期看,上述两大理由均成立,尽管短期来看,黄金和美元利率或美元指数有一定的负相关性,但拉长时间来看,这种负相关性很微弱。例如2005-2012年间美元指数震荡走平,但黄金价格却上涨了3倍多。而当时我看好黄金主要理由是,黄金价格基本处在历史低位,而美元指数却处在历史高位。因为自2011年下半年开始,黄金价格下跌了四年半,直到2015年年末才开始涨的;美元兑人民币汇率则是从2014年就开始升值了,美元指数已经处在100左右的高位了。如果单纯从均值回归的角度看,黄金应该上涨,而美元应该下跌。此外,还得清楚我国汇率还是受一定管控的,而黄金则是国际定价的,从长期看,黄金的波动幅度远大于美元指数。这也就决定了在美元长期超发的背景下,换美元不如买黄金的逻辑仍是成立的。

如今五年过去,黄金价格已经从当初的1200美元/盎司左右回升到了如今的1780美元/盎司左右的水平,而美元兑人民币的汇率则反而贬值了。2020年受新冠疫情影响,美国、日本和欧盟的三大央行都再次疯狂扩表,例如,2020年年初,美联储的资产负债表为4万多亿美元,如今则突破8万亿美元,而日本和欧盟央行的资产负债表总规模也比2020年初增长了近50%。

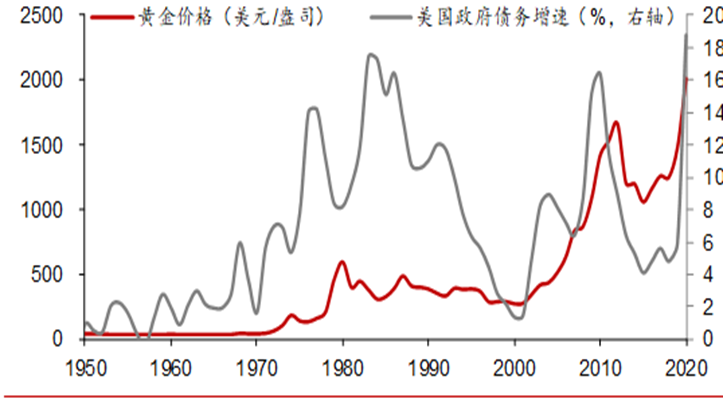

如此大规模的扩表,必然使得超发货币进入商品和资产领域,引发商品和资产价格的不断上涨。以美国为例,二战期间美国政府支出占GDP比重最高也不过36%,如今最高已经达到44%。在财政赤字货币化的操作下,美国财政部大规模举债来补贴普通居民和失业群体,美联储扩表来认购美国国债,其结果必然导致全面通胀和美元指数走弱。而且,每一轮美国政府债务大幅扩张时,都会带来黄金的大行情。比如上世纪的70年代、2001-2012年、以及2018年10月至2020年8月这一轮黄金价格上涨,都伴随着美国政府债务的大幅扩张。黄金价格走势与美国政府债务扩张速度(1950年-2020年)

来源:WIND ,中泰证券研究所从历史上看,货币超发的结果导致大部分超发货币都流向资产领域,少部分流向商品领域。例如,1930-1971年美国实行金本位制度下的通胀和居民实际收入的涨幅,分别为1.7倍和1.4倍。但布雷顿森林体系解体后,美元与黄金脱钩,美元开始超发,从1971-2020年,美元对黄金贬值了97%,而通胀累计上涨了5.3倍,而居民实际收入只增长1.5倍。可见在美元与黄金脱钩之后,通胀的累计增幅大大超过了居民收入的累计增幅,但比起资产价格的累计涨幅,则仍然是小巫见大巫。与此同时,新兴经济体的货币则对美元均出现无一例外的贬值,其中巴西、阿根廷、土耳其、墨西哥、印尼、南非、印度等的贬值幅度都在90%以上。但瑞士、德国、日本、新加坡等国货币则对美元大幅升值。故不仅持有美元风险大,持有新兴经济体的货币风险更大。1971年以来各国货币对美元升贬值情况

来源:WIND ,中泰证券研究所,数据截止2021年6月10日

纵观过去200多年的历史,黄金价格的飙升,恰恰就是开始于纸币脱钩黄金后的时代。在1971年之前的180年时间里,黄金价格只上涨了1.3倍,年化涨幅不到0.5%;而从1971年至今的50年里,黄金价格上涨了约35倍,年化涨幅达到了7.6%。美国的超发货币主要流向黄金、股市和楼市等资产领域

来源:Wind,中泰证券研究所从今后看,美国政府为了应对疫情和经济结构失衡问题,为了维持经济和社会稳定,将继续举债,这就意味着货币超发仍将继续。

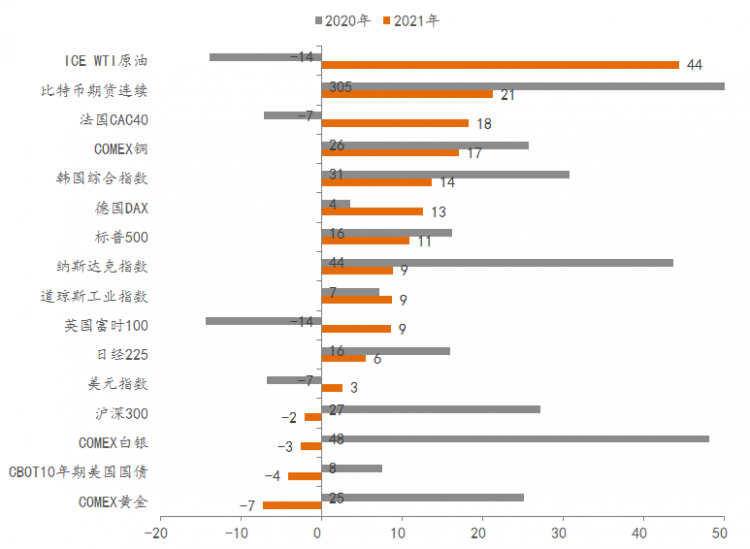

于是通胀或将上一个台阶,只要资产泡沫不破,超发货币继续流入到资产领域,那么,黄金依然有较大估值提升的空间。为何年初至今黄金出现下跌?自去年8月黄金在创出历史新高之后,一直呈现疲弱走势,今年年初至今下跌了7%,与大宗商品的整体大幅上涨形成强烈反差。2020年至今全球主要资产和商品涨跌幅(%)

来源:Wind,中泰证券研究所。数据截止2021年6月18日

不难发现,除了比特币和铜的累计涨幅较大外,其他大部分类别资产都没有呈现连续两年价格大幅上升的现象。即便是比特币,最近也出现了大幅回落。黄金去年涨了25%,而且从2018年十月开启上涨之旅,迄今累计也有50%以上的涨幅,故今年表现不佳也属正常。市场通常非常关注影响各类资产和商品价格的中短期因素,如美联储的议息会议、PCE和CPI走势等。例如,最近黄金价格再度走弱,是否与人们担心美联储将实施量宽缩减(Taper)和未来可能加息有关?

回顾2008年次贷危机之后到2018年前三季度的这轮黄金走势,确实与美联储的货币政策有一定相关性,即在美联储实施量宽政策期间,黄金维持涨势;2013年5月伯南克提出美联储可能要缩减QE的规模,2013年底的议息会议上,美联储决定开始行动。当时黄金价格在一年时间里暴跌了28%,故当时美国超发货币节奏的放缓,是那次黄金牛市结束的最直接原因。最近一次的美联储议息会议尽管宣布维持现有的利率不变,但美联储将逆回购利率与超额准备金利率(IOER)分别由此前的0%与0.1%上调5个基点至0.05%与0.15%。

同时点阵图预期显示,联邦基金利率中值从2021年至2022年维持在0.1%,但2023年中值为0.6%,即存在两次加息的空间,而3月份议息会议的点阵图预期则是直至2023年底不会加息。

说明货币政策的预期是收紧的,近期贵金属价格出现较大幅度下跌,也体现了投资者对加息的担忧。

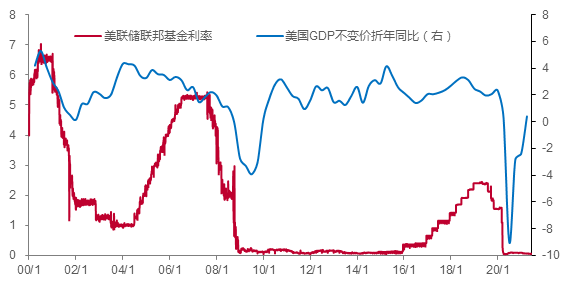

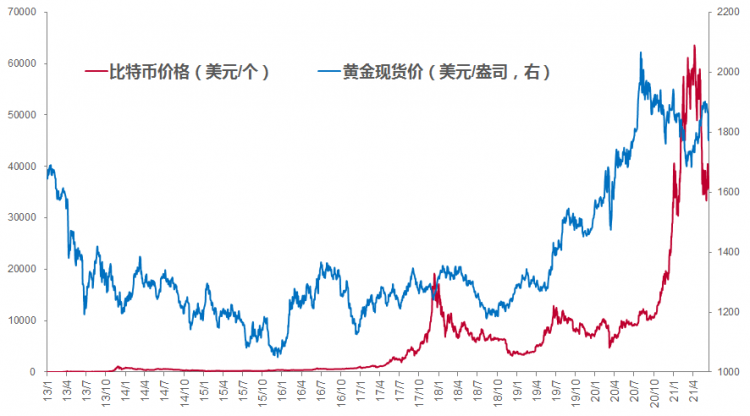

美联储利率目标走势与GDP增速

来源:WIND ,中泰证券研究所在上图中可以看出,过去20年来,美国GDP增速的高点和低点都在下移,同样,联邦基金利率(美联储基准利率)的高点也在下移。说明美国经济增速的总体趋势在往下行,利率的中位数同样存在下行趋势。那么,美国是否将真的进入新一轮长加息周期吗?即还将重复2015-2018年的长达3年的加息周期吗?我认为不会简单重复。首先,当前美国的大部分资产的估值水平都处在历史高位,与当年次贷危机后实施的量宽政策背景很不一样,当年减缩量宽是因为经济开始恢复,股市和房价从底部上来后,估值水平比较合理甚至还偏低。如今则处在历史高位,也就是说,如果美联储也像上一轮收缩货币那样采取缩减量宽、缩表和连续9次加息的方式,那就很可能出现资产泡沫的破灭,进而引发金融危机。其次,目前通胀处在什么阶段尚存在争议。如果通胀从明年开始显著回落,同时经济增速也同步向下,那是否还有降息的必要?最近十年期美债的收益率不升反降,与美元指数呈现背离走势,这也说明不同的机构投资者对于通胀预期不尽相同。货币政策应该领先于经济指标的变化,而非走在曲线后面。因此,我的判断是,这轮美国的货币、财政政策扩张“覆水难收”,估计不会重复2013-2018年的收缩过程,但如果坚持扩张和宽松的政策不变,那也会面临诸多问题,如当前的美国实际利率已经达到-3.5%左右,通胀高企,使得美国经济的各种风险不断累积。在这种情况下,无论美联储选择放水还是缩水,黄金所具有的投资保值和避险属性都能体现出来。如何应对未来的各种危机:黄金不败从2019年以来,全球经济动荡不断,先是出现了全球经济出现普遍衰退迹象,连被寄予厚望的印度经济也出现大幅减速,导致西方各国掀起降息潮。2020年又受到新冠疫情的突然爆发影响,各国政府大规模举债以应对疫情,央行则纷纷扩表降息,导致全球货币泛滥。2019年以来,各类虚拟货币出现暴涨,如比特币在2019年年初只有3400美元左右,至今年4月份最高涨到64800左右,接近20倍。这种暴涨肯定存在炒作成分,因此,我国把比特币等认定为非法交易,并要从金融机构和互联网平台中清空。这说明两个问题,一是在全球货币泛滥背景下,投资者对各国法定货币的贬值担忧加深;二是虚拟货币虽然有其市场和生命力,但波动幅度过大,容易扰乱金融秩序,而受到国家制裁。最近比特币又出现巨幅下跌,比今年最高价跌去了50%多,就是一个案例。黄金与比特币价格的走势

来源:Wind,中泰证券研究所进入互联网时代,数字货币或虚拟货币都应运而生,但不管是哪一种货币,只有成为全球大部分人都认可并用来交易、结算和储备的,才有价值代表性可言。

美元显然是当代最被认可的国际货币,然而,美元的超发看来已经难以回头了,而且规模和速度都已经慢不下来了。为什么呢?美元的地位决定美国的行为,因为美元被全球几乎所有国家所接受,美债发行中,约35%为国外投资者购买,故美国确实有能力也有意愿向全球征收“铸币税”。美国的历次经济大幅下行,绝大多数都发生在经济过热之后。

但这轮由于新冠疫情所引发的经济负增长,却发生在原本经济就在下行时,这就意味着“药不能停”,而且要用更大的“剂量”来拯救经济。

那么,那些没有超发货币的经济体应该如何来避免被“铸币税”收割呢?比较容易想到的对策之一是让本币升值,副作用是抬高出口成本,进而不利于创造就业;对策之二是减持美国国债,但减持之后配置什么呢?美股的估值在高位,美元的长期趋势应该是走弱;策略之三是发行美元债,赌美元长期贬值,但这风险较大,即美元的强弱都是相对的,美元汇率不仅与美国经济或美联储的货币政策有关,还与本国经济或本币的强弱有关。因此,应对美元超发,避免被征“铸币税”,应该作为一种长期策略,而非采取短期应变手段。

长期且比较可行的主要方法当然是推进改革、增强国力,从而提高本币的国际地位。但要提高本币的国际地位,货币当局也可以增加黄金储备。事实上,过去十年全球央行都在净买入黄金,其中2019年净买入量较大,达到650吨,2020年则降至290吨。前不久,世界黄金协会公布了其第四次年度央行黄金调查的结果,其中21%的央行预计将在未来一年内增加黄金储备,这一比例相比2020年相对持平。此外,没有央行预计会在今年出售黄金,而去年调查中有4%的央行预计会出售黄金。

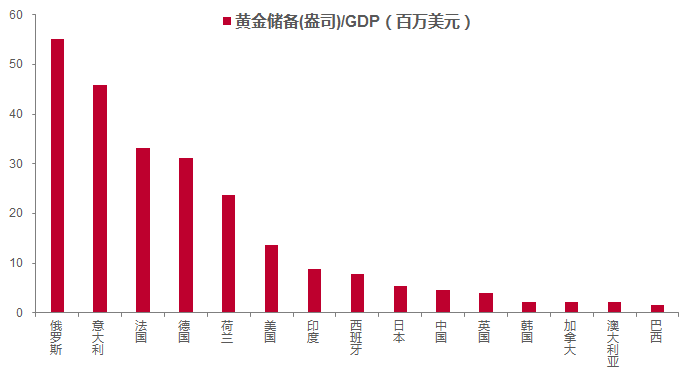

从当前各国央行所持有的黄金规模看,截止2020年,美联储黄金的持有量还是全球第一,达到8133吨,中国央行储备黄金为1948吨,总量在全球排名第六,与GDP之比的排名则更靠后。显然,我国央行的黄金储备与GDP的体量比还是不太相称,未来要提升人民币的国际地位,似有必要增持黄金。

主要经济体的黄金储备占2020年GDP的比重

来源:Wind,中泰证券研究所从今后看,美国政府通过举债来维持经济增长模式很难改变,故货币超发这一大趋势不会变,故从应对美元泛滥的角度看,我国央行也应该增持黄金,逐步减少对美元的储备及对美债的持有规模。有人担心黄金未来会失去货币属性,沦为一种装饰用的普通金属,取而代之的是区块链技术下的各种虚拟货币。

我认为,在货币泛滥的今天,很多东西都可以用来炒作,很多商品都可以演变为资产,如邮票、钱币、字画等,如今也有炒鞋、炒玩偶、炒泡泡玛特等,进入到泛资产时代,各种虚拟货币也开始泛滥,但这些虚拟货币价格波动幅度巨大,并不具有作为货币的应有属性,只能看作“类资产”,其未来命运究竟如何,很难卜知。比如从历史上看,贝壳、石头、鸟类羽毛等等都曾作为货币被使用过,特定场合下是稀缺的。但随着人类技术的进步,很多过去稀缺的商品变得不再稀缺,贝壳、石头、鸟类羽毛被大量发现,就很难再承担货币的功能。

但是,黄金成为货币已经有两千多年的历史了,马克思在《资本论》里写道:“货币天然是金银,但金银天然不是货币。”这是因为黄金本身具有良好的稳定性和稀有性。

截至2019年末,已经开采到地面上的黄金总存量有19.7万吨,已经探明的地面下的黄金储量还剩下4.7万吨。在过去的120年里,已经开采出的黄金存量年均增速只有1.5%,即使考虑到技术的进步,过去20年中的黄金存量增速也只有1.6%。黄金不仅是一种具有良好流动性的资产,同时也是消费品及工业材料;

不仅被作为官方储备资产,而且也是居民部门的财富,这是虚拟货币所不具备的应用范围广的优势。而且,黄金与其他资产的不同之处在于,它属于“避险性资产”,即当市场风险上升的时候,它可以成为避险工具。在当前通胀形势严峻、诸多国家资产泡沫突显的情形下,黄金仍然可以作为长期配置的战略性资产。

风险提示:黄金交易制度变化,黄金在全球或国内流动受限等。

(本文转载自清华大学-香港中文大学FMBA ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会