盛松成教授关于“社会融资规模”的学术论文获浦山政策研究奖

智能总结

智能总结2021年10月22日,第三届外滩金融峰会暨第五届浦山年会在上海召开,本次会议举行了“浦山世界经济学优秀论文奖”(简称浦山奖)颁奖典礼。中欧国际工商学院经济学与金融学教授盛松成和中国外汇交易中心经理谢...

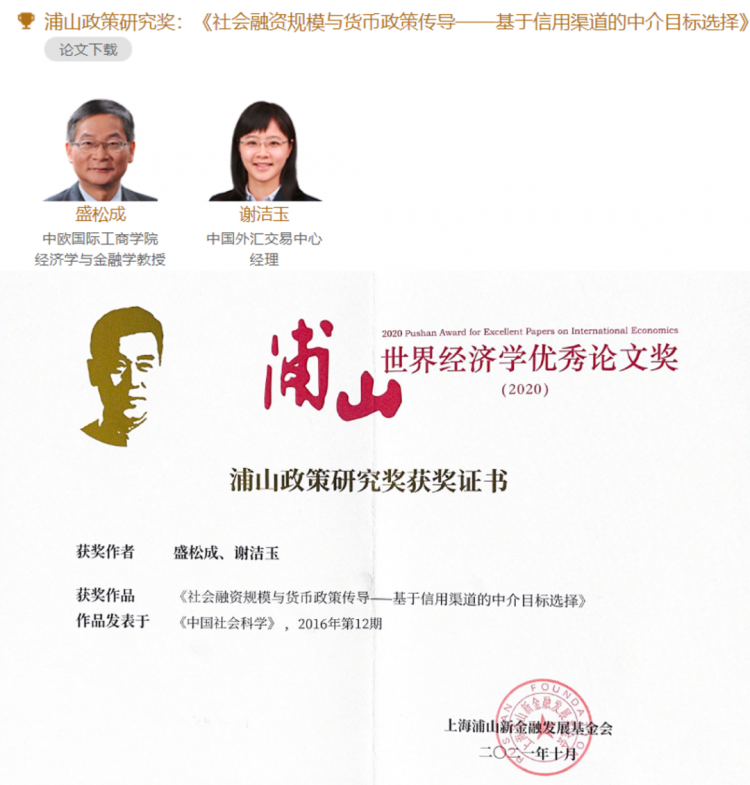

2021年10月22日,第三届外滩金融峰会暨第五届浦山年会在上海召开,本次会议举行了“浦山世界经济学优秀论文奖”(简称浦山奖)颁奖典礼。中欧国际工商学院经济学与金融学教授盛松成和中国外汇交易中心经理谢洁玉撰写的《社会融资规模与货币政策传导——基于信用渠道的中介目标选择》荣获“浦山政策研究奖”。

浦山奖已被正式确认为教育部科技统计年报(人文社科类)非政府部门优秀成果,即一般所称的部级奖项,列为与“孙冶方经济科学奖”等奖项同等重要的优秀学术成果奖。盛松成和谢洁玉的获奖论文发表于《中国社会科学》杂志(2016年12月),这也是我国顶级经济学期刊发表的有关社会融资规模的首篇学术论文。

社会融资规模指标是我国的独创,是一项从0到1的工作。在各级领导的支持下,作为这项工作的直接组织者和责任人,从指标概念、理论研究、框架设计,到数据采集、整理分析、广泛听取各方面意见和公开发布等,时任中国人民银行调查统计司司长的盛松成都身先士卒、竭尽全力。

早在2010年11月,盛松成带领全司同志开始研究编制社会融资规模指标。2011年4月中旬中国人民银行举行记者招待会,盛松成首次向社会介绍了社会融资规模指标,开始发布季度全国社会融资规模增量数据;2012年起开始发布月度数据,并在2012年9月公布了2002年以来的月度历史数据;2014年起按季度发布地区社会融资规模增量数据;2015年起按季度发布社会融资规模存量数据;2016年起按月发布社会融资规模存量数据,自此社会融资规模存量数据具备了衡量同比增速的意义。从2010年到2016年,社会融资规模指标已形成从季度到月度,从全国到分省,从增量到存量的全指标体系。

创设社会融资规模指标的设想,起源于2008年国际金融危机后我国对国际上金融统计信息缺失的深刻反思。我们知道,发达国家的利率传导机制一般较为顺畅,往往注重使用价格型指标而非数量型指标,因此创设这类指标的动力不足。

另外,发达国家金融机构资产端高度复杂、数据统计成本很高,由此导致的信息缺失进而监管不力正是2008年国际金融危机发生的重要原因之一。2008年国际金融危机后,我国吸取教训、另辟蹊径,开国际先河,着手从金融机构资产方研究编制新的金融统计指标,与货币供应量M2等金融机构负债方指标搭配使用。

尽管是我国首创,但社会融资规模指标背后具有深厚的经济理论基础。区别于传统的、来源于金融机构负债端的货币供应量指标,社会融资规模指标另辟蹊径,从金融机构资产方出发,统计一定时期内(每月、每季度或每年)实体经济从金融体系获得的资金额。

我们知道,在货币政策传导机制的“链条”中,从金融机构资产和负债两个角度出发,可分为货币渠道和信用渠道。货币渠道强调央行通过政策工具改变商业银行存款量(负债端),影响实际利率水平,从而影响总产出。信用渠道则强调货币政策的变化通过改变商业银行的贷款量(资产端)以及其他金融机构的资产方(如债券融资、股票融资等资产方的变动)来影响企业资金可得性,改变私人部门投资和最终产出。

货币观点的理论渊源久远,信用观点则是自上世纪50年代起,由托宾、施蒂格利茨及伯南克等经济学家陆续提出并最终形成。货币政策传导的信用观点理论就是社会融资规模的理论基础。

正是基于社会融资规模在货币政策传导信用渠道中的地位,盛松成、谢洁玉的论文围绕货币政策中介目标的有效性问题,分别考察了新增人民币贷款、社会融资规模增量、M2与社会融资规模存量的中介目标属性,进而选取适应我国货币金融形势的中介目标或监测指标,以促进货币政策的科学研判和精准调控。

此前围绕社会融资规模中介目标或监测指标属性的学术研究尚不多见,现有文献也存在一些不足。例如,未严格按照可测性、相关性和可控性的三大要求,选取货币政策中介目标,以及在模型设定、变量处理和检验方法等细节处理方面不尽规范,容易导致实证结果相去甚远,缺乏政策可参考性等。因此,该论文的主要贡献在于严格地按照理论模型进行数据处理,并借鉴新凯恩斯主义范式,构建数量型货币政策调控模型,在此框架内比较各个指标的货币政策中介目标属性。

首先,论文在新凯恩斯主义范式下构建了数量型货币政策调控模型,在此框架内比较各个潜在货币政策中介目标的“相关性”和“可控性”。其次,论文发现,2009年后社会融资规模增量与货币政策最终目标的相关性大于与新增人民币贷款的相关性,而且无论央行采用数量型或价格型操作目标,社会融资规模增量均比新增人民币贷款具有更强的可控性。最后,既然在信用渠道中介目标范畴内,社会融资规模增量已被证明更优,那么文章进一步比较分析基于信用渠道和货币渠道的中介目标的有效性,考察了社会融资规模存量与M2的中介目标有效性问题。

论文发现,社会融资规模存量和M2两者与货币政策最终目标及操作目标的关系高度一致,两者相互印证、相互补充,构成“两中介目标、两调控对象”二元传导机制(由盛松成、吴培新在《经济研究》2008年第10期文章首次提出)的“新搭档”。

十多年来,社会融资规模能成为国家宏观调控重要指标,并且受到各方面的广泛关注和重视,不仅体现在论文所阐述的货币政策中介目标作用,还有着它的内在逻辑和深刻原因。社会融资规模指标不仅从各个侧面反映了社会整体流动性,而且体现了金融与实体经济的关系和金融对实体经济的资金支持,后者恰恰是我国金融的使命。

我国历来强调金融对实体经济的资金支持,对经济薄弱环节的资金支持,强调金融的根本任务是服务于实体经济。作为一个整体流动性指标,货币供应量M2则很难统计其行业、区域结构。例如,我们不知道M2有多少留在北京,多少留在上海,不知道M2中有多少是由小微企业持有,多少是由新兴产业企业持有。然而,社会融资规模具有丰富的结构特征,能够多维度刻画融资全貌。

比如说,社会融资规模可以细分到各行业。可以反映房地产贷款情况,反映宏观经济及各部门的杠杆率水平。社会融资规模还可以反映不同融资工具、不同融资渠道的资金情况,例如直接融资与间接融资的比例关系,来源于银行和非银行渠道的资金比例关系,银行表内融资和表外融资的比例关系,可以观察到支持小微企业、三农建设的资金,可以反映新产业、新业态等领域融资增长情况,反映金融对我国产业升级和高质量发展的支持力度。

再比如说,社会融资规模还可以细分到各地区,观察到各地区的融资情况。例如,政府部门不仅可以观察到该地区社会融资规模总量,还可以观察到该地区直接融资、间接融资情况,各个行业的融资情况,将当地融资结构与产业结构合并分析。因此,该论文不仅从总量层面论证了社会融资规模与M2的镜像关系,以及两者在货币政策传导中的相互印证关系,而且论证了在结构上社会融资规模优于M2。

社会融资规模指标问世近十年以来,受到各界广泛关注,从中央政策层面到地方政府层面,从资本市场从业者到学术理论界,都对社会融资规模越来越重视。社会融资规模指标已连续11次写进中央经济工作会议文件和《政府工作报告》。每月中国人民银行发布社会融资规模数据,都是资本市场关注的焦点。可喜的是,社会融资规模在学术方面的应用越来越普遍,越来越多的学者参与到对社会融资规模的研究。

我国实体经济的繁荣发展和金融业态的丰富多元,为社会融资规模指标的诞生、改进和完善提供了土壤。创始之初其开放性、包容性的构造特征为后续不断修订留下了空间,中国人民银行于2018年7月、2018年9月、2019年9月、2019年12月对社会融资规模指标做了四次修订,不断完善社会融资规模指标统计,因此未来社会融资规模的统计口径不排除继续修订的可能性。随着社会融资规模指标不断完善,其总量与结构层面的意义也将更加突出,但万变不离其宗,社会融资规模反映的是金融体系对实体经济的资金支持。

社会融资规模指标在我国落地生根,是集体智慧的结晶,必将在新发展阶段对提升金融服务实体经济水平产生深远的意义。

文中创意图片已获海洛图库授权,如需转载使用,请联系其授权。

编辑 | 张子胥

关注中欧官方视频号,获取更多教授洞见

推荐阅读

点击咨询中欧课程

(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 05/06 活动报名 | 经济学教授x帆船奥运冠军x独角兽企业联创,聊聊个体与组织的双向奔赴

- 05/07 活动预告 | 节后活动不停歇,5月7日招生直通车开启预约,CLGO毕业校友、知名跨国消费电子企业学长经验分享即将到来!

- 05/08 颠覆性创新时代,一切『再设计』| 复旦-BI MBA《设计思维》公开课报名

- 05/10 全球经济格局变化与中国的应对策略 | 复旦MPAcc公开课报名

- 05/10 重磅抢位!中欧MBA年度健康产业论坛2025:医疗创新为本,领航易变时代

- 05/10 报名|就读一年开启创业之路!交大TFMBA学长与你相约招生开放日

- 05/10 长江商学院MBA公开课|大厂专题:多元竞争,突破增长瓶颈 @北京

- 05/10 【招生沙龙报名】把握AI时代机遇,复旦MBA助你职场进化

- 05/17 【华东理工大学商学院iBEST融合创新系列论坛】应变而进:全球政策变革与企业全球化战略转型

- 05/17 【重磅开启】2026年入学同济经管专业学位招生发布会邀您参加!

热门资讯

MBA院校号

暂无数据