本周是否将迎第五次熔断?长江教授谈美股暴跌背后深层原因丨CKGSB Insights

智能总结

智能总结疫情之下,美股的熔断是怎样的?

作者 | 欧阳辉 长江商学院金融学教授;叶冬艳 长江商学院研究学者

来源 | 财新网

相信大部分中国人了解到熔断机制,还是在2016年,或者是在这次美股两周三次熔断后(巴菲特说他的一生也只见过4次)。

有人说这是黑天鹅(新冠疫情)带来的灰犀牛(经济危机),在今天分享欧阳辉教授最新研究前,我们整理了欧阳辉教授的两篇文章(分别写于2015年和2016年),关于2008年金融危机发生7年后的反思与中国A股曾经短暂熔断机制设立的历史。作为08年金融危机的亲历者,相信欧阳教授彼时的回望将带给你一种新的视角。

欧阳辉

美国加州大学伯克利分校博士

美国杜兰大学博士

长江商学院金融学教授

杰出院长讲席教授

EMBA项目副院长

新冠疫情、美国股市与美国经济

美国东部时间3月15日下午,美联储宣布降息1%至0-0.25%区间,另外推出7000亿美元“量化宽松”计划。

但在3月16日,美国三大股指开盘就暴跌超7%、触发一级熔断机制,截至收盘,道琼斯工业指数、纳斯达克指数和标普500指数分别大跌12.93%、12.32%和11.98%。

在一周前的3月9日,美股也是开盘暴跌,美国三大股指在开盘不到5分钟时跌幅扩大至7%,触发熔断,这也是1988年美股引入熔断机制以来第二次触发熔断。

而第一次熔断还要回溯到1997年。1997年10月27日,道琼斯工业指数暴跌7.18%,收于7161.15点,创下自1915年以来最大跌幅。3天后即3月12日,三大股指又一次触发熔断。

截至3月16日,标普500指数自2020年初以来已下跌了26.14%,自2月19日的高点更是下跌了29.53%。道琼斯工业指数和纳斯达克指数的走势也类似。

全球蔓延的新冠疫情无疑是引发美股暴跌的导火索。但是,在疫情最先爆发的中国,股票市场的表现却远好于美国股市。

比如,沪深300指数在2月3日大跌7.88%后一路上涨,很快就收复了跌幅,自年初以来只下跌了9.00%,而创业板甚至上涨了6.26%。

实际上,自从2008-2009年金融危机以后,美股一直在上涨,进入2020年以后,三大股指屡创历史新高,美股的估值已经处于历史高位。

与此同时,美国经济虽还处于历史上最长的增长期,但基本面并不是想象的那么好,GDP和个人可支配收入的增长速度以及非金融企业的盈利能力都不尽如人意。

最后,美国政府的货币和财政政策空间都不大且经济刺激政策效果越来越弱。这也是美股大跌的重要原因。

美股估值已经很高

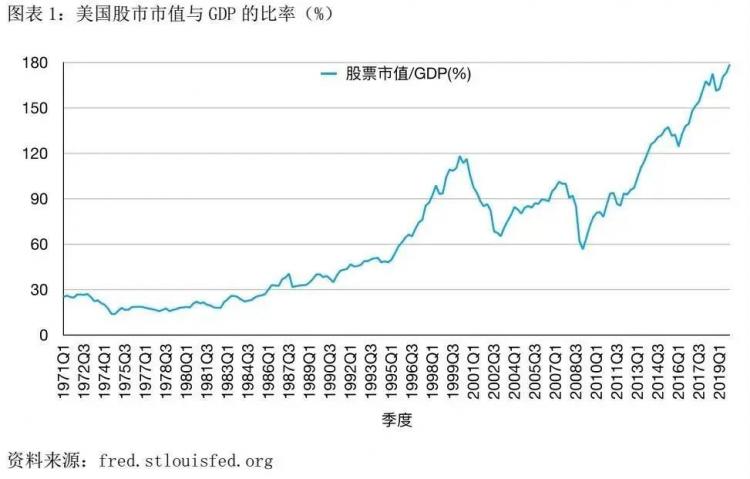

衡量一个国家股票市场的价格是高估还是低估的一个指标是股票市场总市值与GDP的比值。

GDP是国家在一段时间内创造的财富总量,因而股市总市值与GDP的比值类似于公司股价和利润的比值。比值的高低衡量了股票市场价格的高估或低估。

图表1是1971-2019年各季度美国股票市场总市值与美国GDP的比率(%)。

股市市值用Wilshire 5000指数成分股的市值之和来衡量,而Wilshire 5000指数涵盖了美国股票市场上所有交易活跃的股票,在2019年底其成分股共有3,473只。比率用2007年4季度的实际值进行了单位化,即整个序列都除以2007年4季度的实际比率,因而单位化以后2007年4季度的比率是100%。

这个比率在2019年底是179%,不仅高于2007年次贷危机时期的101%,也高于2000年互联网泡沫时的118%。

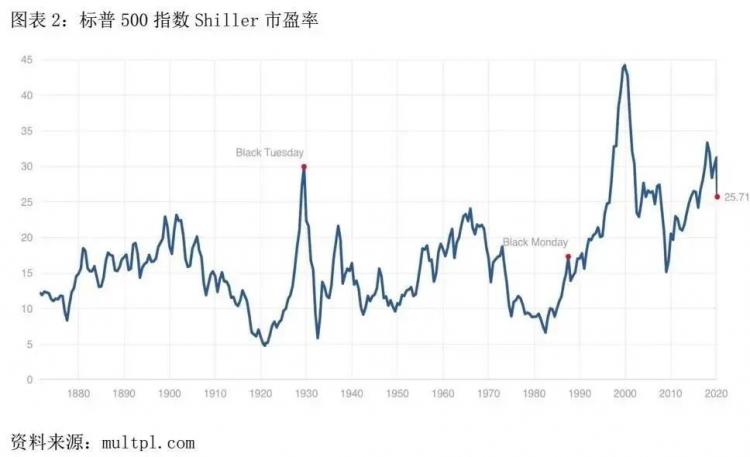

衡量股价高估或低估的另一个指标是市盈率,即股价与每股盈利的比值。

图表2是1871年2月至2020年2月月度标普500指数的Shiller市盈率,即指数成分股市值之和除以盈利之和。

市盈率最小值是1920年12月份的4.78,最大值是互联网泡沫破灭前1999年12月份的44.19,平均值和中位数分别是16.70和15.76。

进入2020年后,美国三大股指屡创新高,市盈利也随之不断上升。标普500在2月底的市盈率是31.59,几乎是历史平均值的两倍,也比1929年大萧条和2007年次贷危机前的峰值高,只比2000年互联网泡沫破灭前的最大值低。虽然在一周内大跌了8.8%,标普500指数在2020年3月13日还是高达25.71,仍处于极度乐观的水平。

市盈率这个估值指标的一个不足是没有考虑公司的成长性:

甲和乙两家公司的市盈率都是30倍,如果甲公司的每股盈利预计以后每年增长5%,而乙公司的每股盈利每年增长50%,那么与乙公司相比,甲公司股价高估程度显然更大。

市盈增长比率即PEG值是从市盈率衍生出来的一个比率,由股票的未来市盈率除以每股盈利的未来增长率预估值得出,其中公司未来每股盈利取市场一致预期值。

这个指标弥补了市盈率对公司成长性估计不足的缺点。

PEG值越高,股价遭高估的可能性越大,而PEG值越低,股价遭低估的可能性越大,这一点与市盈率类似。

图表3是1995年初至2020年3月11日每周标普500指数PEG值:

其中每股盈利增长率采用的是市场对每股盈利未来5年增长率的一致预期。PEG的最新值是3月11日的1.6,稍低于2020年2月底的最高值1.8。

比较图表2和图表3可以看出市盈率和PEG的区别。在2000年互联网泡沫期间,因为成分股不少是高科技公司,当时很多公司的盈利不高,有些甚至是亏损的,因此标普500在2000年左右的市盈率极高,但PEG并不高、仅与历史平均值相当。

无论从股市总市值与GDP的比率,还是从标普500指数的市盈率和PEG值来看,美国股市的估值水平都处于历史高位。即便经过近一个月(2月中旬至3月中旬)的大跌,美股的估值还是处于极度乐观的水平。

美国经济基本面没有想象中的好

每一个经济周期都可以分为上升和下降两个阶段。

上升阶段也称为扩张期,最高点称为顶峰。

然而,顶峰也是经济由盛转衰的转折点,此后经济就进入下降阶段,即衰退期。

衰退的最低点称为低谷,当然,低谷也是经济由衰转盛的一个转折点,此后经济进入另一个上升阶段。

经济从一个顶峰到另一个顶峰,就是一次完整的经济周期。

美国国家经济研究局(National Bureau of Economic Research,即NBER)根据经济活动,包括实际国内生产总值、实际国内收入、就业、工业生产值、批发及零售额的高低,来确定美国的经济周期,即衰退期和扩展期的起止时间。

一般来说,NBER确定的经济周期起止时间都是月份,但很多经济指标只公布季度数据,因而经济周期的季度起止时间就是起止月份所在的季度。

比如,图表4中的第一个周期始于1960年4月,以季度数据来看,就是开始于1960年2季度;这个周期结束于1969年12月即1969年4季度,整个周期持续了117个月或39个季度。

图表4是不同经济周期内各个季度的实际GDP相对于周期起始季度实际GDP的增长率(%)。

比如,2007-2019周期的起始时间是2007年4季度,相对于起始季度的第5个季度是2009年1季度,因而图表4中横轴刻度5对应的值是2009年1季度实际GDP相对于2007年4季度实际GDP的增长率(%)。

我们计算了每一个周期内实际GDP的累积增长率,即当前经济周期中的顶峰相对于上一个顶峰的增长率,对应于图表4中曲线的高度,曲线的高度越大则周期内的累积增长率越大;以及周期内的年均增长率,对应于图表4中曲线的斜率,曲线的斜率越大则年均增长率越大。

以1960-1969周期为例,1969年4季度的实际GDP相对于1960年2季度增长了51.7%,对应于4.5%年均增长率(39个季度相当于9.75年)。

在一个经济周期中,实际GDP的变化趋势是先下降到低谷、后上升到顶峰,而下一个顶峰的实际GDP要比上一个顶峰的高。持续时间长的经济周期,经济扩张时间相对较长,整个周期的实际GDP累积增长率也会高。

比如,1960-1969、1981-1990、1990-2001等三个长周期的累积增长率要比1969-1973、1973-1980、2001-2007等三个短周期的高。

虽然2007-2019整个周期的持续时间最长,但它的累积增长率只比其它三个短周期的稍高:

比如1973-1980周期只有26个季度,累积增长率是19.4%;

而2007-2019周期(截止到2019年4季度)已经持续了48个季度,累计增长率只有21.9%,远低于1960-1969周期的51.7%;

而它的年均增长率是7个周期中最低的,只有1.7%,远低于1960-1969周期的4.5%,也低于上一个周期的2.6%。

实际GDP衡量的是经济体在一段时间内的实际产出,而实际个人可支配收入则衡量了经济体中个人可用于最终消费支出和储蓄的总和,即个人可用于自由支配的收入。

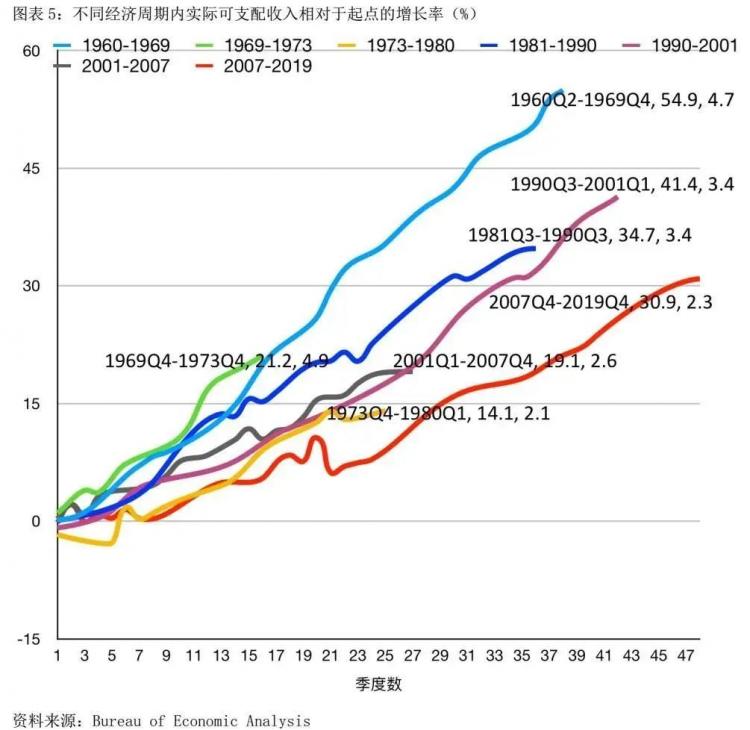

图表5画出了不同经济周期内各个季度的实际个人可支配收入相对于周期起始季度实际个人可支配收入的增长率(%)。

除了周期开始的几个季度外,2007-2019周期的曲线基本上都位于其它周期曲线的下方,这一点和实际GDP增长率类似。从实际个人可支配收入的年均增长率来看:

目前的2007-2019周期的2.3%,仅高于1973-1980周期的2.1%,属于最低一档,要低于1981-1990、1990-2001的3.4%,也要低于1960-1969的4.5%和1969-1973的4.9%。虽然2007-2019周期的持续时间是所有7个周期中最长的,但由于年均增长率不高,导致它的累积增长率只有29.9%,虽然高于3个短周期,但要低于其它3个长周期,即1981-1990(34.7%)、1990-2001(41.4%)、1960-1969(54.9%)。

衡量经济基本面的另一个指标是企业的盈利能力。经济的基本面越好,企业的盈利能力越好,而基本面不好的一个表现则是企业盈利能力的下降。图表6是1952年初至2019年底季度美国非金融企业息税前利润(十亿美元)及其占GDP比例(%)。

非金融企业的利税前利润最大值是2014年3季度的5153亿美元,此后则开始下降,2018年1季度曾下降至2837亿美元,在2019年底则是4542亿美元、与次贷危机前2006年3季度的值相当。

从非金融企业的息税前利润占GDP的比例来看,最高值是2007年次贷危机前2006年3季度的3.26%,在2008-2009年全球金融危机中一度下降到2009年2季度的2.37%。此后虽然从危机中有所恢复,但仍未达到危机前的值。

从2014年3季度开始,该比例则一路下降,直至2018年1季度的1.41%,这是自从1952年初有记录以来的最低值。在2019年底,该比例是2.09%,比绝大多数时间的值都要低。

虽然从2007年12月份开始,美国经济进入了史上最长的经济增长期。到2020年2月为止,美国经济已增长了49个季度、147个月,且还未结束。2月份的失业率是3.5%,是史上的最低值,也远低于经济学上充分就业时的5%失业率。

但是,从实际GDP和实际个人可支配收入来看,美国经济的平均和累积增长率都不尽如人意。而非金融企业的息税前利润仅相当于2006年3季度,它占GDP的比例则低于1952年有记录以来的绝大部分时间。

美国的货币和财政政策空间有限

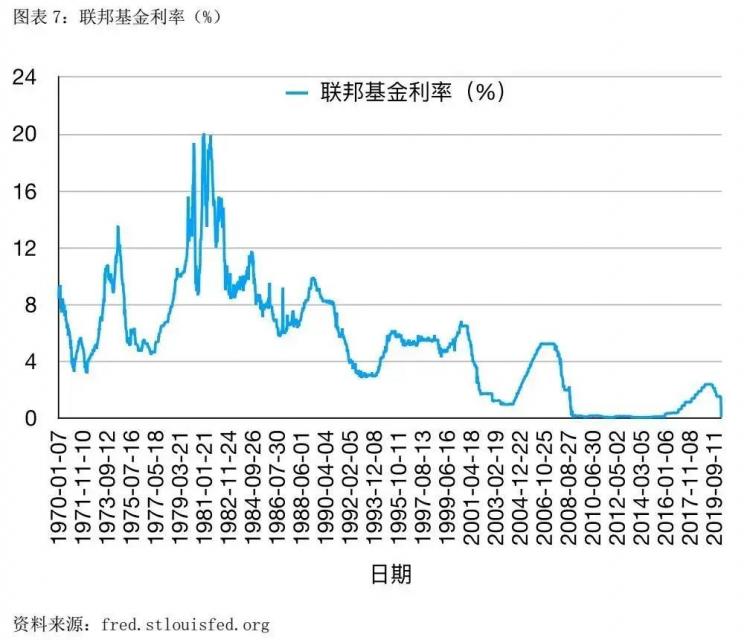

联邦基金利率是银行同业拆借市场的隔夜拆借利率,美联储调节同业拆借利率就能直接影响商业银行的资金成本,并且将同业拆借市场的资金余缺传递给工商企业,进而影响消费、投资和国民经济。图表7是1970年以来的每周联邦基金利率(%),即一周内每日利率的平均值。

虽然在不同经济周期内,利率水平的变化比较大,但从总体上来说,联邦基金利率的变化趋势是先上升后下降的。从1970年初的8.45%上升到1980年中的19.93%,此后则一路下降。

美联储为了应对2008-2009年金融危机而推出的“量化宽松”货币政策,使得联邦基金利率在2009-2015这六年间保持在接近于零的水平,自2016年开始才逐渐调高联邦基金利率,但进入2019年后利率又不断调低。

在3月15日,联邦基金利率又回到了0%。在2008-2009年金融危机前,联邦基金利率长时间保持在5%左右。

美联储的“量化宽松”货币政策另外一个操作是从市场上购买美国国债、从而向市场发行美元。

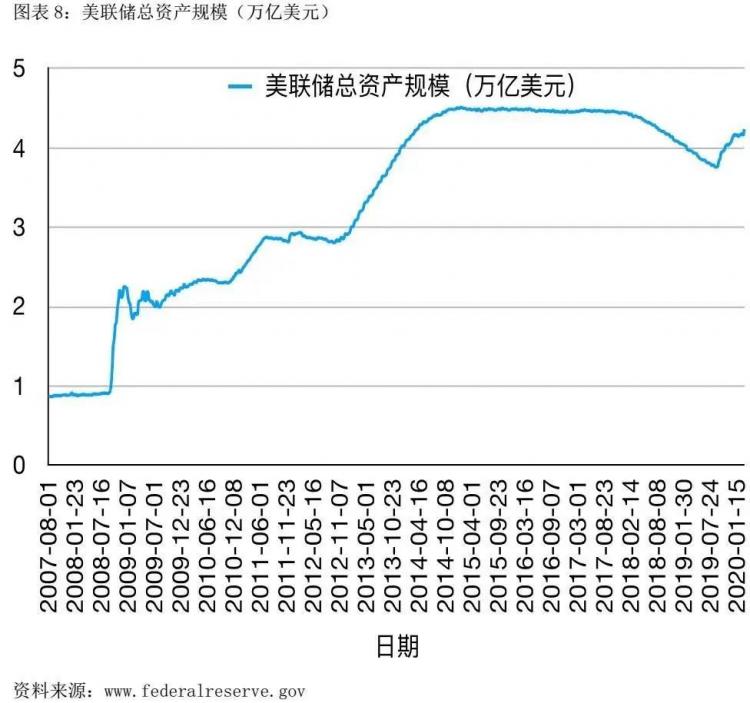

图表8画出了从2007年8月1日至2020年3月11日美联储的总资产规模(万亿美元)。

在2008-09年金融危机和随后的经济恢复期间,总资产从2007年8月的8700亿美元大幅增加到2015年初的4.5万亿美元。

此后,美联储在2017年10月至2019年8月实施了资产负债表正常化即“缩表”计划,总资产下降到了约3.8万亿美元。但从2019年9月开始,总资产又开始增加,按照3月15日公布的7000亿美元量化宽松计划,总资产即将上升至超过5万亿美元。

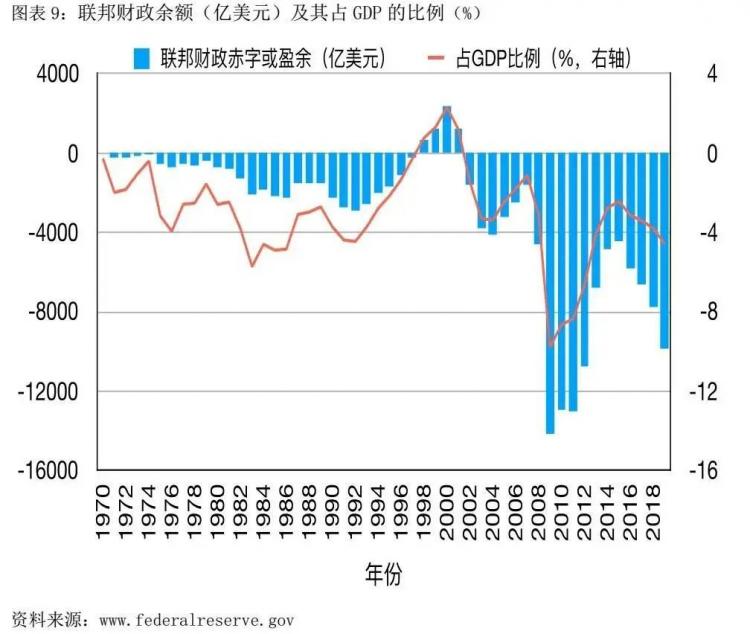

除了货币政策以外,美国政府还可以采用的是财政政策,即增加政府开支和减税。但是,美国的财政赤字也居高不下,尤其在金融海啸之后,其财政赤字连续三年(2009-11年)超过GDP的8%,最高是2009年的9.8%。

近年来虽有所回落,也在3%左右。即便在美国经济增长强劲的2018年(实际GDP增长率达2.9%),其财政赤字依然达到GDP的3.8%,高于大多数发达经济体的水平。

2019年的赤字更是接近1万亿美元,导致联邦债务总规模不断攀升,在2019年3季度已达22.7万亿美元。

图表10是从1966年1季度至2019年3季度的美国不同部门债务占GDP的比例(%)。在2008年以前,联邦公开债务占GDP比例即政府部门杠杆率的总体走势是上升、下降、再上升、再下降,但这个比例都不超过66%,最低位是1981年3季度的30.6%。

自从2008年开始,政府部门杠杆率一路攀升,从2008年1季度的64.4%,一路上升到2012年2季度的100.4%,这是政府部门杠杆率首次超过100%。此后这个比例基本上都在100%上下波动,在2019年3季度的值是103.5%。

根据美国国会预算办公室(CBO)的预测,到2049年,政府部门杠杆率将达到144%,远超国际公认的80%的警戒线。

美国的宏观杠杆率也是在不断上升的,从1966年1季度的133%上升至2019年3季度的254%。企业部门的杠杆率虽有起伏,但总体趋势是在上升的,从1966年初的41%上升至2019年3季度的75%。

而居民部门的杠杆率则经历了一个先上升后下降的过程,从1966年初的46%上升至2007年底的99%,此后则一路下降至2019年3季度的75%。

财政政策的另一项措施是减税。

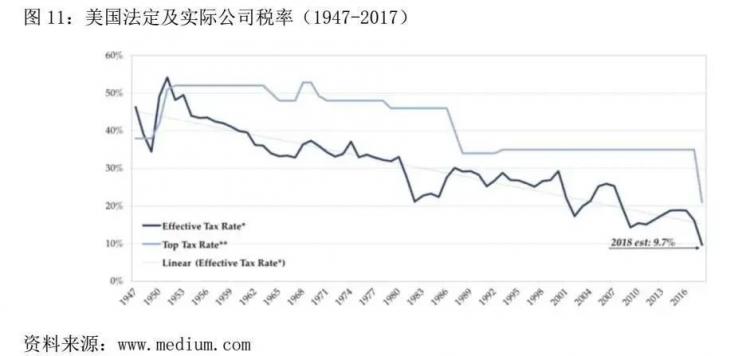

图表11是1947至2017年美国公司的法定最高边际税率和实际税率。从1950年开始,最高边际税率和实际税率都是在下降。自2018年1月1日起,公司的最高边际税率从35%降到了21%,而2018年的实际税率估计已下降到9.7%。

无论是从法定税率还是实际税率来看,目前美国公司税率都低于2008-2009年金融危机以前,减税的空间已经没有那么大了。

为了应对2008-2009年金融危机,美国政府推出了“量化宽松”的货币政策以及相应的财政政策。其后果是利率水平一直低位运行以及美联储不断膨胀的资产负债表。联邦基金利率在3月15日已经降到0%了,而美联储的总资产规模马上会上升至超过5万亿美元。

与此同时,居高不下的财政赤字以及攀升的联邦债务也限制了美国政府增加财政开支的幅度,而不断下降的公司税率也压缩了进一步减税的空间。

总结

自3月9日至16日,美股三大指数在短短8天内3次触发熔断,而上一次也是1988年美股引入熔断机制以来的第一次是1997年。

股票市场的大跌,全球蔓延的新冠疫情无疑是个导火索。但是自2008-2009年金融危机以后,美国股市连续上涨,其估值已处于历史高位,就算是近期大跌以后,美股的估值水平也是极其乐观的。

虽然经济还处于历史上最长的增长期中,失业率也是历史最低,但经济基本面并不如想象的那么好。

比如,GDP、个人可支配收入的增长速度不尽如人意,而非金融企业利税前利润占GDP的比例则处于历史低位。

在3月15日下午,美联储紧急会议宣布降息1%至0-0.25%区间,另外推出7000亿美元“量化宽松”计划。也就是说,美国已经回到零利率了,而美联储的总资产规模也将史上首次超过5万亿美元。与此同时,美国的财政赤字与联邦债务也居高不下,而公司税率已经从35%降到了21%。

美国政府的货币和财政政策空间都很有限。

雪上加霜的是:伴随逐渐减小的政策空间的是经济刺激政策不断下降的效率。为维护市场信心,美联储在3月3日紧急降息50个基点,将联邦基金利率目标下调到1.00-1.25%的区间。

但降息当天美股不升反降,之后数日依然大幅波动。而在3月12日,三大股指新触发史上第三次熔断。熔断结束后美股继续下探,临近午盘美联储宣布将进行5000亿美元3个月期回购操作,美股短线拉涨,但随后冲高回落,截至收盘三大股指维持至少7%的大跌态势。

在3月16日,三大股指开盘就暴跌超7%、触发第四次熔断,截至收盘,道琼斯工业指数、纳斯达克指数和标普500指数分别大跌12.93%、12.32%和11.98%。

新冠疫情是引发美股大跌的导火索,但也仅是导火索。大跌背后更深层次的原因是美股估值已处于历史高位,而美国经济基本面并没有想像中的好,加上本就不大的货币和财政政策空间以及越来越弱的经济刺激效果。

(本文转载自长江商学院 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 05/06 活动报名 | 经济学教授x帆船奥运冠军x独角兽企业联创,聊聊个体与组织的双向奔赴

- 05/07 活动预告 | 节后活动不停歇,5月7日招生直通车开启预约,CLGO毕业校友、知名跨国消费电子企业学长经验分享即将到来!

- 05/08 颠覆性创新时代,一切『再设计』| 复旦-BI MBA《设计思维》公开课报名

- 05/10 全球经济格局变化与中国的应对策略 | 复旦MPAcc公开课报名

- 05/10 重磅抢位!中欧MBA年度健康产业论坛2025:医疗创新为本,领航易变时代

- 05/10 报名|就读一年开启创业之路!交大TFMBA学长与你相约招生开放日

- 05/10 长江商学院MBA公开课|大厂专题:多元竞争,突破增长瓶颈 @北京

- 05/10 【招生沙龙报名】把握AI时代机遇,复旦MBA助你职场进化

- 05/11 活动报名 | 5月11日深圳招生直通车启程,招生政策新动向、在校生活Q&A一站式解答!

- 05/16 长江商学院MBA公开课 | 从优势到胜势:企业多元化发展的核心引擎打造方法论

热门资讯

MBA院校号

暂无数据