长江商学院案例中心 | 这个行业的消亡,6年前就有人预料到了

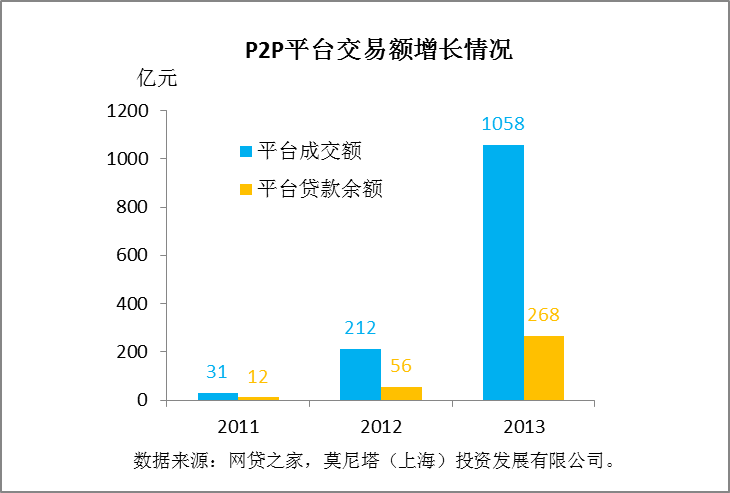

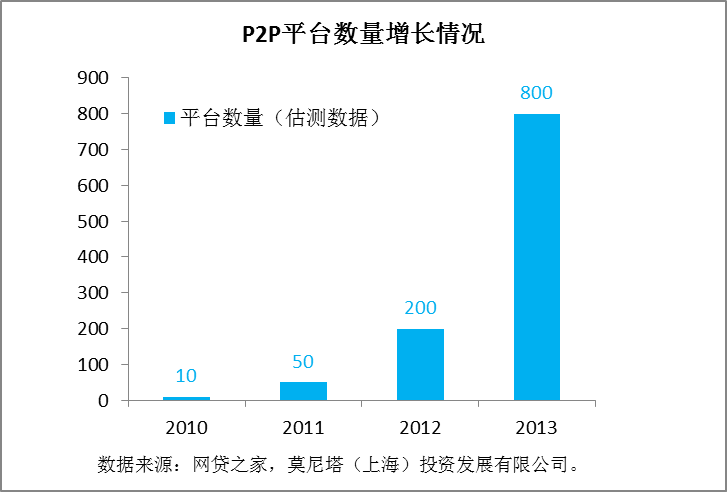

从2007年开始兴起,到2013年遍地开花,再到2020年清零落幕,短短十几年,中国P2P行业写下了一笔轰轰烈烈的消亡史。

回顾中国P2P行业的发展与清退,从“金融科技的开端”到“庞氏骗局”,P2P谢幕本质上是由于对风控问题的漠视——早在2014年,长江商学院陈龙教授在基于对宜信和人人贷两大P2P平台的案例研究中就揭示了这一点。

P2P虽然清零,但留下的教训值得我们认真吸取,希望陈龙教授当时的分析思路能带给你更为深刻的启发和反思。

2013年起,P2P迎来了爆发式增长,平安集团、百度、腾讯、支付宝等都纷纷投资入局。到2017年,国内P2P平台数量超过5000家,网贷余额突破5万亿……然而,由于国内征信体系不发达,大多数P2P机构采用担保模式,逐渐从“信息中介”的平台演变为拥有资金蓄水池的“信用中介”,一大批P2P平台在缺乏完备风控制度的情况下“跑马圈地”。

流动性潮水褪去,“裸泳”平台的“爆雷”引起监管放严,金融去杠杆推进、逾期率提高、投资者信心降低等因素导致野蛮发展的P2P行业“爆雷潮”不断:资金链断裂、高管入狱或跑路、暴力催收、集体信访事件……一时间,P2P的形象轰然倒塌。

P2P谢幕本质上是由于对风控问题的漠视——早在2014年,长江商学院陈龙教授基于对宜信和人人贷两大P2P平台的案例研究中就揭示了这一点。P2P的核心竞争力并非搭建一个撮合投融资双方的平台,而是对资产端的风控能力。P2P的中国模式其实是小额*模式的翻版,本质是高风险小贷的互联网化。以下内容摘自2014年长江商学院原创案例《宜信VS人人贷: P2P中国模式对比》,因篇幅所限,略去了对人人贷P2P平台的介绍。P2P平台为何风险频发?风控是P2P平台的核心竞争力。

何为P2P借贷?

P2P借贷,即peer to peer lending,原意指理财人通过第三方网络平台牵线搭桥,使用信用借款的方式将资金贷给有资金需求者,相当于小微*中的微贷或极微贷,其提交资料、签订合同、发放*等手续全部通过网络实现。

美国P2P平台:Lending Club

以2006年10月成立的Lending Club为例,其业务模式特点是:

一、信用条件严格:客户挑选采用美国信用评分系统FICO评分+内部评级(分为A-G 7个等级)的方式,且限于挑选申请人中前10%的客户,80%的*最终投向D等级以上的客户。

二、交易模式证券化:其网络*模式不是出借人直接把钱借给投资人,而是由合作方WebBank*给借款人,WebBank再把债权出售给Lending Club,出借人再从Lending Club购买收益凭证。这个过程实现了非标资产的证券化,出借人成为Lending Club的无担保债权人,与借款人之间并不存在直接的债权债务关系,但收益完全取决于所投资*的表现。

三、公司和Foliofn合作向用户推出线上债权交易平台,出借人可以打折出售自己的逾期债权,以降低平台风险。

四、实现深度证券化,提高流动性:成立LC Advisor接受机构投资者的投资,投资人可以通过购买基金的方式参与。

2013年,Lending Club盈利731万美元,当年*交易规模接近21亿美元。美国成熟的信用评级系统、更多的流动性、更高信用等级的借款人等,是Lending Club实现规模和市场份额领先的关键。

由于中国金融体系的不发达,缺乏成熟的信用评级体系及资产证券化的条件,P2P的欧美模式在中国演变成了三种模式:

纯平台模式

平台担保模式

外部担保模式

2012年,中国纯线上交易的份额仅占全部P2P*的27.6%,其余72.4%均为复合交易。

担保模式成为中国P2P行业的主流模式。宜信创建P2P业务:从线下到线上的O2O宜信选择线下开始发力——宜信员工深入田间地头、集市工厂,采用各种方式挖掘借款人信息,由宜信公司进行信用评估和贷后管理。宜信也开拓了线上交易平台——借款人在网上发布借款请求,宜信作为中介平台进行信用评估后,借款人可以获得出借人的信用借款。

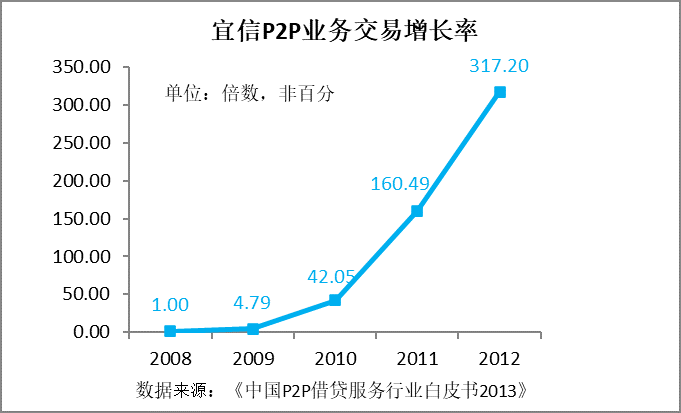

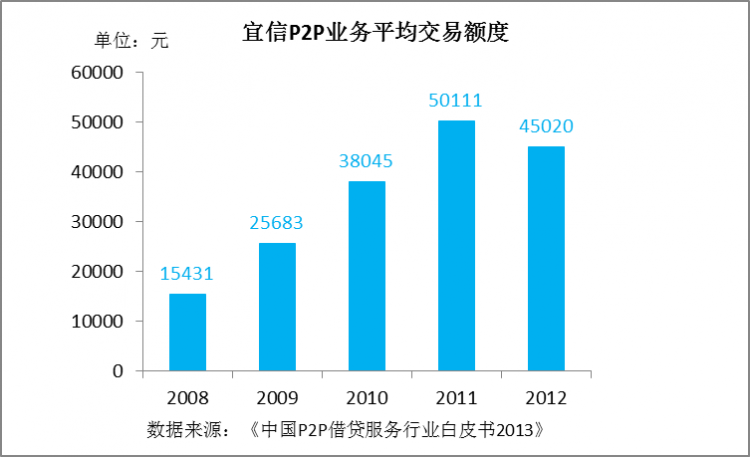

2007年10月,宜信P2P平台正式上线,2012年,宜信推出针对城市白领的消费型P2P平台宜人贷业务,由用户在线提交资料进行审核,最快当天完成审核。

宜信形成了以线下为主、线上线下结合发展的O2O模式:宜人贷、宜农贷产品主要通过线上操作,其他借贷项目以线下模式为主。

在巨大的市场需求推动下,宜信实现了高速扩张,也迎来了风投的垂青。(KPCB)千万美元级别的投资,这被誉为国际主流创投机构对中国小额信贷行业及P2P信贷领域的第一笔投资。到2013年,宜信的估值已达200亿元。融资的成功下宜信迅速规模化发展:

一是因为投资驱动,宜信将来自投资机构的资金主要用于业务拓展和团队提升等运营方面;

二是业务流程、管控方法比较完善,业务模式的可复制性强——全国各地主要做客户的前端开发业务,风险决策集中在北京总部。

唐宁认为,宜信的较快发展也得益于宜信在风控技术方面的创新。

宜信形成了P2P业务和财富管理两条业务线。

其中,P2P板块面对信用良好但缺少资金的借款者,属于普惠金融业务范畴;财富管理板块面向大众富裕阶层,是一种理财行为,属于财富管理范畴。

宜信平台的运作模式

交易模式

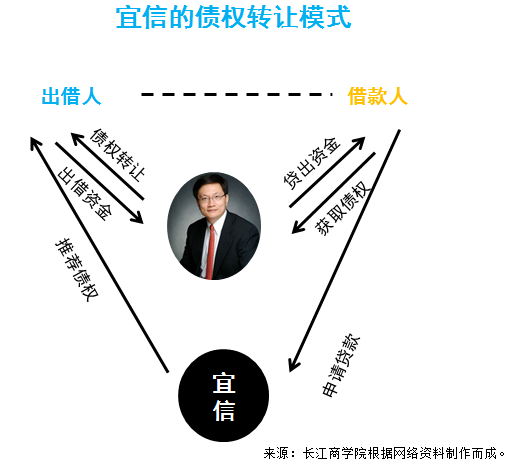

如何既能发放*,又能规避非法集资的嫌疑,成为一个亟需解决的难题,唐宁由此创造了债权转让模式:

即对于符合条件的借款人,先与唐宁个人签订借款协议,由唐宁利用自有资金进行出借。宜信根据潜在投资人的投资期限和期待收益选择合适的出借人,然后由唐宁将其持有的借款合同转让给出借人,出借人将资金打到唐宁的个人账户。出借人和借款人两端市场的对接由此完成。

产品类型

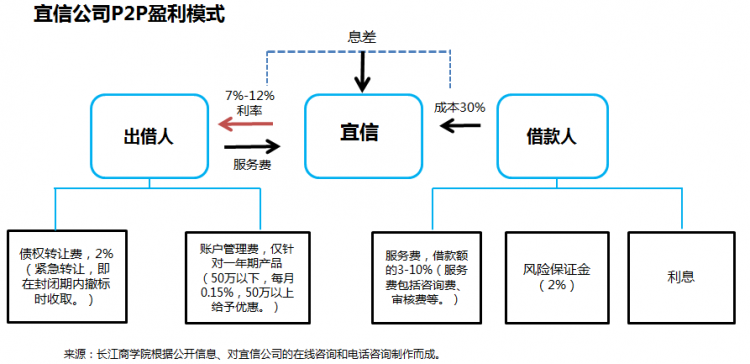

(100元-30万元)、固定收益类(信用放贷)理财产品,因此,宜信的理财客户基本上是有些闲钱需要理财、但理财渠道和产品选择余地不大的人群,并为其设计了固定收益类理财方案。作为撮合投资人和借款人的中介和服务平台,宜信如何盈利?(名义利率加服务费)在60%左右,另一种是借款人付出的实际成本超过30%。(2%)等进行规避。其中,宜信根据借款人的信用等级,收取借款总额的3%-10%作为服务费,借款人按月支付。(仅针对一年期产品,50万以下每月收取投资额的0.15%,50万以上给予优惠),出借人可以获得7-12%的利率。由于包含了存贷之间的息差,宜信的盈利空间较之传统的线上模式更大。

风险控制

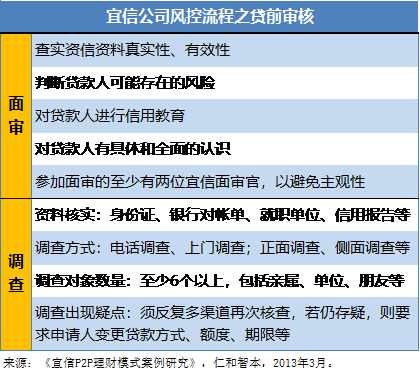

风险管理是P2P业务最核心的关键点。为保证借款人的信用状况优良和出借人资金的安全,宜信设置了一套贯穿于前期征信、贷前审核、贷中管理、贷后管理的服务流程和风控制度,通常1-3天可审核通过,最快当天可获得审批。

其中,信贷员模式指由信贷员个人独立完成寻找客户、实地征信、风险评估、*的审核发放、贷后管理的全过程。信贷员模式主要面向农民和一些小微企业主。

信贷工厂模式,指把整个审核流程分成不同的阶段,每个人负责一个阶段的工作,最终实现像工厂标准化制造产品一样批量处理信贷,主要面向城市借款群体,比如学生、工薪阶层,及部分小微企业主。

如何防止信贷员帮助借款人提升信用?宜信采用了三种办法:

一是信贷员的激励机制与违约情况挂钩;

二是宜信会参考客户填写资料过程中的改写记录进行风控;

三是在客户填写的数据之外,同时参考借款人提供的收入情况、银行对账单等。

探索方向

宜信以线下为主的O2O模式,被称为中国P2P行业的非典型模式。

唐宁认为,由于中国缺乏成熟的信用体系,而且很多有借款需求的小微群体并没有在网上借款的习惯,因此,未来宜信仍然会坚持以线下模式为主。

第二,宜信借助线下模式获得快速发展的同时也面临人员成本较高、*员工流动性较大、人均产能有待提高等规模化发展的后遗症。未来,宜信将转变为更加重视效率,重点提高人均产能,强化新媒体营销的作用。

第三,唐宁认为,大数据是互联网金融的核心,它将使中国的“弯道超车”成为可能。互联网和移动互联网上的数据信息,将是宜信未来大数据技术的重要整合方向。

此外,宜信还计划成立自己的征信公司,正在申请牌照,希望未来以宜信的数据为基础,与其他行业和企业实现信用数据互换和整合。宜信也希望同银行开展第三方资金托管业务的合作。

P2P的本质是高风险小贷的互联网化其风控技术能否有效地分散风险?在本质上,P2P的中国模式和传统的金融机构一样,都是线下寻找、审核投资项目;不只是信息中介,还负责风控管理。

一是大数据技术

二是P2P平台自身的风控经验和评估能力

P2P的中国模式其实是小额*模式的翻版,本质是高风险小贷的互联网化。P2P的核心竞争力并非搭建一个撮合投融资双方的平台,而是对资产端的风控能力,但其风险和信息不对称的金融属性并未被互联网技术所克服。

作者 | 陈龙 崔焕平

来源 | 长江商学院案例中心(ID: ckgsbcc)

(本文转载自长江商学院案例中心(ID: ckgsbc ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月