长江商学院听海涛丨美元、A股、债市上半年如何走?

全球资本市场迈入2021年,开局似乎依旧扑朔迷离。新冠疫情阴云难散,拜登新官上任三把火,美国散户抱团大战华尔街空头,影响美股大幅震荡,牵动全球市场。

在今天的文章中,长江商学院李海涛教授、林锡研究员为我们拨开迷雾,梳理2021年上半年市场普遍一致的预期:预计美国在2021年上半年经济依然为疫情困扰,财政纾困计划的推行预期将带来人民币升值与美元贬值;而中国在工业企业利润复苏背景下,预计2021年上半年股强于债,A股有望冲击3800点。

2021年1月20日拜登宣誓就任总统,并未出现扰动,美国开始进入*。从过去经验来看,新总统上任后,往往对应一段时间的市场风险偏好抬升——在拜登赢得大选到就职前,标普500指数上涨了12.8%,不仅高于特朗普同期的6.2%,还打破了肯尼迪和克林顿在同期创下的历史纪录8.8%。最近的美股、A股及油价表现来看,风险偏好上升还在演绎。

拜登上任后半年内,资本市场有怎样的预期,会有怎样的表现呢?

整体上来看,美国当前经济形势还是比较严峻的,包括下一个月的新冠病例死亡人数可能达到10万人,而拜登提议的1.9万亿纾困方案要到2月国会才可能进行讨论。拜登临危受命,最紧迫的任务还是管控好国内疫情,尽量降低疫情对微观主体带来的损失。

在拜登忙于内政,美国疫情依然严峻的2021年上半年,预期中国经济依然会强于美国。

截至到1月20日,美国每日疫苗注射量只有80-100万剂,低于预期,预计2021年上半年美国经济依然会为疫情困扰,财政纾困计划的推行预期将带来人民币升值与美元贬值,新兴市场的风险偏好继续上升。

我们此篇试图梳理一下市场对2021年上半年普遍一致的预期。

一、美元进入下行周期

从全球宏观格局来看,中国崛起是美元下行一个大的背景,也是资本市场比较一致的预期。

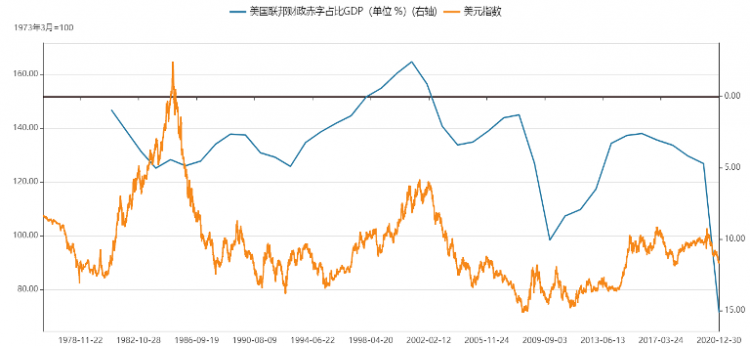

市场普遍认为,2021年美元将进入一个下行周期,主要的逻辑包括:

1)美国社会矛盾及贫富分化问题,导致美国技术与经济增长水平面临挑战;

2)面临美国社会矛盾问题,拜登+耶伦组合,将可能推出更多的财政刺激,导致美国财政赤字居高不下,美联储不得不增加购债,维持低利率,造成美元信用二次破产(80年代沃尔克建立的美元信用面临破产);

3)全球经济复苏初期,往往美元表现会比较弱势,这更多由资本风险偏好决定。

图:美元指数与美国财政赤字占比GDP

美元下行有利于全球经济复苏,同时促进美国自身出口与经济修复。由于全球大宗商品以美元计价,美元下行利多商品价格上涨,有利于资源出口国商品出口带来更多外汇收入,促进消费与通胀预期上升。

在当前美国通胀率依然较低的情况下,美元下行是美联储货币宽松周期下,经济复苏与通胀上升所必须经历的过程。

二、人民币汇率可能先上后下

在美国“双赤字”背景下,人民币汇率可能随着美元走弱而被动走强。

人民币汇率走势主要取决于美元指数、中美利差以及央行态度。2021年人民币汇率很可能走出先上后下趋势,最高可能到6.2-6.3区间,中枢可能在6.4-6.5。

在全球经济复苏初期,美元走弱有利于全球经济复苏。2021年上半年,中美将进入主动补库周期,将推动中国出口与人民币走强,坚定持有人民币资产基本成为市场共识。

图:中美库存周期有望同步向上

此外,人民币自身角度也符合升值预期。2019年以来,中国出口额占全球比重开启上行,尤其2020年新冠疫情下,欧美经济下行,中国出口承担了欧美经济补库存缺口,导致人民币汇率走强。从未来趋势上来看,随着中国经济体量在全球比重增加,人民币国际支付定位将受到进一步支撑,支持人民币汇率走强,甚至可能升破6.0。

图:人民币国际支付全球市场份额

人民币升值周期下,坚定持有人民币资产。海外资金将继续加大人民币资产配置,这是人民币国际化的一部分,也是国内金融制度建设逐步完善,造成海外资金回流,中国金融市场发展的一部分。

人民币升值背景下,关注港股机会,AH股溢价将出现收敛。同时,关注具有较高外债企业当期企业利润的会计调整,比如航空、纸业等。

三、工业上行周期,

推升PPI继续上行,利多商品

2021年上半年PPI可能持续上行,将继续推升商品价格。中国PPI上行逻辑在于:

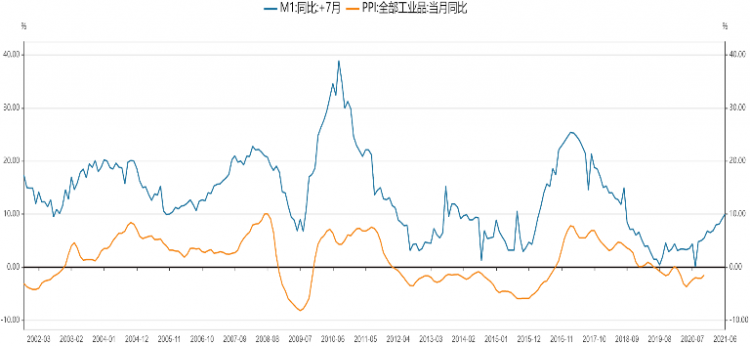

1)M1同比增速上行,带动PPI同比增速上行。M1同比增速一般领先PPI同比增速6-7个月,中国在经历2020年货币宽松之后,M1同比增速6月份以来持续上行,将推动企业活动复苏,PPI回升。

2)中国2021年依然处于工业上行周期,补库周期将推动企业经济活动的持续复苏。

图:M1与PPI同比增速

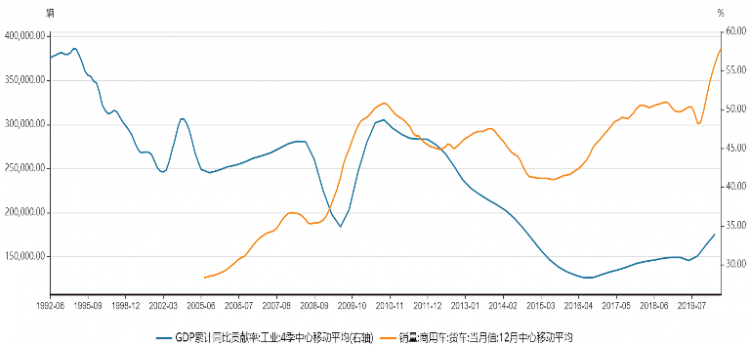

为什么说2021年中国工业经济处于上行周期呢?可以从以下几个方面来看:

1)2020年来可以看到,工业对GDP贡献率提升,进入一个新的回升周期。这一点,可以从货车、挖掘机等销量来观察。从微观视角看,工业运转越旺盛,用到的货车、挖掘机越多。

图:90年代以来产能周期划分

图:货车销量与产能周期

2)中国汽车部门补库存的动能仍在,目前没有消失的信号。从当前汽车销售来看,至少要等到汽车销量出现大的拐点,汽车销量增速低于库存增速,汽车卖不掉,上行动能才会消失。目前看,2021年需求侧改革,新能源车下乡等政策将推动汽车销量维持上升。

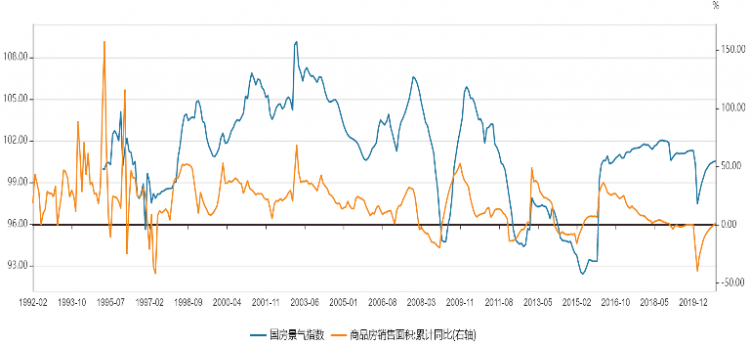

3)中国地产市场的投资、投机性需求动能仍在。截至2020年11月,商品房累计销售面积15.08亿方,累计同比增速1.3%,增速加快上行。整体来看,当前房地产整体还是上行趋势,但分化也开始显现。2020年以来,*城市价格周期向上,并有扩散趋势,二三线城市价格周期向下的格局清晰。

图:房地产整体处于上行

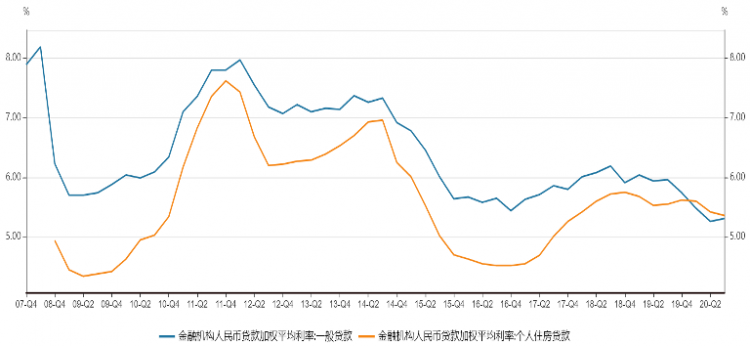

另外,地产大的周期与利率有关,利率周期下行对地产形成支撑。在个人住房*利率恢复之前,住房市场投资、投机需求较难大规模消失。

所以趋势上,我们看到三四线城市销售尚未崩溃式下行。利率所带来的房地产市场的小周期(大周期是人口、中周期是产能周期),往往会带来房地产市场1-2年的刚需变动。

图:一般*与住房*利率走势

4)中美库存有望同步复苏。美国库存周期内生向上和政策刺激外生向上双重作用叠加。美国补库的内生性,主要来自地产需求的周期恢复。

美国地产需求基本面处于过去30年来最好:

第一,住户部门资产负债率大幅下降至90年代水平;

第二,2020年财政刺激使住户部门净储蓄率提高至过去30年来最高水平;

第三,新房与成屋库存处于过去30年里最低水平。

四、经济周期上行,

2021年上半年股强于债

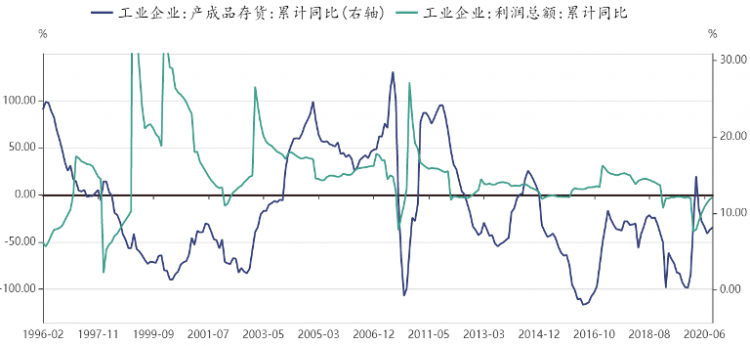

对于2021年上半年,股强于债也是市场比较一致的预期,这一预期背后是中国工业企业利润复苏。

影响股票市场逻辑主要包括流动性(货币政策周期)、工业企业利润与风险偏好。在股债债弱格局下,上证综合指数有望在3600-3800之间波动,甚至不排除突破3800。

2021年上半年A股趋势走强的逻辑主要包括:

1)中国CPI可控、PPI复苏,经济尚未到过热,同时人民币不存在贬值预期、经济在疫情后维持复苏趋势、金融债务风险相对可控(国有与民营企业杠杆率在房地“三道红杠”背景下维持下行)、以及美联储维持货币宽松背景下,中国央行不会太快收紧货币,中国企业将维持资产负债表扩张,流动性将支持A股走强;

2)PPI在M1同比回升预期下走强,工业企业利润维持恢复趋势,利多A股走强;

3)销售回升,中国维持产成品存货上升周期;

4)拜登上台后,短期内中美关系出现缓和预期,股市整体风险偏好抬升;

5)疫情后全球经济的周期复苏,美国补库周期上行;

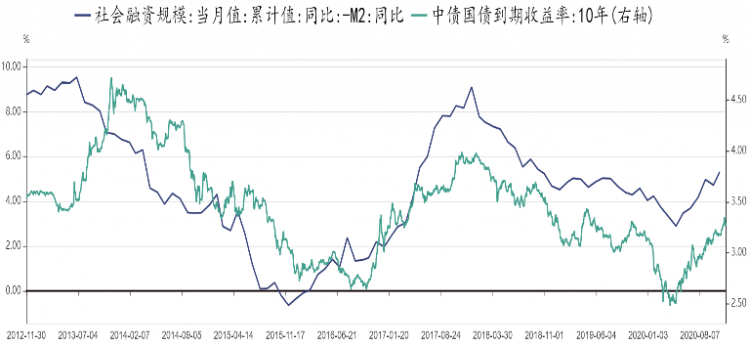

6)中国出口顺差背景下,人民币升值,推动A股估值抬升。股指持续回升风险在于,社融存量同比增速回落,将可能引发A股风险偏好回落。

图:工业企业产成品库存与利润总额同比增速

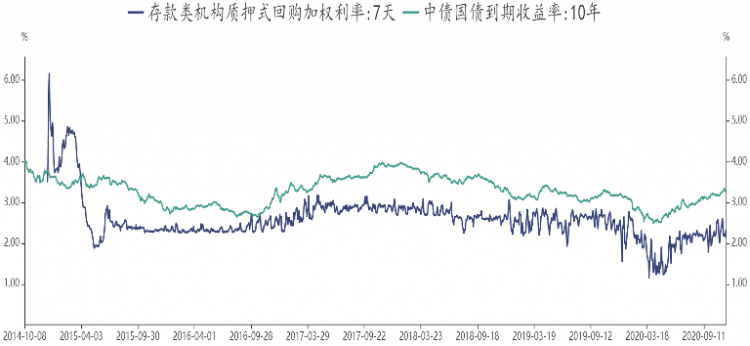

在股强债弱格局下,2021年上半年10年期国债收益率有望维持上行,可能震荡回升至3.6%-3.8%,主要逻辑包括:

1)经济逐渐复苏,央行逐渐退出货币宽松,流动性收紧,短端利率(7天逆回购、DR007)上行;

2)2021年中国企业经营状况与名义经济增速持续恢复,工业企业利润维持复苏增长,推动国债长短端利差持续走高。国债收益率上行风险在于,2021年经济复苏主旋律下,央行可能在年中或下半年收紧货币,叠加《资管新规》到期表外回表内,社融存量同比增速回落,社融M2利差走窄,将导致国债收益率回落。

图:DR007与10年期国债走势

图:社融/M2差与10年期国债走势

五、需要关注的风险

尽管2021年上半年,风险资产价格上行的概率较大,但同时需要关注中国及全球经济可能的风险。

其一,无法回到过去的中美关系。

尽管拜登上台,市场预期中美关系可能会有所缓和,但也不能太乐观。

中国的崛起将对美国所设定的国际秩序形成挑战,美国对中国一系列产业制裁可能会成为未来段时间风险,这些产业制裁可能包括5G、新能源等新兴行业向美国的出口。同时,也是涉港、涉台、涉疆、南海等地区问题,也可能造成短期局势紧张。

对于海外出口依赖度高的企业,会有这样的风险,需要考虑好如何做大做强国内市场。

其二,持续的新冠疫情。

2021年新冠疫情的影响并不会很快消退,一个重要理由来自疫苗分配不均。目前具备疫苗生产能力的主要包括辉瑞、moderna、BioNTech、强生几个大的厂家,首先需要满足美国等发达国家需求。最近,辉瑞在向欧盟疫苗供应过程中出现中断,其理由是扩大产能需要暂停。

疫苗外交将是2021年全球政治博弈主旋律,将加剧全球经济的K型分化——大量发展中国家由于管控能力弱以及缺少疫苗原因,将出现持续的衰退,而部分控制好国家,将出现V型复苏。

另外,不排除病毒可能再次出现变异,出现新的超级传播。此外,疫情加剧两极分化,造成贫富差距,以及高债务和社会矛盾激化。

其三,美联储政策退出,全球面临债务风险。

假如2021年上半年油价与通胀超预期上行,美联储可能不得不考虑提前退出QE。最近比特币价格的剧烈上涨,已经引起欧洲央行的关注,一旦2021年上半年通胀超预期上行,带动国债收益率上行,美联储可能考虑悄悄退出QE,在舞会高潮时拿走酒杯。一旦政策退出、美联储加息,美元回流可能引发新兴市场债务危机,并且可能中断美国经济复苏。当前全球包括中国的债务问题,将可能成为未来1-2年关注焦点。

(本文转载自长江商学院MBA公众号 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月