MBM视野 | 实体经济是金融市场的稳定“锚”

“皮之不存,毛将焉附” 。4月28日,WTI原油期货市场再现巨震,负油价担忧重新来袭,也为当下全球实体经济与金融市场信号紊乱提供了新的注脚。事实上,大宗商品市场近期异象频出,金融投机加剧了供求失衡,扭曲的资源配置仍在积蓄尾部风险。从情绪面看,受新冠疫情急剧冲击的风险偏好在主要经济体空前的救市行动下有所平复,但二季度经济数据的“盈利杀”或将引致金融市场二次探底。长期而言,金融当局推陈出新的非常规政策边际效用递减,还阻碍了金融市场价格发现、提升效率的功能。在全球经济羸弱的大环境中,金融科技脱颖而出,不仅有望成为经济转型充满想象的新赛道,也为金融回归本位提供了新机遇。

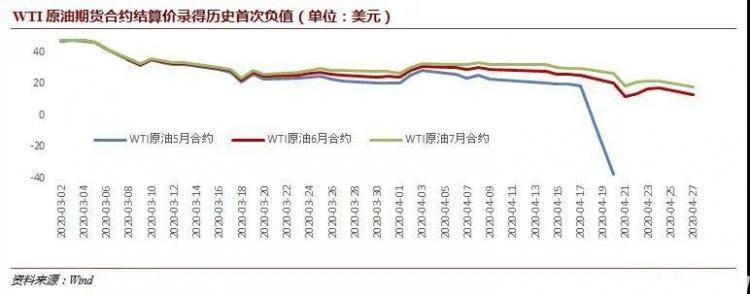

价格边界屡遭刷新,过度投机放大真实供求缺口。4月20日,WTI原油5月合约结算价从18.27暴跌至-37.63美元的历史最低点,也创造了此前未曾出现的负油价记录(详见附图)。从基本面看,供需失衡无疑是年内原油价格下降约70%的主因。在疫情压制需求、价格战增加供给的双重打击下,全球原油库存压力空前。其他的大宗市场也面临相似或相反的窘境:疫情之下的封锁和隔离措施改变了长期以来的消费动态,欧洲多国3月以来频繁出现负电价现象;而在金矿停摆、运输受限的环境中,充斥着避险需求的黄金市场现货紧张,期货与现货价差创下近40年来的新高。除去基本面因素,缺乏存储空间和实物交割能力的大量投机头寸涌入放大了供求缺口,使得大宗商品价格出现极短期内的巨震。4月28日,全球最大的石油ETF美国石油基金(United States Oil Fund LP)出售全部WTI原油6月合约,导致该合约价格创下近30%的振幅,7、8月合约价格也在抛压下走低,市场再度出现对于负油价的恐慌情绪。移仓远期固然能缓释当前的价格下跌压力,但扭曲的市场已对实体经济带来了明显的负向反馈,比如对能源企业敞口较大的高收益债市场面临尾部风险。

股票市场或二次调整,价格发现机制失灵影响金融本位。2020年3月,受新冠疫情影响,风险偏好的显著下行引发主要资本市场巨震。近一个月来,全球前所未有的协同救市举措暂时稳定了信心,部分市场甚至重回技术性牛市。但从疫情和经济冲击力度看,发达经济体正在经历基本面压力的顶峰,市场也很有可能迎来“盈利杀”驱动的二次调整。诚然,在多国推出无限量的资产购买计划后,负面情绪有了“以量换价”的泄洪道,但资本市场也在慢慢失去提升实体经济效率、优化资源配置的本位。学理表明,价格发现是资本市场最重要的作用之一,资产价格信息含量的增长有利于企业生产率的提升[1]。但在当下救市措施几乎同时干预所有金融市场的背景下,价格发现的准确性、风险与收益的权衡被金融当局的行为所扭曲。比如,诸多研究发现,自从日本央行开始实施QQE以来,日本国债市场的成交量显著降低,这无疑意味着金融市场功能的下滑。4月27日,继美联储之后,日本央行宣布加码量化宽松,取消购买国债的上限。考虑到当前日本央行持有国债比重已超过45%,加大购债力度将进一步加剧金融市场价格信号与实体经济真实状态之间的偏离(详见附图)。

负利率加大经济扭曲,非常规货币政策效果递减。自2008年全球金融危机以来,发达经济体央行先后采用了各类非常规货币政策,以克服“零利率”下限约束。但2019年,随着贸易摩擦一波三折、地缘政治风险激化、全球经济复苏中断,以负利率、量化宽松、前瞻指引为代表的非常规政策尚未完全退出,便重又变成主要央行政策工具箱中的常规武器。最新的研究表明,尽管这些政策工具可以额外拓展央行的操作空间,但其政策效果仍然有上限,且在中性利率下降的环境中,需要进一步提高通胀目标或财政政策加以配合[2]。换言之,随着当前主要央行政策利率轨道沿低位下行,非常规货币政策的边际效用正在下降,但与之相伴的额外风险却不断滋长。2019年三季度,全球负利率债券余额创下近17万亿美元的峰值,较2015年增长了近7倍。近一年来,除了政府债券之外,越来越多其他债券收益率也开始落入负区间,负利率对实体经济的扭曲将更为直接(详见附图)。此外,负利率债券的久期呈现增长趋势,在凸性作用下高久期债券价格对于利率变动的反应更为敏感,政策变化引致的市场调整将更甚。

货币之锚加速重构,升维竞争推动金融科技崛起。在全球经济存量博弈和升维竞争并存的新格局中,周期和结构性变量的共同作用也在重塑全球金融基础生态。一方面,顺周期的依附性和套息交易的逆转带来了汇率市场的异变。今年以来,遭遇资金净流出和大宗商品价格下跌的新兴市场经济体货币贬值压力骤然增大,特别在3月新冠疫情开始全面压制全球化活动的背景下,巴西、南非、墨西哥等国货币兑美元年内贬值幅度攀升至20%以上(详见附图)。而港币却一改过去两年时常触及弱侧兑换保证的情形,近期维持在强侧兑换位置,反映出新一轮宽松大潮下被动的货币政策转向。另一方面,经济羸弱的大环境加速了数字经济时代下新赛道的综合国力比拼,货币支付与多样化数字服务相结合的国际货币体系变革拉开帷幕。近期,中国《关于构建更加完善的要素市场化配置体制机制的意见》发布,首次将数据与土地、劳动力、资本、技术并列为五大要素,而央行的数字货币DCEP应用场景也顺势落地,数字经济的基础设施得以奠基。几乎同时,Libra以退为进,其2.0白皮书中提出除了提供锚定一篮子法币的币种外,还将引入锚定单一货币的稳定币,“超主权”属性的妥协之下拥抱了新的基因,也提升了竞争的位面。

参考文献

[1] Bennett B, Stulz R, Wang Z. Does the stock market make firms more productive?[J]. Journal of Financial Economics, 2019.

[2] Bernanke BS. The new tools of monetary policy. [J]. American Economic Review, 2020.

免责声明

本文引的个人观点、结论、数据及其他信息仅供参考之目的,不代表香港中文大学(深圳)及管理学硕士项目观点。

(本文转载自香港中文大学(深圳)MBM ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会