CEJ论文精要 | AH股溢价指数的上升之谜

智能总结

智能总结题记:本文采编自2020年第三期《China Economic Journal》的论文“The impacts ofthe US dollar index and the investors’ exp...

题记:本文采编自2020年第三期《China Economic Journal》的论文“The impacts ofthe US dollar index and the investors’ expectations on the AH Premium—— amacro perspective”。原论文作者为中国人民银行张雪春、贾彦东和吕婷婷。《China Economic Journal》是国家发展研究院/中国经济研究中心主办的英文学术刊物,由英国Taylor & Francis出版集团下属的著名Routledge Journals出版并面向全球发行。

中国股票市场经过三十年的发展,已经成为世界第二大股票市场,但仍未完全与国际金融市场接轨。迄今,我国已有部分境内外交叉上市的公司。

市场机构及政策制定者一直对我国交叉上市公司的股票价格有两方面疑惑:

首先,境内股票价格高于甚至远高于境外股价;

其次,2014年底启动沪港通后,内地与港股联通性提高了,但交叉上市的A股—H股溢价不仅没有缩小,反而出现了系统性跳升。

本文基于美元汇率与投资者预期两个宏观因素,尝试分析与解释AH股溢价指数的上升之谜。

我们发现,2007年-2019年间,美元指数变化主导了个股层面A股H股的价格差异变化,并可以解释50%-70%在AH股溢价指数层面的变化,而投资者对中国经济预期也是另一个重要因素。

此外,2014年底沪港通开通后,AH股溢价指数的稳定性大幅提高。同时,交叉上市股票的价格在两个市场上对汇率信息的反应均有上升,说明A股市场的价格发现功能有所提高。

以上分析共同表明,对冲汇率风险是投资H股的主要原因。

市场风险不同:AH股溢价指数的由来中国的股票市场一直在资本项目有限可兑换的约束下提升和拓展对外开放水平。1990年代初,同一公司被允许在内地、香港交易所同时上市,内地称A股,香港称H股。因此,交叉上市的公司就会有两个股票价格,A股价格和H股价格。

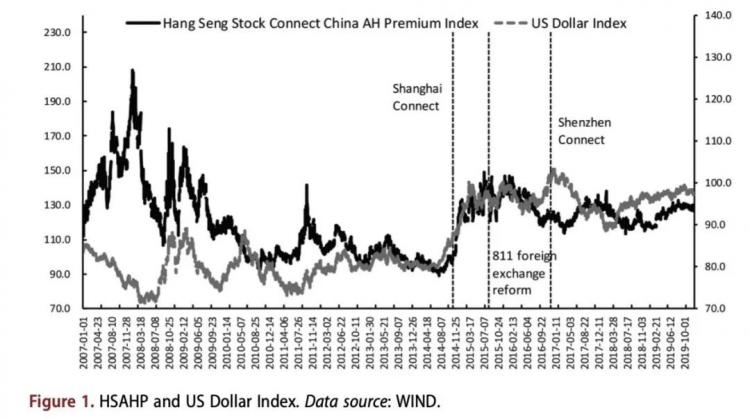

常见衡量A股与H股价格差异的指数为恒生A股H股溢价指数(HSAHP)。该指数是由香港恒生指数服务公司于2007年7月9日正式对外发布的综合指数,目的是追踪内地和香港两地同时上市的股票价格差异。恒生A股H股溢价指数根据纳入指数计算的成份股的A股及H股的流通市值,计算A股相对H股的加权平均溢价(或折价)。指数越高,表明A股相对H股溢价越高,反之,A股相对H股越便宜。

一般而言,虽然市场不同,但同一公司的股票相同,都是由公司基本面决定的基础价格,只不过不同市场上风险(如货币、治理结构、法律、流动性、税收等)或参与力量(如投资者需求等)差异,会导致不同的价格出现。

2007年以来,恒生A股H股溢价指数均值为120左右;在个股层面,交叉上市股票的AH股平均溢价率持续高于40%,个别股票溢价甚至长期接近200%。

“一价定理”失灵:AH溢价指数上升之谜沪深港通是近年来中国股票市场提高对外开放水平的重要举措。它是指上海证券交易所、深圳证券交易所和香港联合交易所建立技术连接,使两地符合条件的投资者间接买卖规定范围内的目标市场股票。

沪深港通采用订单路由技术和跨境结算安排,对投资者双向采用人民币交收,即内地投资者买卖以港币报价的沪深港通股票,以人民币交收;香港投资者买卖沪深港通股票,以人民币报价和交易。与当地的投资渠道相比,监管当局设定了沪深港通的每日额度。但4年多以来,双边投资者对额度的实际使用率远低于10%。

根据“一价定理”,如果两种商品或资产可以交易,其价格应该不断接近并趋同,即同一家公司在上海/深圳与在香港市场交易的同权股票,在开通沪港通(2014年7月启动,当年11月开始交易)和深港通(2016年12月)之后,随着资金跨境便利性提升和投资者选择增加,股价应该趋近。但事实上,A股H股价差并未如预期逐步缩小,反而明显扩大。溢价指数由沪港通之前的115快速上升至128左右,这与“一价定理”明显矛盾,被称为AH溢价指数上升之谜。

恒生AH溢价指数与美元指数

谜题求解:汇率,还是汇率下面我们从美元汇率与投资者预期角度,分析其对AH溢价指数的影响。

在具体的研究中,除宏观指数外,以A股H股交叉上市的95只股票为样本,对个股层面进行类似的检验。我们发现,不论是在宏观指数层面,还是在个股层面,长期来看,美元汇率对A股与H股的价差具有明显的正向影响,即美元汇率指数越高,AH股溢价指数越高。

基于这一发现,我们重新评估了去除美元走势影响之后的A股H股溢价指数,发现指数的均值变化从 2007 年的 98.8,上升到了 2014 年 11 月的101.5,上升 2.7 个百分点。在去除美元汇率趋势前,这一升幅为 10.6 个百分点。从指数的极差与方差来看,与去除美元汇率趋势前相比,也都有明显下降,表明AH股溢价的稳定性大幅上升。由此可以判断,沪港通、深港通连通机制的推出,显著提升了市场间的联动能力,尤其是明显提高了A股市场的有效性和稳定性。

通过价格发现模型,我们进一步估计了长、短期美元汇率影响股票价格的方向与渠道。估计结果显示:

第一,长期内美元汇率冲击对A股和H股均存在显著负向影响,但短期内方向并不确定。

第二,美元指数变化对A股和H股的影响程度会通过冲击基础价格进一步增强,而且对H股的力度大于A股,这也是造成A股H股价差受美元指数变化影响日益明显的原因。

第三,随着沪深港通开通,A股H股市场价格发现的能力均有提升。两市在基础价格信息方面的发现能力差距不大,但是在汇率信息的定价上差距明显,这一点与两地实行不同汇率制度相关。

以上分析共同表明,对冲汇率风险是投资H股的主要原因。

去除美元指数影响的恒生AH溢价指数变化

本文的发现具有较强的政策涵义。

第一,提高人民币汇率弹性和资本项目可兑换水平是中国金融市场进一步开放的前提条件和核心内容。

第二,提升金融市场的开放程度有利于提升A股市场的价格发现功能,如果A股市场进一步改革开放,规则与国际进一步接轨,投资者结构更加成熟,那么A股H股溢价将进一步收敛。

第三,在A股市场更加成熟的条件下,政策可以允许部分溢价不大或处于合理区间的股票在两市间进行套戥(děng),以促进交叉上市股票价格趋同。当A股市场成熟到一定程度、人民币汇率弹性进一步扩大,这种试点也可以相应扩大,最终实现A股市场和H股市场全面打通,乃至中国与国际金融市场的融合。

论文信息:

Zhang Xuechun, JiaYandong & Lv Tingting (2020) The impacts of the US dollar index and the investors’expectations on the AH Premium – a macro perspective, China Economic Journal,13:3, 249-269.

论文作者简介:

张雪春:博士,研究员,中国人民银行研究局副局长

贾彦东:博士,副研究员,中国人民银行研究局宏观经济研究处处长

吕婷婷:中国人民银行宏观审慎局跨境人民币业务处处长

论文链接请点击“阅读原文”

↓↓↓(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

热门推荐

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 08/02 复旦MBA 8月公开课暨招生宣讲会 | 活动报名

- 08/02 【预告| 8.2北大国发院EMBA体验日】黄卓:稳定币与数字货币:全球金融市场的新世界

- 08/02 上海场 | 清华-康奈尔双学位金融MBA项目上海场招生说明会报名中!

- 08/02 文旅时代 智创未来丨2026年南开大学MTA项目招生说明会(北京专场)重磅启幕

- 08/03 【复旦公开课】全球贸易中的政策博弈:中美欧绿色能源产业的历史比较与启示丨AMF

- 08/05 直播预告 | 北大汇丰MBA教授主题讲座暨招生说明会

- 08/07 报名 | “品牌全球化×跨文化影响力”复旦-BI MBA教授公开课暨招生宣讲会

- 08/07 锁定8月7日 | MBM2026级招生说明会,预见更好的自己!

- 08/09 复旦MBA北京招生见面会邀您共探AI时代新机遇

- 08/09 报名|从医生到药企高管,跨界多年的他为何还要选择科技金融MBA?