王鹏飞:货币政策与资产泡沫

智能总结

智能总结题记:2021年9月19日,北大国发院暨南南学院承泽园新院区落成启用庆典举办,北大国发院校友会、国发院智库与传播中心联合邀约多位学者与业界专家,举办以“新发展格局下的宏观经济和金融市场”主题分论坛。本...

题记:2021年9月19日,北大国发院暨南南学院承泽园新院区落成启用庆典举办,北大国发院校友会、国发院智库与传播中心联合邀约多位学者与业界专家,举办以“新发展格局下的宏观经济和金融市场”主题分论坛。本文根据国发院校友、北大深圳研究生院副院长、汇丰商学院副院长王鹏飞的演讲整理。

货币政策与资产泡沫是我多年来的思考。因为我的研究有一大半是围绕资产泡沫这个话题。今天上午的论坛上,张维迎老师和易纲老师都提到市场非常聪明,其实金融市场更加如此,对此我深有体会。我作为美国康乃尔大学的经济学博士、北大中国经济研究中心的硕士,有时候会觉得我凭借所学,可以到市场去收割一拨“韭菜”,然而每当我产生这种冲动时,结果往往是被别人当做“韭菜”收割,所以市场真的很聪明。

是否存在资产泡沫?理论与实证当然,再聪明的市场也有犯错的时候,因此,历史上有过不少次资产价格的暴涨和暴跌。

提及资产泡沫时,有时会给“泡沫”两个字打个引号,为什么要打引号?因为是否存在资产泡沫, 学术界一直有争议。

最早是荷兰的郁金香泡沫,发生在1634-1638年。郁金香是荷兰一种很普遍的花,是多年生草本植物,今年开花后,明年还能接着开花,郁金香的根茎为球茎,很像大蒜的蒜头,可以进行分株繁殖。正因如此,郁金香被当作资产进行交易,最火爆时,一个郁金香的茎球可以在阿姆斯特丹买一个很大的庄园。是的,你没有看错,市场就是这么疯狂。

1719-1720年,法国出现了“密西西比公司泡沫事件”;1720年英国也出现了“南海泡沫事件”。以上这些最终催生了英国的《泡沫法案》,给资产市场带来很大影响。

上世纪20年代,美国也曾出现所谓“咆哮时代”。结果我们也都知道,1929年市场崩盘,股票市场一下损失掉近90%的市值,从大萧条直到二战才真正走出来。此后的美国、日本,包括2005年-2008年间的中国股市也都经历过泡沫。据我所知,有些人至今都没能解套。

在我们定义资产泡沫前,我们要回到资产定价这一个根本的金融学问题

什么是资产价格的内在价值?根据我们所学的知识,资产价格的内在价值就是预期资产未来现金流的折现值。资产泡沫则是指资产价格和内在价值间的差额。

关于资产泡沫,一直以来有两派观点。一派相信资产泡沫真实存在,比如诺贝尔经济学奖获得者罗伯特•席勒就持这一观点。还有一派不相信泡沫,觉得市场永远对。这一派的代表人物主要是尤金·法玛这位诺贝尔经济学奖获得者。

所以说金融学这个学科很有意思,学科最核心、最根本的问题是资产定价,但关于这个问题,经济学家、金融学家至今没能达成共识。更不可思议的是,对于资产定价这个问题,观点完全相左的两个人,居然能在2013年同时拿到诺贝尔奖。

从政策含义的角度来看,不少资产价格的暴涨暴跌似乎都是一个信贷现象。

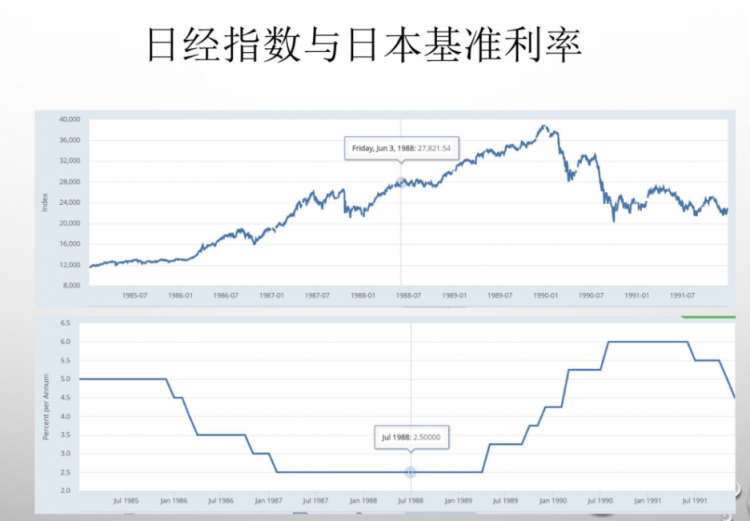

当我们谈论泡沫,很自然就会想到日本央行在1986年1月到1987年2月间的五次降息,将利率从5% 降低到2.5%;随后又在1989年5月到1990年8月间五次加息,把利率从2.5% 增加到6%。或者是美联储在2001年1月到2003年6月期间,连续13次下调联邦基金利率,将利息率从6%降到1%;2004年6月到2006年8月间又17次加息,把利率从1%提高到5.25%。这样的政策调整过程与当时美国的房地产泡沫周期十分吻合。

由于对这一问题缺乏共识,我们无法直观地判断是否有泡沫。然而“泡沫”通常有毁灭性的破坏力,决策者们制定政策不得不考虑这一层因素。

下图是关于日经指数和日本基准利率的一张图表,我们不难看出日经指数与日本央行的降息、加息步调非常吻合。

美国也是如此,次贷危机真正出现就是在美联储2004年加息之后。当时为什么一加息,房价就停涨?就是因为很多低收入人群买房时采用的是浮动利率,利率低则每个月的月供少,加息则意味着月供增多。低收入人群的收入一旦跟不上月供增多的节奏,违约的情况就随之出现。违约越多,债务挤压也就越多,最后整个金融系统都被卷入,这就是美国次贷危机时发生的事。

资产泡沫是否存在?

我认为这个问题需要在理论和数据中进行探讨。

第一,要从理论上弄清资产泡沫到底有没有可能产生。

第二,要理解资产泡沫可能对实体经济带来的影响。

第三,在此基础上讨论货币政策是否应该干预资产泡沫。

有效市场理论一直否认资产泡沫的存在。这一理论是尤金·法玛在上世纪60年代写博士论文时,发现股票价格很难预测,股票价格每日变化与前日值的相关性只有0.03。此外有无数文献的观点也认为,资产价格回报率难以预测。

法玛这一研究成果立刻获得学术界的关注,而且不久就被写进了知名畅销书籍。在这个发现的基础上,法玛思考的是为什么会出现这种情况。他最后的论证没有使用数学模型,就是一个文字描述,但这个文字描述很强大。法玛认为,在资产定价这个游戏里,那么多聪明的人都加入其中,所有能用到的信息和不该用到的信息,可能都已经通过大家的交易行为反映到资产价格中。未来的价格变化必然由新信息带动,因此很难预测,因为未来的事没人能知道。

不过法玛的有效市场理论犯了一个逻辑的错误,就是不可预测不等于市场本身有效。这是一个非常简单的道理,但学术界在很多年后才意识到。一个人去赌场赌博,的确很难预测到结果。然而赌场这种机制本身肯定有固定的机制确保赚钱,这些机制从赌客个人角度而言,绝对不是有效的。

因此从理论上看,市场不可预测并不等于市场一定是时时有效的。我本人就在理论世界里构造了一个资产价格,这一价格随机游走,对它最好的预测就是今天的价格。但是价格深受两种因素影响,一是基本面,二是投资者的情绪。为什么说价格不能预测?因为投资者情绪本身就是不可预测的,就像你想预测你太太明天的心情,这就是一件很难得事情,一件不可预测的事。

泡沫的证据:Shiller检验

1981年,罗伯特·席勒提出检验市场理论的另一种思路——波动率检验。他认为,未来的资产收益率和现金流还没有实现,因此很难直接测试,但是我们可以将股票价格和现金流的波动率与事后数值进行比较。

按照有效市场的定价公式,资产价格等于未来现金流期望的折现之和,这其实就是做了一个平均。一个被平均了的变量的波动率,数值肯定相对较小。因此,如果按照市场有效理论,按事后现金流资产价格的波动率应该比真实的资产价格的波动率更大。然而,席勒发现结果恰恰相反。

席勒的发现在1981年产生了巨大影响,很多行为经济学就是受席勒教授文章的启发,这也体现了资产定价这一问题的学术吸引力。一个一般性的结论就是资产价格受基本面和投资者情绪的双重影响。

泡沫的证据:Smith实验

还有一种因素是投资者的泡沫情绪。诺贝尔奖获得者史密斯对此做了一系列实验,这些实验就像理论课,每一个参与者都被告知未来现金流的分布很均匀,相对独立、期望值多少、最高值和最低值分别可能是多少。按理来说,既然每个参与者已知的信息相同,交易应该不会很频繁或者说不该有交易。

然而事实完全相反,在信息相同的前提下,交易依然非常频繁,泡沫和崩盘也是非常普遍的结果。

这个实验可以精确推算出什么时候会有泡沫,有时候也会出现资产价格大于最大可能的现金流折现的情况。现实中常有这种情况发生,很多人因此在股市里割了韭菜。按照史密斯的设计,时间价值是往下走的,资产价值随着时间变化一定会变小。因为每期的股息都是独立分布,资产留存时间变小后资产价格就应该减少,但史密斯发现,现实情况却是股市先上升然后再崩盘。

泡沫的证据:权证泡沫

2005年到2008年间,上证指数曾高达6000多点。中国股市有涨停跌停的制度安排,即股票每天的涨幅不能超过10%,跌幅也不能超过10%。假设抗跌期权的行权价格为10块钱,现在还剩5个交易日,价格还是20块钱,那在5天之内不可能达到10块钱的价位,其价格理论上就是零,这不需要任何的模型, 然而经常它的价格不是零。五粮液当时有一个抗跌期权,它的价格超过了行权价,如果没有泡沫,理论上这是不可能的,因为这需要股票价格要变成负的才可以。根据涨停跌停规定,每天最多跌10%,我们就能计算接下来最多能跌多少,最低的价格是多少,那么这个抗跌期权的理论上限价格能算出来。然而现实是,几乎整个交易期间,股票价格都大于这个上限,当这个上限等于零的时候,它并没有马上归零,最后几天还在疯狂交易。

末日期权疯狂交易的情况很普遍,很多的期权都是在价格真正归零后紧急清盘的,按照有效市场, 这是不可能发生的。因此中国股票市场的权证价格给了真实交易中存在资产泡沫一个非常有力的证据,这是普林斯顿大学熊伟教授和香港科技大学我的前同事余家林教授在《美国经济评论》发表的文章中的结论。

泡沫理论及对经济的影响泡沫为什么存在?关于这一问题主要有以下几种理论。

一是2014年诺贝尔经济学奖得主让·梯若尔在1985年提出的庞氏游戏,即经济是动态无效的,利率本身要低于经济增长率,如果储蓄过多,泡沫能提供一种更好的投资途径,泡沫的回报率基本与经济增长率持平。假如某人买一块地,什么都不做,如果经济增长率为10%,长期看地价随着经济也会以10%的增长,如果真实利率是低于10%,土地的投资就会高于实体经济投资回报率,那么泡沫就会产生。此时,泡沫就挤出了实体的投资,因为它为大家提供了一个其他投资的渠道。不过,梯若尔这个理论其实无法完全解释发生在美国和其他一些国家资产价格和实体经济联动的关系,比如美国房地产价格上涨的时候,其经济状况很好,但崩盘一来就陷入危机,这种情况与梯若尔的理论不符。

我和波士顿大学的苗建军教授在过去十年合作写了一系列关于融资约束的论文,我们认为泡沫可以一定程度上缓解融资约束。假设我有一个特别好的创业想法,但是我没有抵押品,这时候倘若投资人愿意相信我,愿意给我融资,我就能把这个想法变成一个实实在在的投资,不仅能产生收益,还能支撑投资人对我的信任,从而形成了一个良性的自我实现的机制。这个例子就能解释为什么资产价格经常跟实体经济是联动的。

此外,还有几种行为经济学上的解释。一种是博傻理论,即投资者总是认为,自己有可能把资产以更高的价格卖给一个更大的傻瓜。还有一种道德风险理论,对我们而言非常具有启发性。比如很多人都清楚P2P可能会崩盘,但为什么有那么多人愿意冒险?这可以算是一种道德风险的赌博,在这些投资者的心中,一直相信只要把一种事物做大,大到不能倒,最终会有人来救市。泡沫也一样,因为如果泡沫没有破,它的回报率非常惊人。从这个角度来看,道德风险也是非常重要的影响因素。

泡沫对经济的影响也不一定全是负面的。泡沫可以缓解融资约束,提高流动性。特别是对那些高科技和人力资本密集的行业,股权泡沫有利于融资和研发,对经济有一定的好处。

泡沫的主要危害是会挤出投资,有过度的波动,还可能带来系统性风险。

此外,泡沫的波动还可能恶化收入分配。现在中国大城市里的居民,基本上分成有房一族和无房一族,如果价格波动,有些人就变成受益者,有些人会因此受损,消费也会相应波动。许多理论化研究和实证研究都发现,由信贷驱动的泡沫危害更大。

货币政策是否应干预资产泡沫?如何应对泡沫?主要有两派观点,一是不应该干预,二是应该干预。现在学术界也在争论,目前提供了几个观察角度。比如格林斯潘认为,货币政策只需要关注物价水平和产出等经济变量,不要额外关注资产价格。但霍尔迪·加利则认为,资产泡沫增加了经济波动,此时货币资产应该逆风操作。

最后,介绍一下关于泡沫出现的一个新词——加密朋克(CryptoPunk)。投资人在“割韭菜”之外,也可以想想怎么样用泡沫做点公益。比如大学要资金捐助,支持的科研经费都可以通过这一平台来进行;比如在区块链上放知名教授的照片或者他们论文的封面做出加密朋克,有人花高价多万拍下版权支持学术研究,之后以更高的价格卖给另一个人,在做公益的同时也可以获得投资回报。大家可以在这方面多做思考。

整理:文展春 | 编辑:王贤青 白尧

论坛相关阅读

(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

热门推荐

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 04/03 4月3日|云南大学2025年EMBA/MTA专业学位调剂说明会在线直播!

- 04/08 开放名额!北京师范大学经管学院MBA2025调剂说明会等你来

- 04/09 活动报名 | 4月9日交大安泰MBA深圳招生直通车,最全报考指南:全新招生政策详解、升级奖学金体系揭秘!

- 04/10 【FISF Forward】首波校友午餐来袭!解锁职场进阶密码!| FMBA

- 04/10 活动预告 | 第一批菁选见面会报名截止前,4月10日招生直通车为你的报考环节保驾护航!

- 04/10 预约席位 | 4月10日交大安泰EMBA招生说明会

- 04/12 职场秘钥 校园解码 | 华理MBA/CMBA、MEM、MPAcc校园开放日嘉宾解锁!

- 04/12 活动报名丨MBA如何助力你的职业跃迁?4月12日来港科大MBA大师课找答案!

- 04/12 活动报名 | 清华五道口金融发展论坛暨金融EMBA招生说明会·深圳站

- 04/16 【走进东方红活动报名】书香浸润财富:从多元阅读到价值投资的知行之路丨FMBA

热门资讯

MBA院校号

暂无数据