经济稳中加固,政策未雨绸缪

文 | 颜色

一

2021年上半年经济持续稳步恢复

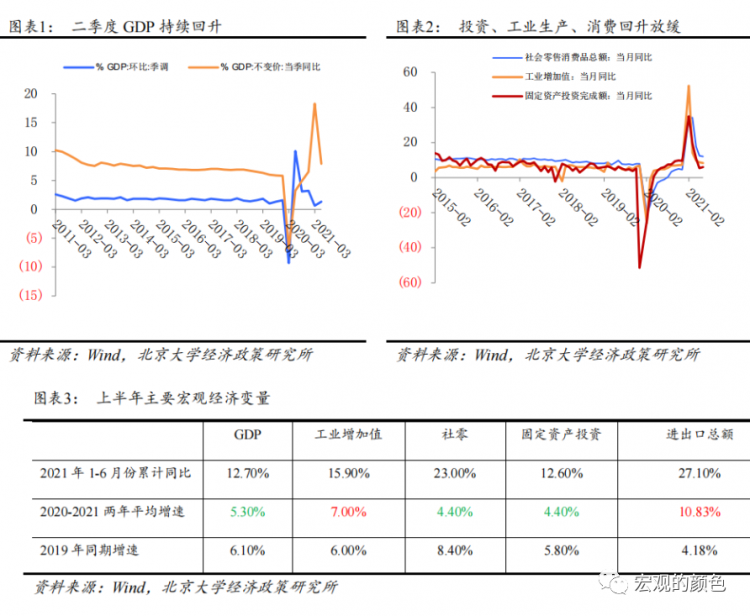

2021年中国上半年经济持续稳定恢复,主要宏观指标持续回升,整体呈现稳中向好的态势。前两季度GDP累积同比增速达12.7%,两年平均增长5.3%。其中,第二季度同比增长7.9%,两年平均增长5.5%(前值为5.0%),逐步接近疫情前2019年第二季度6%的增长水平。GDP环比增速略微提升,反映经济保持稳健复苏的态势。上半年工业增长稳健,1-6月份工业增加值同比增长15.9%,两年平均增速为7%,高于2019年同期增速。固定资产投资、消费增长持续恢复,但尚未恢复至2019年同期水平。1—6月份固定资产投资同比增长12.6%,两年平均增速4.4%(2019年同期8.4%),社零1—6月份同比增长23%,两年平均增速4.4%,略低于2019年同期5.8%的水平。1—6月份进出口总值同比增加27.1%,连续13个月保持正增长,进出口增速韧劲十足。未来政策应继续保持稳定,为经济持续回升的良好态势提供有力支持。

二

工业生产高位运行,消费投资恢复放缓

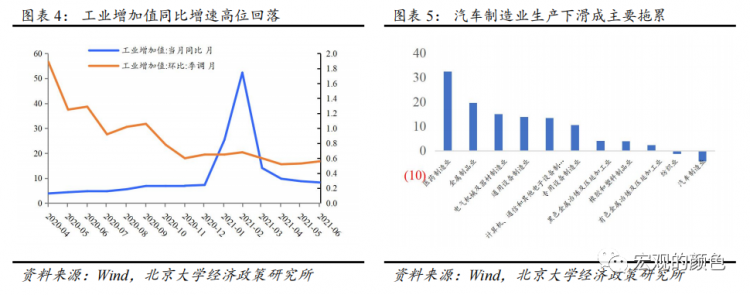

(一)上半年工业增加值高位运行但边际趋缓。6月规模以上工业增加值同比实际增长8.3%,前值为8.8%,两年平均增长6.5%,同比增速随基数效应消退回落。从环比来看工业生产趋缓,6月增速略微回升至0.56%,前值为0.53%。1—6月份,规模以上工业增加值同比增长15.9%,两年平均增长7.0%。具体行业来看,医药制造业(32.5%)、金融制品业(19.7%)以及通用设备(13.9%)、计算机通讯等电子设备(13.4%)增速处于前列。汽车制造业生产下滑拖累工业增加值增速。6月汽车制造业增加值同比下降4.3%,前值为增长0.5%,行业芯片短缺对生产的抑制仍在持续。

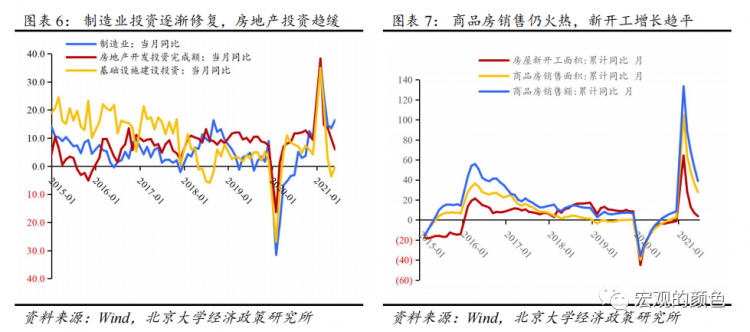

(二)房地产投资增速趋缓,制造业投资逐步恢复。固定资产投资尚未恢复疫情前水平。上半年,固定资产投资同比增长12.6%,比2019年上半年增长9.1%,两年平均增长4.4%,低于2019年同期8.4%的水平。

房地产投资受调控政策影响,增速逐渐趋缓。上半年,全国房地产开发投资同比增长15.0%;比2019年同期增长17.2%,两年平均增长8.2%。商品房销售仍较为火热,上半年销售额92931亿元,同比增长38.9%;但房屋新开工面积增长趋平,上半年同比仅增长3.8%。伴随房市调控政策的持续,未来房地产投资可能较难有强劲的表现。

制造业投资逐渐修复。2021年上半年制造业投资同比增长19.2%,两年平均增长3.0%。高技术产业投资表现亮眼。上半年高技术制造业同比分别增长29.7%,两年平均分别增长17.1%。计算机及办公设备制造业、医疗仪器设备及仪器仪表制造业投资同比分别增长47.5%、34.2%,两年平均分别增长26.3%、18.7%。

基建投资尚未恢复至疫情前水平。上半年基础设施建设投资同比增速为7.8%。以近两年平均增速水平来看,基建投资同比增速为2.4%,仍未恢复至疫情前水平。具体来看,我们认为基建投资受财政支出与专项债发行影响较大。从1-5月财政支出情况来看,公共财政在交通运输、能源、农林水事务等基建相关领域的支出力度有所下降,与去年同期相比出现负增长。同时,上半年地方政府专项债发行节奏较去年大幅放缓,截至6月末,专项债发行仅使用全年额度的23.8%,较去年同期的60.0%下降36.2个百分点。

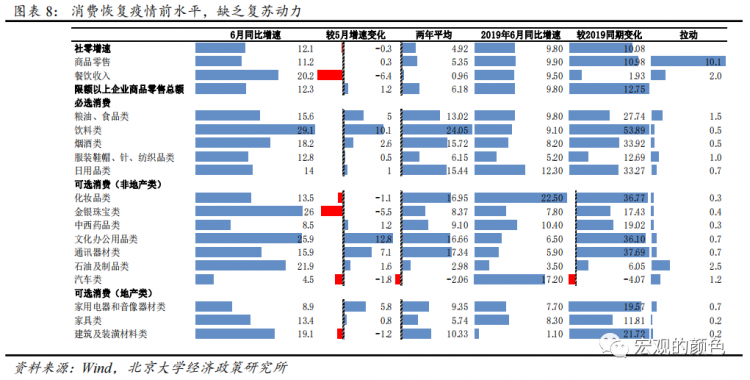

(三)消费恢复疫情前水平,但复苏动能表现乏力。1—6月份,社会消费品零售总额211904亿元,同比增长23.0%,两年平均增长4.4%,比第一季度增加0.2个百分点。2021年6月社会消费品零售总额同比增长12.1%,两年平均增速为4.92%,低于2019年6月同期增速。商品零售同比增长11.2%,较上月维持稳定;餐饮收入同比增加20.2%,两年平均增速为0.96%,远低于疫情前2019年同期增速。主要受疫情和就业的滞后影响,消费复苏步伐缓慢,尤其是可选消费。相比于必选消费,可选消费受居民收入水平影响更大,2021年上半年全国居民人均可支配收入为17642元,扣除价格因素,两年平均增长5.2%,低于经济增速水平,可见可支配收入为消费提供动力不足。汽车等商品消费在去年疫情居家期间相关需求已经透支,现阶段从高位逐步回归正常水平。必选消费恢复稳健,各分类消费项目两年平均增速已恢复甚至高于2019年同期水平。

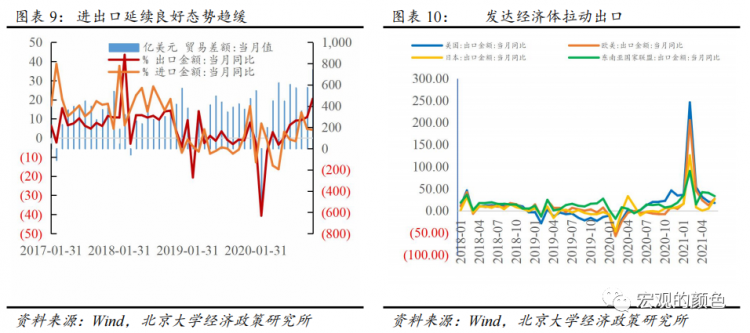

(四) 进出口延续良好势头,为经济增长提供有力支撑。2021年6月出口同比增长32.2%,较上月增加4.3个百分点。进口同比增长36.7%。增速较上月放缓14.4个百分点。尽管在五六月份,广东、深圳等地的疫情对港口作业造成一定的干扰,但总体上其影响有限。进口方面,6月进口价格的同比增速继续上升,成为进口增长的主要支撑力。在全球需求端端复苏的大背景下,出口支撑逻辑由供给端生产拉动,逐步转向全球需求拉动中国出口。发达经济体处于疫情后经济快速修复阶段,对我国出口提供较强的拉动力。相比于美国、欧美、日本等发达经济体,东盟国家的出口同比增速放缓。未来依旧面临着大宗商品价格上涨压力、外部环境不稳定等不确定因素,后续供需缺口将逐渐收敛,预计出口压力将在下半年体现。

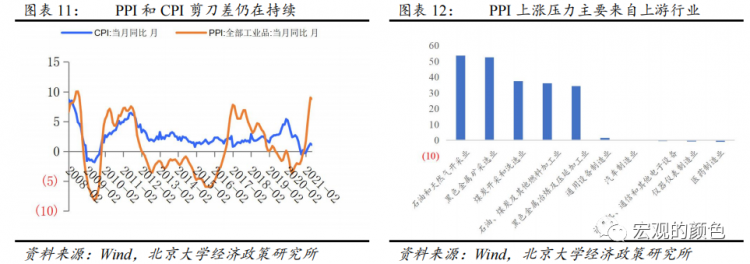

(五)PPI和CPI剪刀差仍在持续。6月CPI同比上涨1.1%,前值为1.3%,环比下降0.4%;PPI同比上涨8.8%,较前值(9%)有所回落,环比上涨0.3%,CPI与PPI的剪刀差仍未缓解。CPI同比增速回落主要受猪肉价格拖累。由于猪肉需求相对较弱,并且供给端集中出栏使得猪价仍继续下行,6月猪肉价格同比增速下降36.5%,是CPI增速的主要拖累。PPI上涨的压力主要来自于石油、煤炭以及大宗商品等上游原材料价格的上涨。PPI分项中涨幅最大的均为上游行业,石油和天然气开采、黑色金属矿采选业与煤炭开采和煤炭开采等同比增速分别达到53.6%,52.65,37.4%。下游行业PPI基本稳定。如图表12所示,下游行业如汽车制造、计算机和通信设备以及医药制造业等PPI同比增速均较弱,表明上游原材料价格上涨并未有效传导至下游,更多的还是上游行业对下游利润的挤压。

三

宏观政策分析与展望

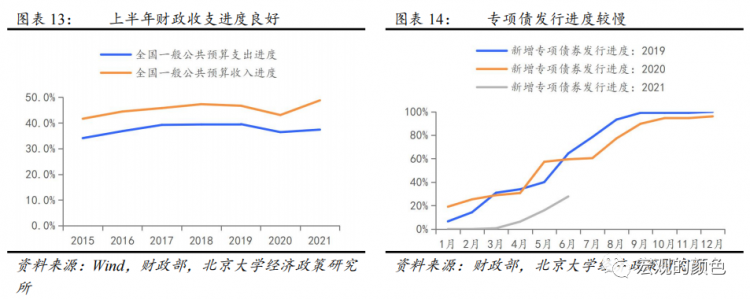

(一)财政政策或将于四季度集中发力

上半年财政收支进度良好,税收收入快速上升。财政收入在低基数的作用下快速增长,截止5月末,全国一般公共预算收入96454亿元,同比增长24.2%,央、地财政收入增长均衡,今年财政收入进度良好。从结构上来看,税收收入增长明显,同比增速达25.5%,增值税、个税、企业所得税、消费税等税种均有较大上升。受PPI上行影响,上半年工业企业利润,对增值税的上升起到了关键作用。从财政支出情况上来看,截止5月末,全国一般公共预算支出93553亿元,同比增长3.6%,中央本级财政支出降幅达8.9%,而地方财政支出同比增长5.8%。财政支出总体向与民生相关的教育、社保、卫生健康倾斜,同比增长较快,分别为12.1%、6.6%和4.7%。与基建相关的交通运输、农林水事务同比则有所下降。未来,在基数效应减退和减税降费等因素的综合作用下,预计财政收入增速将有所回落。

上半年经济增长势头总体良好,因此财政政策利用了政策窗口期,并未急于通过专项债发力。由于我国上半年经济增长压力较小,财政政策利用了政策窗口期调结构,出于稳地方政府债务率的考虑有意放慢了专项债发行节奏。从专项债发行进度来看,今年新增专项债发行自3月才开始发行,上半年仅完成了限额的27.79%,较平均水平放缓30多个百分点。综合来看,上半年积极的财政政策主要体现在落实财政资金直达机制和减税降费上。2021年,中央明确了财政资金直达机制常态化,资金总量达2.8万亿元。同时将专项资金纳入直达资金监控系统,要求地方1个月内下达市县。最新数据显示,今年前4个月已下达超过90%的直达资金到基层,实际支出已超1万亿元。

财政政策或将在四季度集中发力以支持明年经济平稳增长。在基数效应减退的情况下,明年的经济增长压力将有所上升。我们认为经济下行压力将在今年四季度起开始加大。在二十大将于明年召开的背景下,2022上半年的经济增长便尤为重要,不宜忽高忽低。因此我们预计专项债的发行将于今年8、9月开始加速,于四季度集中发行。根据目前各地方政府披露的发行计划来看,三季度新增专项债发行规模已超1.2万亿元。考虑到开工及气候的因素,今年四季度所发的专项债将对明年经济的平稳增长起到重要作用。

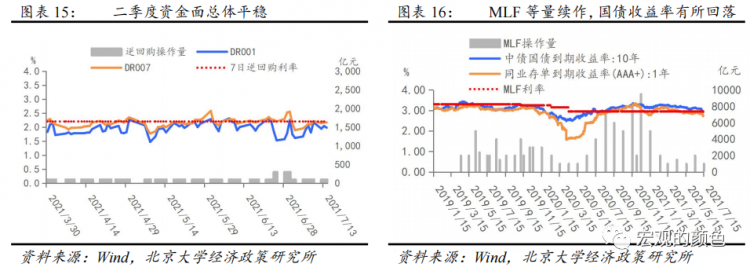

(二)货币政策或将继续通过公开市场操作适度收回流动性

货币政策总体稳定,社融规模增速与名义GDP增速基本匹配。二季度央行延续了稳定的公开市场操作,MLF等量续作,除6月末适度增加逆回购操作量以维护半年末流动性平稳外,央行以每日开展100亿元逆回购操作为主。从市场资金利率水平来看,DR007基本围绕政策性利率波动,资金面总体平稳。上半年社会融资规模存量和广义货币M2同比增速分别较去年同期下降1.8和2.5个百分点,增速分别为11.0%和8.6%。社融规模累计增量为17.74万亿元,虽较上年同期减少3.13万亿元,但比2019年的同期多增3.12万亿元。从结构来看,社融总量较去年减少的主要因素体现在委托贷款、信托贷款和未贴现的银行承兑汇票三项表外融资,以及政府债券、企业债的减少发行上,两类同比减少约4万亿余元。然而,为推动实体经济发展,上半年中长期贷款同比多增1.77万亿元,占新增人民币贷款的78.8%。其中制造业、基建领域的贷款增长较快,同比增速分别为41.6%和17.3%。

为保持流动性合理充裕,7月15日央行缩量续做MLF以适度收回降准所释放的流动性。在国常会的推动下,降准如约而至。也正如我们此前的预期,MLF利率保持不变,央行缩量续做MLF 1000亿元以适度收回流动性。本次央行通过下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构),释放长期资金约1万亿元。中央在综合考虑未来的经济增长压力、中小企业融资、商业银行压力和国际金融形势四方面因素后推动降准,我们认为中央层面的货币政策已然转向,更加偏向于适度稳增长的货币政策(降准点评详见《如何理解全面降准--7月13日电话会议实录》)。然而,上半年经济增长势头总体良好,上半年新增人民币贷款12.76万亿元,同比多增 6677亿元,信贷数据也反映出实体经济需求依然旺盛。正如孙司长在2021年上半年金融统计数据新闻发布会中强调的,我们认为央行并未改变“稳字当头”的货币政策,依然是稳健的货币政策保持灵活精准、合理适度。降准是释放中长期资金的最直接方式,此次释放的1万亿元资金不仅缓解了税期高峰的流动性紧张,也为四季度专项债的集中发行做好了充足准备。因此,为防止银行间市场流动性泛滥、资金市场利率偏离政策性利率过多,此次MLF缩量续做,收回3000亿元流动性中长期资金。

展望未来,我们认为央行或将继续通过公开市场操作适度收回流动性,短期内MLF利率将保持不变。若四季度经济下行压力加大,不排除再次降准或降息的可能。在未来专项债或将集中发行的情况下,国家基于流动性平稳的考虑选择了降准而不是降息。目前MLF利率依然在2.95%,我们认为20日的LPR大概率也将保持平稳,1年期LPR虽有单独下降5bp的可能,但可能性不大。展望未来,目前我国经济稳中加固,总体恢复势头良好。因此我们认为连续降准的可能性较低,短期内降息的可能性也较低。同时,在央行稳字当头的货币政策下,未来央行或将继续通过缩减公开市场操作以收回部分流动性,但总体来看依然是流动性的净投放。然而,结合中央宏观政策转向的情况来看,若四季度经济下行压力加大,不排除降息或再次降准的可能。

颜色,北京大学光华管理学院应用经济系副教授,北京大学政策经济研究所副所长,曾担任渣打银行(中国)有限公司资深经济学家。研究方向是宏观经济学、中国经济和经济历史,在上述研究方向发表了多篇学术论文。

(本文转载自 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

推荐项目

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 11/03 上海线下活动 | 港中大MBA课程2025级招生宣讲暨校友分享会

- 11/03 上海站 | 港中大MBA宣讲会暨校友分享会

- 11/03 学长学姐校区见面会 | 香港大学在职MBA(大湾区模式) 十一月线下咨询会报名

- 11/03 下週日見!2025年入學交大安泰MBA第一場港澳台申請者沙龍重磅來襲!

- 11/06 讲座报名 | 房地产市场的破局与重构

- 11/12 统考倒计时45天 | 清华科技创新MBA学姐备考分享&答疑等你来!

- 11/13 线上活动|备考经验高密度输出,招生动态前瞻解析,11月13日交大安泰MBA考情解析+笔试技巧分享会开启报名!

- 11/14 公开课抢位|人工智能、数据和人才@北京

- 11/14 申请冲刺 | 港中大(深圳)MBM2025级第四批次招生启动!

- 11/14 活动日程 | 11月14日港中大(深圳)MBM2025级招生说明会